[레버리지&커버리지 분석]HD현대오일뱅크 차입기조 관통하는 키워드 '장기''만기 1년 초과' 비중 80% 웃돌아…이익 변동성 감안, 상환압력 완화 방편

박동우 기자공개 2024-04-17 08:21:54

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2024년 04월 05일 15시28분 THE CFO에 표출된 기사입니다

정유사 HD현대오일뱅크의 차입기조를 관통하는 키워드는 '장기'다. 9조원 넘는 전체 차입금 가운데 상환 만기가 1년을 초과하는 잔액의 비중이 80%를 웃돈다. 국내 정유업계에서 HD현대오일뱅크의 장기성차입 비율은 상위 수준을 형성하고 있다.단기차입이 과다하면 자칫 '빚 갚기'에 급급하게 되고 투자 여력을 제약할 수 있다는 인식이 작용했다. 유가와 정제마진 등락에 따른 현금창출력 변동이 극심한 본업 특성도 감안했다. 만기를 최대한 늘리고 분산해 상환압력이 일시에 가중되지 않도록 조절하는 길을 택했다.

◇국내 정유4사 중 '장기성차입 비율' 1위

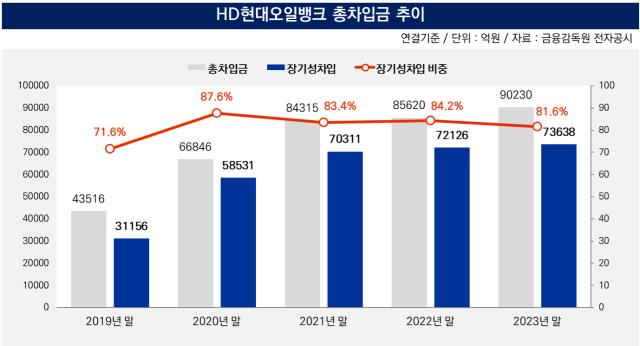

HD현대오일뱅크의 총차입금은 지난해 말 연결기준 9조230억원으로 창사 이래 가장 많은 규모를 기록했다. 금융권 대출, 회사채, 리스부채 등을 합산한 금액이다. 2022년 말 8조5620억원과 비교하면 1년새 5.4%(4610억원) 늘었다. 2019년 말 4조3516억원에 그쳤던 총차입금은 2020년 말 6조원, 2021년 말 8조원을 넘기며 급격히 불어났다.

다만 총차입금의 구성을 살피면 상환 만기가 1년을 초과하는 금액 비중이 압도적이다. 장기성차입 잔액은 7조3638억원으로 전체 차입금 가운데 81.6%로 나타났다. 2020년 말 87.6%를 기록한 이래 장기성차입 비율이 하락하는 추세를 보였으나 2019년 말 71.6%와 견줘보면 10%포인트 높은 수치다.

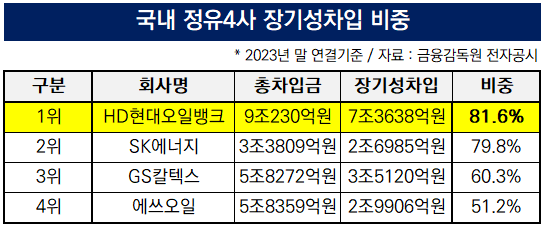

80%를 웃도는 장기성차입 비중은 국내 정유업계에 포진한 다른 기업들과 견줘봐도 단연 높다. 지난해 말 에쓰오일의 총차입금 5조8359억원 가운데 상환 만기가 1년을 초과한 잔액 비율은 51.3%(2조9906억원)로 HD현대오일뱅크보다 30.3%포인트 낮았다. 이외에 GS칼텍스는 60.3%, SK에너지는 79.8%로 나타났다.

작년 한 해 동안 HD현대오일뱅크는 외부에서 자금을 조달하면서 상환 기간을 길게 설정하는데 힘을 쏟았다. 회사채 발행이 대표적이다. 2023년 2월에 2년(600억원), 3년(1300억원), 5년(1100억원)으로 만기를 분산하며 3000억원을 확보했다. 같은 해 6월(1500억원)과 8월(300억원)에도 장기채를 찍어냈다.

2028년 7월에 만기가 도래하는 변동금리부채권(FRN) 역시 1280억원어치 발행했다. 금융권에서 조달한 장기차입금 3조6260억원의 상환 기한도 2027년 12월, 2029년 12월, 2030년 4월 등으로 폭넓게 분포돼 있다. △산업은행 △수출입은행 △농협은행 △하나은행에서 자금을 빌리는 등 조달처 다변화도 돋보였다.

◇본업 현금창출력, 유가 등락에 연동

HD현대오일뱅크가 자금 확보 전략의 중심에 '만기 장기화'를 놓은 건 현금창출력의 극심한 변동성을 감안했기 때문이다. 원유를 들여온 뒤 정제해 휘발유·등유·경유 등을 제조하고 폴리에틸렌, 벤젠, 톨루엔 등 석유화학제품까지 생산하는 본업을 수행해 왔다.

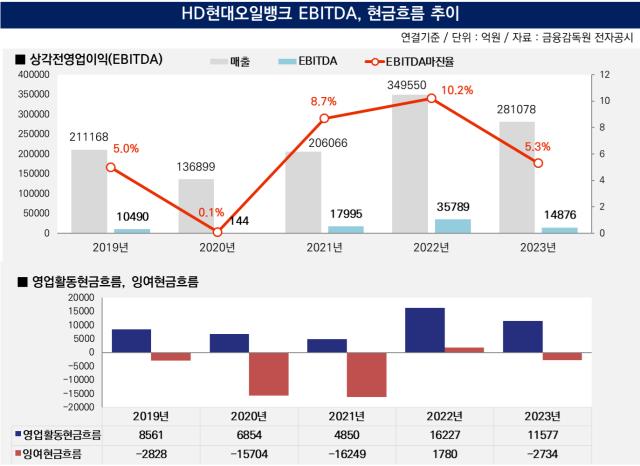

연평균 원유 도입가가 배럴당 42.67달러로 가장 낮았던 2020년 상각전영업이익(EBITDA)은 144억원으로 연간 매출 13조6899억원의 0.1%였다. 반면 공급망 불안으로 연평균 유가가 98달러까지 급등한 2022년 EBITDA는 매출 대비 10.2%인 3조5789억원을 시현했다.

지난해에는 유가가 80달러 초반대로 내려앉으며 EBITDA 마진율 역시 5.3%로 하락했다. 순이익 역시 2022년 1조6327억원의 10%에 못 미치는 1556억원으로 급감했다. 영업활동현금흐름은 1조6227억원에서 1조1577억원으로 28.5%(4650억원) 줄었다. 매출채권과 재고자산, 매입채무 등 운전자본을 집중 관리해 캐시플로의 과도한 감소를 방지했다.

자금 소요를 고려하면 만기를 분산해 일시에 과중한 상환 압력을 받지 않도록 조정해야 한다는 인식도 장기차입 기조에 영향을 끼쳤다. 2019년 이래 지난해까지 HD현대오일뱅크가 자본적지출(CAPEX)로 집행한 금액은 총 6조6453억원으로 연평균 1조3291억원이다. 올해는 노후설비 보수, 판매시설 확충 등에 5345억원을 집행하는 계획을 세웠다.

현재 장기 중심의 차입구조와 조달전략을 수립하는 최고재무책임자(CFO) 역할은 윤중석 재무지원부문장(전무)과 정춘섭 재정부문장(상무)이 수행하고 있다. 윤 부문장은 1989년에 입사한 이래 줄곧 HD현대오일뱅크에 몸담았다. 세무팀장, 세무회계담당 임원, 재무부문장 등의 직책을 거쳐 2021년 11월에 재무지원부문장으로 부임했다. 정 부문장은 자금 조달 관련 업무를 맡고 있다. HD현대케미칼 재정팀장, HD현대오일뱅크 재정팀장 등을 거쳐 2021년에 재정부문장으로 취임했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

- [금융사 KPI 점검/우리은행]내부통제 실패하면 총점의 40% 감점한다