[IPO 모니터]메디웨일, IPO 이전 'SI 유치' 나선다올해 시리즈B2 펀딩 '집중'…전략적 투자에 '무게'

권순철 기자공개 2024-06-05 07:28:52

이 기사는 2024년 06월 03일 15:44 thebell 에 표출된 기사입니다.

의료 인공지능(AI) 기업 메디웨일이 기업공개(IPO) 전 시리즈B2 펀딩의 막바지에 돌입했다. 구체적인 투자 규모와 참여 기관은 아직 정해지지 않았지만 6월 내로 윤곽이 드러날 것으로 예상된다.이번 펀딩은 전략적 투자의 성격이 짙다는 점에서 이목을 끈다. 글로벌 의료기기 유통업체 가운데에서도 유명 기업이 투자 여부를 고심하고 있다는 후문이다. 올해는 시리즈B2 펀딩에 집중하겠다고 밝힌 만큼 상장 스케줄은 내년 이후 본격 가동될 것으로 관측된다.

◇시리즈B2 펀딩 '막바지' 돌입…상반기 내 클로징 계획

3일 투자은행(IB) 업계에 따르면 메디웨일은 시리즈B2 펀딩을 위해 국내외 투자자들과 물밑 접촉을 하고 있다. 최태근 대표이사를 포함해 메디웨일의 주요 경영진은 지난 시리즈 때 메디웨일에 투자했던 기관들 뿐만 아니라 해외 의료기기 유통업체를 대상으로 IR을 진행하고 있는 것으로 알려졌다.

이번 펀딩은 지난해 3월 있었던 시리즈B 투자의 연장선상의 성격을 띤다. 당시 메디웨일은 SBI인베스트먼트, 우리벤처파트너스, BNK벤처투자, 이노폴리스파트너스, 아이피에스벤처스 등으로부터 114억원을 투자받았다. 이로써 메디웨일은 2021년 8월 30억원 규모의 시리즈A를 유치했던 것에 더해 누적 144억원을 확보했다.

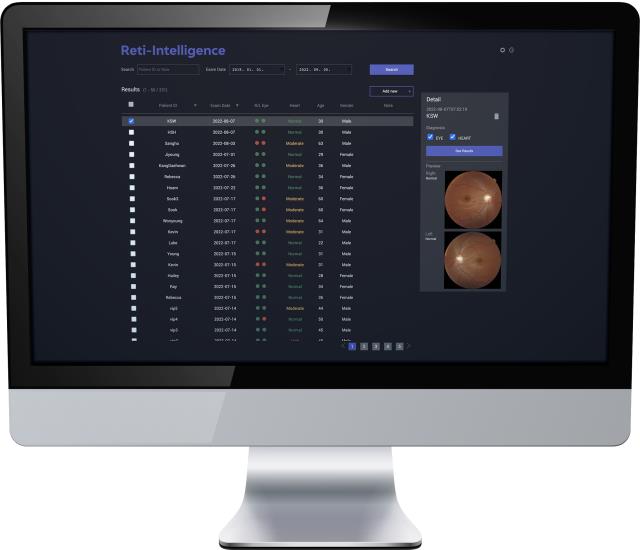

2016년 설립된 메디웨일은 AI 기술을 활용해 질환의 발생을 예측 및 진단하는 비즈니스를 영위하고 있다. 특히 망막 촬영을 통해 심혈관 질환을 진단하는 의료기기 '닥터눈'으로 잘 알려져 있다. 제품의 고도화와 해외 진출을 위해 2021년부터 매년 시리즈 펀딩을 추진했던 메디웨일은 지난해 말 미래에셋증권과 주관계약을 맺고 IPO에도 나선다.

이번 시리즈B2 펀딩이 IPO 직전 최종 라운드가 될지는 지켜봐야 한다. 회사 측은 "이번 라운드가 IPO 전 최종 투자 유치라는 것에 대해서는 아직 확정된 바가 없다"며 "올해에는 시리즈B2 투자를 확정하는 것에 집중하려고 한다"고 밝혔다.

이번 라운드는 그동안 성사시켰던 펀딩과 비교해 메디웨일에게 특히 중요한 순간으로 여겨질 전망이다. 그간 메디웨일은 비즈니스 확장에 필요한 자금을 모으는 데 주력했다. 반면 이번에는 메디웨일의 성장성을 보고 보다 장기적인 관점에서 파트너십을 맺으려는 전략적 투자의 성격이 짙다.

특히 유수의 글로벌 의료기기 유통업체들이 메디웨일에 눈독을 들이고 있는 것으로 알려졌다. 이미 연초부터 해외 관련 업종의 기업들 다수가 메디웨일에 투자 제안을 해왔다. 그 가운데에서도 규모가 크고 이름이 잘 알려진 해외 기업이 SI 투자 여부를 고민하고 있다고 전해졌다.

이 기업의 결정에 따라 메디웨일의 향후 상장 스케줄도 어느 정도 영향을 받을 것으로 관측된다. 본래 5월 내로 시리즈B2 라운드를 성사시키는 계획을 가지고 있었지만 투자 여부가 확정되지 않으면서 일정이 지연되고 있는 상황이다. 국내 기관들도 해당 기업의 투자가 확정된 이후에 후속 투자 여부와 날짜를 전달하는 스탠스를 취하고 있다.

이에 전략적 투자를 고려하고 있는 해당 기업의 프로파일에 대해서도 관심이 쏠린다. 다만 투자 여부를 고려하고 있는 회사라는 점에서 공개된 정보는 없는 상황이다. 일각에서는 존슨앤존슨의 의료기기 사업부인 J&J 메드텍을 거론하기도 했지만 J&J 관계자는 "사실이 아니다"라는 입장을 밝혔다.

메디웨일이 상반기 내 시리즈B2 펀딩을 마무리해도 본격적인 상장 가동 시점은 내년 이후가 될 전망이다. 지난해 기준 메디웨일은 1억4609만원의 매출과 함께 36억원의 영업적자를 냈다. 메디웨일은 내년부터 매출을 확대하는 데 주력하겠다고 밝히는 등 영업 및 시장 환경을 고려해 신중하게 상장 시점을 논의하고 있는 것으로 전해졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

권순철 기자의 다른 기사 보기

-

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- [2024 이사회 평가]'지배구조 투명화' 케이카, 재무건전성 '옥의 티'

- [2024 이사회 평가]HPSP 이사회 활동성 '미약'…'빛바랜' 압도적 경영성과

- [2024 이사회 평가]'참여도 두각' KG스틸, 이사회 구성 다양화 '숙제'

- [IB 풍향계]HUG 신종자본증권 '사활' NH증권, 막판까지 '금리 고심'

- [IPO 모니터]'구주매출 50%' MNC솔루션, 투심 보완책 '공격적 할인율'

- [thebell note]거래소 '심사 트라우마'의 진실

- '건전성 사수' 전북은행, 8년만에 꺼낸 자본성증권

- [Market Watch]IPO 빅딜, 하나둘씩 반납하는 '조단위' 명패