[보험사 지급여력 돋보기]흥국화재, 회계상 '차액' 효과에 권고기준 상회…남은 과제는킥스비율 158%…조정준비금, 보완자본에 가용자본 확대된 영향 커

이재용 기자공개 2024-06-05 08:18:42

[편집자주]

신지급여력(K-ICS)제도는 기존 위험계수방식에서 벗어나 시나리오 방식을 적용함으로써 경제환경에 따른 자본 변동성 등 리스크를 더욱 정밀하게 측정한다. 이에 재무제표에는 보험사가 처한 실제 경영 상황이 고스란히 드러난다. 새 제도가 도입된 지 1년, 그간 쌓인 지급여력 데이터에 기반해 각 보험사의 경영 리스크를 파악하고 산출 배경과 결론 도출 근거를 살펴본다.

이 기사는 2024년 06월 04일 07:21 THE CFO에 표출된 기사입니다.

흥국화재의 경과조치 전 자본적정성이 금융감독원 권고 기준을 간신히 웃도는 데 성공했다. 신지급여력비율(K-ICS·킥스비율)은 지난해 말 158%로 권고 기준보다 8%포인트 높다. 보험위험 및 주식·금리위험 경과조치 후에는 228.22%까지 올라가지만 이는 근본적인 재무체력이라고 할 수 없다.금감원의 권고 수준을 넘어선 배경에는 회계상 '차액'이 큰 역할을 했다. 실제로 차액만큼 가용자본에 포함되는 조정준비금과 보완자본이 대폭 증가했다. 여기에 신계약 유입으로 보험계약마진(CSM)을 확대한 한편 금리인하에 따른 시장위험 감소가 부차적으로 지급여력에 긍정적인 작용을 했다.

◇조정준비금 및 보완자본 덕에 가용자본 3.1조 확보

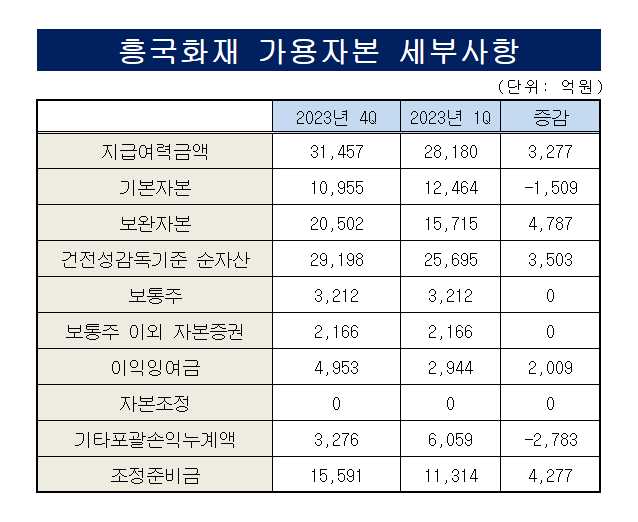

흥국화재의 지난해 말 기준 지급여력금액(가용자본)은 3조1457억원이다. 같은해 상반기 2조7450억원보다 4007억원, 1분기 대비 3277억원 증가했다. 가용자본은 건전성감독기준 재무상태표 상의 부채를 초과하는 순자산(자산금액)에서 손실흡수성의 유무에 따라 일부 항목을 가산 또는 차감해 산출한다.

건전성감독기준 재무상태표 상의 순자산은 2조9198억원이다. 상반기와 1분기보다 4000억원가량 증가한 수준이다. 하위 항목인 보통주와 보통주 이외의 자본증권은 비슷한 흐름을 유지했고 기타포괄손익누계액은 되레 약 2500억원 감소했다. 그럼에도 순자산이 확대된 것은 '조정준비금'이 확대된 덕분이다.

지난해 1분기 1조1314억원, 상반기 1조586억원이던 흥국화재의 조정준비금은 연말 1조5591억원까지 치솟았다. 조정준비금은 건전성감독회계기준(PAP) 산출 시 보험감독회계기준 재무상태표(SAP)와의 차액만큼 가용자본에 포함된다. 조정준비금에서 가장 큰 부분은 미실현이익인 CSM이다.

흥국화재의 재무 흐름을 살펴보면 신계약 유입과 계리적 가정 변동으로 인한 CSM 증가가 조정준비금 증대에 큰 영향을 미친 것으로 보인다. 실제로 지난해 CSM 잔액은 연초보다 4910억원 증가했는데 신계약 유입으로 인한 CSM 증가분이 2812억원, 계리적 가정 변동으로 인한 CSM 증가분이 3331억원씩으로 나타났다.

조정준비금을 비롯해 산출된 순자산에 불인정항목(주주배당액)과 재분류항목(자본증권 인정 한도 초과액) 등이 차감돼 기본자본이 산출된다. 지난해 말 순자산 중 불인정항목은 1억원이며, 재분류항목은 1조8242억원으로 집계됐다. 이렇게 최종 산출된 기본자본은 1조955억원이다.

3조원이 넘는 가용자본 중 2조원가량은 보완자본이 채웠는데 특히 '해약환급금 부족분 상당액 중 해약환급금 상당액 초과분'이 큰 역할을 했다. 지난해 1분기 1조1101억원이던 해당 금액은 상반기엔 비슷한 규모를 유지했으나 지난해 말 1조5647억원으로 4500억원가량 급증했다.

앞서 금감원은 IFRS17을 시행하며 계약자 보호 강화를 위해 보험감독회계기준 상 이익잉여금내 '해약환급준비금'을 신설하고 시가부채가 해약환급금보다 작은 경우 차액(부족액)의 유출을 제한했다. 준비금 상당액은 기본자본으로 인정되나 상당액을 초과하는 금액에 대해서는 보완자본으로 분류해 자본의 질을 낮게 평가하기로 했다.

◇시장위험 등에 요구자본 감소하며 지급여력 확대

가용자본이 증가한 동시에 시장위험을 중심으로 지급여력기준금액(요구자본)이 감소하며 지급여력을 끌어올렸다. 시장위험은 시장변수와 자산포트폴리오의 분산도 부족 등으로 인해 잠재적 경제 손실이 발생할 위험이다. 흥국화재의 시장위험액은 연초 8132억원에서 연말 5826억원으로 2306억원 감소했다.

그중에서도 금리 변동에 의한 금리위험액의 감소세가 눈에 띈다. 감소 폭이 금액적으로 크진 않으나 총액 대비로는 상당하다. 지난해 말 금리위험액은 1814억원으로 상반기 말 대비 1402억원 줄었다. 이외 하위항목은 주식위험액 4673억원, 부동산위험액 1065억원, 외환위험액 882억원으로 나타났다.

시장위험액은 노출된 금리·주식·부동산·외환·자산집중위험액 등 하위위험액 항목의 합계에 분산효과가 적용돼 산출된다. 하위위험액 항목의 총합계는 단순 계산시 8434억원이다. 요구자본 하위항목으로 최종 산출된 시장위험액은 5826억원인만큼 분산효과 등이 2600억원가량 발생한 셈이다.

요구자본 산출도 시장위험의 산출과 동일하다. 하위항목인 시장위험을 비롯해 생명장기손해보험위험액(2조1433억원), 일반손해보험위험액(750억원), 시장위험액(5826억원), 신용위험액(3114억원) 등을 더한 뒤 분산효과(6388억원)을 감액에 산출한다. 이렇게 산출된 요구자본이 1조9909억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [포스코그룹 CEO 성과평가]보릿고개 넘는 계열사들, 관건은 '비재무적 성과'

- [SK그룹 인사 풍향계]'그림자 참모' 있는 곳엔 굵직한 변화…다음 행보는

- [건설사 플랜트 역량 점검]'브라질 여파' 포스코이앤씨, 포트폴리오 전환 '타개책'

- '유임' 송구영 LG헬로비전 대표, 신사업 성장세 복구 '관건'

- LG이노텍 인사, 주력 광학솔루션사업 힘싣기 '선명'

- 네이버 크림, 인도네시아 추가 투자 '글로벌 확장 가속'

- LGD 인사 키워드 '안정', 다음 기약한 정철동 사장

- '하이닉스 아픈 손가락' SK키파운드리, 가동률 70%↑

- LGU+, 1970년생 부사장 탄생 'AX강화 주목'

- LGU+, 새 사령탑에 홍범식 'AI 조직 확장 미션'

이재용 기자의 다른 기사 보기

-

- 신학기 수협은행장 "지속 성장이 경영 키워드"

- [2024 이사회 평가]SNT다이내믹스, 경영성과에 못 미치는 이사회 기능

- 삼성생명, 보험이익 감소에도 2조 클럽 재진입

- [2024 이사회 평가]미원에스씨, 오너 일가 영향력 아래 놓인 이사회

- [보험사 할인율 영향 점검]무풍지대 삼성화재, 지급여력 되레 증가

- 동양생명, 본업 영업력 앞세워 최대 실적

- 삼성화재 '2조 클럽' 예약…투자부문이 실적 뒷받침

- [2024 이사회 평가]디아이, 아쉬운 성적표…구성·견제기능 최하점

- 미래에셋생명, 황문규 대표 고속 승진 '영업 힘싣기'

- 부동산PF 시장 선진화…자기자본비율 20%로 올린다