[보험사 지급여력 돋보기]한화생명 발목 잡는 주식·외환위험요구자본 감소에도 가용자본 하락…시장위험액 곳곳 악영향

이재용 기자공개 2024-05-21 13:16:29

[편집자주]

신지급여력(K-ICS)제도는 기존 위험계수방식에서 벗어나 시나리오 방식을 적용함으로써 경제환경에 따른 자본 변동성 등 리스크를 더욱 정밀하게 측정한다. 이에 재무제표에는 보험사가 처한 실제 경영 상황이 고스란히 드러난다. 새 제도가 도입된 지 1년, 그간 쌓인 지급여력 데이터에 기반해 각 보험사의 경영 리스크를 파악하고 산출 배경과 결론 도출 근거를 살펴본다.

이 기사는 2024년 05월 17일 14시45분 thebell에 표출된 기사입니다

한화생명의 지급여력은 외생변수인 시장위험에 발목이 잡혀 있다. 지난해 말 기준 신지급여력비율(K-ICS·킥스비율)은 183.8%로 금융감독원 권고 기준과 30%포인트 차이에 그쳤다. 생보사 평균이 232.8%인 것을 고려하면 낮은 수준이다. 지난 1분기 말 예상치는 174%까지 추가 하락했다.시장위험액과 일반손해보험위험액을 제외한 위험액이 모두 감소하면서 지난해 기말 지급여력기준금액(요구자본)이 연초 대비 5000억원 줄었다. 하지만 시장위험과 연관이 있는 기타포괄손익누계액이 감소하고 이에 따라 지급여력금액(가용자본)이 줄어들면서 효과가 감쇄됐다.

◇요구자본 11.4조, 주식·외환위험 확대

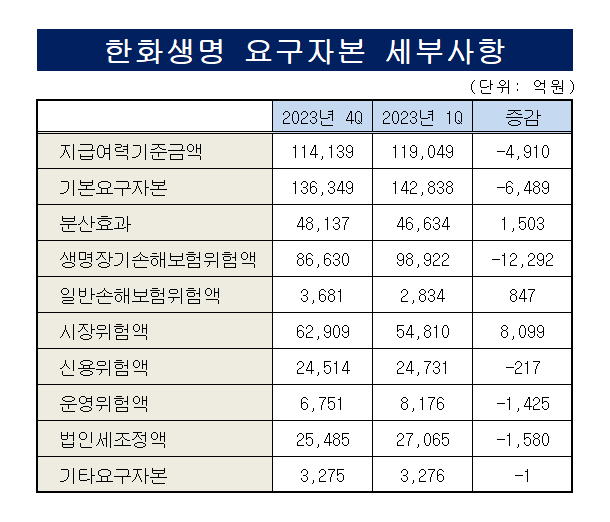

한화생명 경영공시에 따르면 지난해 말 기준 킥스비율은 183.8%로 나타났다. 지난해 1분기 말 181.2%와 비슷한 수준이다. 가용자본은 20조9793억원, 요구자본은 11조4139억원이었다. 각각 5958억원, 4910억원씩 감소한 규모다.

요구자본 변동 추이를 구체적으로 들여다보면 시장위험액의 증가폭이 가장 컸다. 같은 기간 시장위험액은 5조4810억원에서 6조2909억원으로 8099억원 늘었다. 상반기보다는 4778억원 증가했다. 시장위험은 시장변수와 자산포트폴리오의 분산도 부족 등으로 인해 잠재적 경제 손실이 발생할 위험이다.

그중에서도 주식시장 변동에 의한 주식위험액의 증가세가 두드러진다. 주식위험액은 주식위험에 직·간접적으로 노출된 자산과 부채를 대상으로 측정한다. 대상 자산은 일반 지분증권뿐 아니라 지분증권을 기초자산으로 하는 파생상품 등 주가 및 변동에 따라 손실위험에 노출된 모든 자산이다.

한화생명의 지난해 말 주식위험은 5조566억원으로 같은 해 상반기 4조4307억원 대비 6259억원 불었다. 신흥시장위험 사장주식 및 인프라주식 위험액을 제외한 모든 하위항목이 증가한 영향이다. 선진시장위험액은 4687억원, 우선주 4663억원, 기타주식 4조2084억원, 신흥시장 31억원, 인프라 1486억원 등이다.

시장위험의 하위항목 가운데 외환시장 불확실성 증가로 인한 외환위험액의 증가세도 눈에 띈다. 지난해 말 외환위험액은 1조5122억원으로 상반기 1조3889억원 대비 1233억원 증가했다. 가격변동 위험액은 소폭 줄었으나 미 달러, 유로화 등의 환율하락위험액이 1조1358억원가량 증가했다.

이 외 시장위험의 하위항목들은 감소했다. 금리위험액은 1조2162억원, 부동산위험액은 1조7762억원으로 각각 973억원, 381억원 줄었다. 한화생명의 시장위험 하위위험 항목의 총합계는 단순 계산시 9조5612억원이다. 지난 반기 8조9473억원보다 6139억원 증가했다.

다만 시장위험액은 노출된 금리·주식·부동산·외환·자산집중위험액 등 하위위험액 항목의 합계에 분산효과가 적용돼 산출된다. 요구자본 산출도 동일하다. 요구자본은 시장위험을 비롯해 생명장기손해·일반손해보험·신용·운영위험액에서 기본요구자본 뺀 분산효과 4조8137억원이 고려된 수치다.

◇이익잉여금 증가에도 기타포괄손익 탓 순자산 감소

요구자본이 4910억원 감소했으나 가용자본의 감소분이 더 커 유의미한 지급여력 상승으로 이어지진 않았다. 가용자본은 건전성감독기준 재무상태표 상의 부채를 초과하는 순자산(자산금액)에서 손실흡수성의 유무에 따라 일부 항목을 가산 또는 차감해 산출한다.

한화생명의 지난해 말 건전성감독기준 순자산은 20조9890억원으로 나타났다. 지난해 1분기 말보다 6471억원, 상반기보다는 7282억원 감소한 규모다. 세부항목을 살펴보면 이익잉여금은 6조9153억원에서 7조3765억원, 7조6064억원으로 증가했다. 조정준비금은 7조6044억원에서 8조원으로 늘었다가 7조8095억원으로 감소했다.

가용자본의 하락을 초래한 항목은 기타포괄손익누계액이다. 연초 1조2478억원이던 누계액은 상반기 1조7952억원까지 증가했다가 지난해 말 9829억원으로 쪼그라들었다. 보유한 주식·채권의 가격 변동에 영향을 받는 기타포괄손익누계액은 시장위험의 증가에 따라 하방 압력을 받았다고 해석할 수 있다.

순자산은 불인정항목(주주배당액)과 보완자본 재분류항목(자본증권 인정 한도 초과액) 등을 차감해 산출된다. 지난해 말 순자산 중 불인정항목과 재분류항목은 각각 2조2412억원, 7조7799억원으로 집계됐다. 이렇게 산출된 기본자본은 10조9679억원이다. 여기에 보완자본 10조114억원을 더한 최종 가용자본이 20조9793억원이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이스코홀딩스, 홍콩 PIRL과 MOU "니켈 연간 200만톤 공급"

- [i-point]나우로보틱스, 인천 남동공단에 제2공장 부지 확보

- [케이뱅크 IPO]세번째 RFP 초청장 발송…주관 경쟁 원점으로

- [i-point]'킵스파마 계열' 알곡바이오, 이데트렉세드 임상 환자 모집

- [Company Watch]코인원, 적자 감수 '신규 고객 유입' 마케팅 투자 지속

- [Red & Blue]롤러코스터 주가 한진칼, '경영권 분쟁 vs 시세 차익'

- [i-point]제이엘케이, 네이처 자매지에 논문 게재

- 롯데캐피탈, 순익 줄었지만 부실 털기로 건전성 개선

- 동양생명, 제도 변경 영향에 보험손익 급감

- [이사회 분석]SBI저축, 모리타 SBI홀딩스 전무 사임…차기 의장은

이재용 기자의 다른 기사 보기

-

- [IR Briefing]삼성생명, 자본비율 감소에도 주주환원 목표 '이상 무'

- [Policy Radar]금융사 부당 성과보수, 경영진 책임 묻는다

- DB손보, 수익성 감소폭 만회한 투자이익

- [FIU 위험평가]내부통제 구축 및 실질 운영에 쏠린 무게중심

- [Policy Radar]MG손보, '가교보험사' 거쳐 정리한다

- [thebell interview]"수탁고·수수료수익 '200-200클럽' 조기달성할 것"

- [FIU 위험평가]핵심 양대 지표, 운영위험과 고유위험

- 인니 KB뱅크, 이우열 행장 '유종의 미'…후임은 현지인

- [FIU 위험평가]자금세탁 노출·통제 수준 측정…등급별 관리 '차등화'

- [Policy Radar]'1거래소-1은행' 원칙 폐기 짚어볼 두 가지