[미드캡 리포트]판관비 줄이던 샘표식품, 올 들어 완화 조짐①대폭 줄였던 광고·판촉비 조금 풀려, 원재료값 저하 등 원가부담 한숨 돌려

원충희 기자공개 2024-07-26 07:22:15

[편집자주]

유가증권시장(코스피)에선 상위 100개 기업이 시가총액의 80% 이상을 차지한다. 반대로 나머지 700여개 상장사의 비중은 10%대에 그친다. 코스피 내에서도 자본의 쏠림 현상이 강하게 나타나고 있다. 더벨은 이같이 상대적으로 소외된 미드캡 기업을 파악하고 그간 시장의 관심에서 한 발짝 비껴나 있던 중형 상장사의 가려진 재무 체력과 경영 역량을 들여다본다.

이 기사는 2024년 07월 19일 15:30 THE CFO에 표출된 기사입니다.

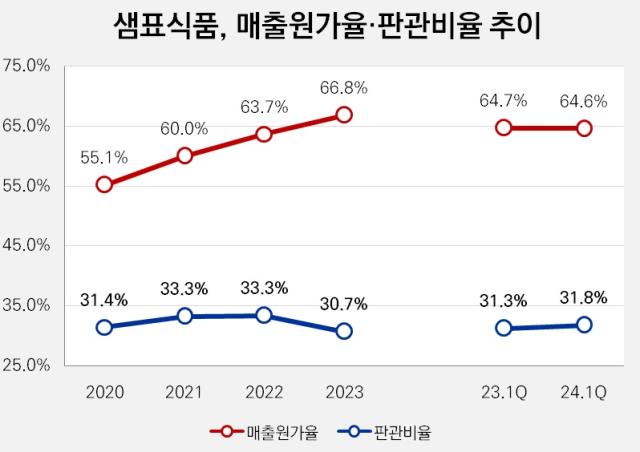

샘표식품은 최근 4년간 매출원가율이 계속 상승세를 이어갔다. 간장 등의 원재료인 대두, 옥수수, 밀 등 원재료 값과 생산비용이 늘어난 탓이다. 특히 작년에는 원가율이 최고 수준으로 올라 수익성을 위협했다. 이를 방어하기 위해 광고·판촉비 등 판매관리비를 타이트하게 죄었다.올 들어 원재료 값이 3년 내 최저수준으로 낮아지면서 원가율은 한숨 돌렸다. 이에 따라 옥죄던 판관비도 조금씩 풀렸다. 1분기 매출 역시 7% 정도 증가해 비용관리의 운신 폭이 좀 더 생겼다.

◇치솟는 매출원가율, 올 들어 진정세

양조간장 및 요리에센스 '연두' 등으로 유명한 샘표식품은 최근 몇 년간 치솟는 원가율 때문에 수익성 관리에 애로가 있었다. 원재료, 생산비용, 제조과정에 드는 인건비 등을 포함하는 매출원가는 판관비와 함께 수익성에 지대한 영향을 미치는 양대 지출요소다.

2020년 55.1%였던 샘표식품의 매출원가율(매출원가/매출액)은 2021년에 60%를 돌파하더니 꾸준히 올라 작년에는 66.8%까지 치솟았다. 양조간장과 연두 등 샘표식품 공장에서 제품을 만드는 데 드는 원가인 제품매출원가가 1306억원으로 전년(1202억원)대비 늘었다. 타사에서 만들어진 제품을 사와 일정마진을 붙여 파는 상품매출원가 역시 1161억원에서 1253억원으로 증가했다. 폰타나, 티아시아 등 OEM으로 만들어지는 장류외 제품군이 여기에 포함된다.

원가상승 배경에는 일단 원재료 값이 있다. 탈지대두와 강력분 제조에 사용되는 밀인 DNS맥, 수입용 대두의 가격이 2021년 kg당 792원에서 2022년 1071억원으로 치솟았다. 러시아-우크라이나 전쟁으로 글로벌 곡물시장이 불안정해지며 수출통제로 인해 곡물가격이 폭등한 탓이다.

지난해에는 kg당 1036원으로 소폭 하락했으나 매출원가율에 곧바로 연동되지 않았다. 이와 더불어 생산비용 자체가 늘어난 것도 일조했다.

올해 들어 매출원가율은 다소 진정된 상태다. 1분기 말 기준 64.6%로 전년 말보다 낮아졌다. 작년 같은 기간(64.7%)보다도 약간 하락했다. 매출원가는 636억원으로 전년 동기(592억원)대비 7.4% 늘었지만 매출이 916억원에서 985억원 7.6% 증가하면서 원가율을 끌어내렸다.

2024년 1분기는 대두, 옥수수, 소맥 모두 3년 이내 최저가격을 기록한 덕분이다. 2023년 4분기에 129.4였던 국제곡물 선물가격지수는 2024년 1분기에는 122.2로 낮아졌다.

◇판관비 줄여 흑자유지, 올 1분기는 비용통제 강도 소폭 완화

지난해 샘표식품의 수익성을 그나마 받쳐준 것은 판관비 절감이다. 1176억원으로 전년(1238억원)대비 5% 줄었다. 매출 대비 판관비율은 33.3%에서 30.7%로 하락했다. 덕분에 98억원 규모의 영업이익을 내면서 흑자를 유지할 수 있었다.

세부적으로는 광고비 및 판촉비가 471억원에서 348억원으로 줄었다. 특히 판관비 항목에 들어가는 광고선전비의 경우 135억원에서 28억원으로 급감했다. 올해 들어선 판관비는 다소 풀리는 모습을 보이고 있다. 1분기 말 기준 313억원(매출 대비 31.8%)으로 지난해 동기 286억원(31.3%)보다 늘었다.

샘표식품 관계자는 "브랜드와 제품의 전략에 따라 광고와 판촉은 진행된다"며 "올해는 4월 모던차이니즈퀴진(차오차이) 브랜드 런칭으로 광고판촉비가 늘었다"고 설명했다.

영업이익을 결정하는 두 개의 지출 항목 중 하나인 매출원가 부문에서 운신 폭이 넓어지면서 판관비도 버퍼가 생겼다. 판관비율이 소폭 올랐음에도 1분기 영업이익률은 3.6%로 작년 같은 기간(2.5%)대비 높은 선에 위치했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '메시 네트워크' 메를로랩, 코스닥 출사표

- 에어프로덕츠코리아 예비입찰 흥행 조짐, 대형 PE들 도전장

- SK스페셜티 예비입찰, '한앤코 vs MBK' 붙었다

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 아샘운용 1년만에 수장 또 교체…김대환 대표 사임

- 알펜루트운용 최대주주 교체…김항기 전 대표 엑시트

- 더블유운용, NH증권 루키리그로 랩어카운트 '출격'

원충희 기자의 다른 기사 보기

-

- [보수위 톺아보기]삼성전자, 경영진 장기성과인센티브의 역설

- [그룹 & 보드]우리금융, 궤도 오른 카드·캐피탈 이사회에 자율성 부여

- [보수위 톺아보기]엔씨소프트, 주주가치와 따로 노는 경영진 보상정책

- [2024 이사회 평가]삼성전자 "사외이사 활동내역 부분적 공개 검토"

- [2024 이사회 평가]삼성전자, 반도체 불황에도 재무건전성 탄탄히 지켰다

- [2024 이사회 평가]삼성전자, 사외이사 평가 반영…외부평가는 아직

- [2024 이사회 평가]삼성전자, 추천경로 불투명한 사외이사 '옥의 티'

- [2024 이사회 평가]삼성전자, '주주' 대변 사외이사 안보인다

- [2024 이사회 평가]삼성전자, 이사진 충실한 참여…한끝 모자란 개최횟수

- [2024 이사회 평가]삼성전자, 경영위원회 의미는 '경영·감독' 기능 분리