[이커머스 유동성 점검]증자 대금 소진한 11번가, 다각도로 현금 확보[온라인몰]⑨2022년부터 캐피탈사로 미수금 양도…지난해 3581억 규모 신용카드 채권 매각

김형락 기자공개 2024-08-12 08:01:16

[편집자주]

'티메프(티몬·위메프) 판매대금 미정산 사태'를 계기로 이커머스(전자상거래) 업계 전반의 재무건전성을 살펴야 한다는 인식이 확산되고 있다. 큐텐그룹 계열사인 티몬과 위메프가 잇달아 경영난에 처한 근간에는 자금 여건을 제대로 관리하지 못한 배경이 자리잡고 있다. THE CFO는 종합 온라인몰, 딜리버리, 패션, 여행, 중고거래 분야에 속한 주요 이커머스 기업 20개사의 유동성 상황을 진단한다.

이 기사는 2024년 08월 02일 15:51 THE CFO에 표출된 기사입니다.

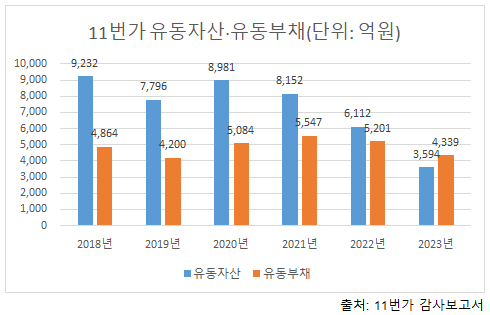

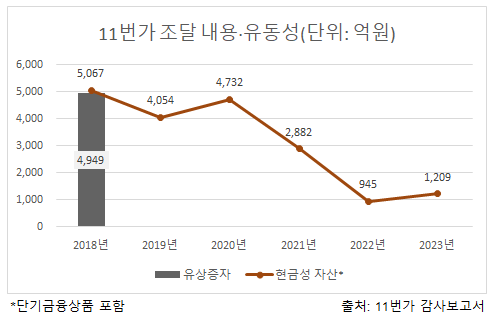

11번가는 2018년 재무적 투자자(FI)가 납입한 증자대금 4940억원 중 80%가량을 썼다. 외형은 키웠지만 각종 자금 소요를 충당할 현금 창출력은 보여주지 못했다. 지난해에는 캐피탈사로 미수금을 매각해 유동성이 줄어드는 걸 막았고 신용카드 채권 매각으로 유동성을 확보하기도 했다.11번가는 지난해 말 기준 유동부채가 유동자산보다 385억원 많다. 그해 유동부채보다 유동자산이 더 많이 줄면서 유동부채가 유동자산을 앞질렀다. 지난해 말 유동자산은 전년 대비 35% 감소한 3954억원, 유동부채는 전년 대비 17% 감소한 4339억원이었다.

지난해 말 11번가 유동비율은 91%다. 11번가는 2018년 SK플래닛에서 인적분할돼 그해 말 유동비율이 190%였다. 이후 유동자산이 줄면서 유동비율이 떨어졌다. 2022년 말 11번가 유동비율은 통신 판매업종 평균 수준(115%)인 118%를 기록했다.

11번가 유동자산은 미수금과 현금성 자산이 주축이다. 지난해 말 유동자산 중 41%(1625억원)는 미수금, 31%(1209억원)는 현금성 자산(단기금융상품 포함)이다. 나머지 20%(797억원)는 재고자산, 6%(225억원)는 매출채권 등이다.

유동부채는 예수금 비중이 가장 크다. 11번가는 리스부채를 제외하면 차입금이 없다. 지난해 유동부채 중 68%(2956억원)는 예수금, 21%(903억원)는 미지급금이다. 나머지 6%(266억원)는 미지급비용, 5%(210억원)는 리스부채 등이었다.

지난해 미수금 잔액이 줄면서 유동자산이 감소했다. 지난해 말 11번가 미수금은 전년 대비 2384억원 줄어든 1625억원이다. 그해 유동자산은 2158억원 감소했다. 같은 기간 예수금과 미지급금이 각각 589억원, 260억원 줄면서 유동부채는 862억원 감소했다.

11번가는 2022년부터 미수금을 캐피탈사로 매각해 현금성 자산으로 바꿨다. 2022년과 지난해 각각 345억원, 3581억원 규모 신용카드 채권(미수금)을 KDB캐피탈 등에 양도했다. 장부가와 매각대금 차이는 매출채권 처분 손실로 인식했다. 2022년과 지난해 매출채권 처분 손실은 각각 10억원, 66억원이다.

미수금을 매각한 덕분에 영업활동현금흐름은 흑자를 기록했다. 지난해 11번가 영업활동현금흐름은 517억원을 기록했다. 그해 당기순손실(1313억원)에 수익·비용 조정(515억원)뿐만 아니라 미수금 감소분(2312억원) 등을 포함한 영업활동으로 인한 자산·부채 변동(1348억원)이 가산됐다. 유·무형자산 취득액과 배당 지급액을 차감한 잉여현금흐름(FCF)은 284억원이다. 그해 말 현금성 자산은 전년 대비 264억원 증가한 1209억원을 기록했다.

11번가는 2018년 전환상환우선주(RCPS)를 발행해 4950억원을 조달했다. 재무적 투자자(FI)인 나일홀딩스 유한회사가 11번가 2대주주(지분 18.18% 보유)로 합류했다. 그해 말 11번가 현금성 자산은 5067억원을 기록했다. 이후 FCF를 창출하지 못해 2022년 말 현금성 자산은 4년 전보다 81% 줄어든 945억원이다.

2018~2022년 중 11번가가 FCF 흑자를 낸 건 2020년(509억원)뿐이다. 나머지 기간 FCF는 각각 2018년 마이너스(-)784억원, 2019년 -234억원, 2021년 -1404억원, 2022년 -1814억원이었다. 2022년 말 매출은 4년 전보다 246% 성장한 7890억원을 기록했지만 현금 창출력이 뒷받침되지 않았다. 지난해 매출은 전년 대비 10% 증가한 8655억원이다.

지난해 미수금을 매각하면서 11번가 유동자산 중에서 현금화할 수 있는 자산이 줄었다. 향후 수익성을 회복하지 못하면 증자나 차입 등으로 외부에서 자금을 끌어와야 한다. 현재 11번가는 FI 주도로 매각 절차를 진행 중이다. FI는 지난해 11번가가 기한 내에 기업공개(IPO)를 완료하지 못하고, 최대주주인 SK스퀘어(지분 80.3% 보유)가 RCPS에 매도청구권을 행사하지 않자 SK스퀘어가 보유한 보통주에 동반 매각 청구권을 행사했다.

11번가 관계자는 "주력 사업인 오픈마켓 사업에서 올해 3~6월 영업이익 흑자를 달성하고 있으며, 상반기 누적 상각전영업이익(EBITDA) 또한 흑자를 기록했다"며 "하반기에도 흑자 흐름 조성에 집중해 연간 오픈마켓 사업 흑자 전환 달성에 주력할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [Company Watch]'유해사이트 차단' 플랜티넷, 3분기 실적 개선세 뚜렷

- [현장 인 스토리]세림B&G, 친환경 생분해 플라스틱 도약 준비 '끝'

- 'IPO 출사표' 와이즈넛, 3000억대 몸값 제시 '투심 관건'

김형락 기자의 다른 기사 보기

-

- [롯데그룹 재무 점검]롯데케미칼, 불황 단기 대책은 자회사 지분 감소

- [재무 리스트럭처링 전략]휠라홀딩스, 중장기 현금흐름 유입처는 매그너스홀딩스

- [재무 리스트럭처링 전략]휠라홀딩스, 북미 법인 빅배스 노리나

- [조달 전략 분석]이수그룹, PCB 계열사가 전지 소재사 인수한 까닭은

- [2024 이사회 평가]CJ CGV, 충분한 안건 검토 기간…평가 체계는 미비

- [2024 이사회 평가]HD현대건설기계, 보상위 신설…대표이사·의장 분리

- [레버리지&커버리지 분석]HD한국조선해양, 조선 3사 동반 차입금 상환

- [레버리지&커버리지 분석]HD현대마린솔루션, 공모자금 덕에 순현금 전환

- [레버리지&커버리지 분석]HD현대일렉트릭, 순현금 전환 목전

- [2024 이사회 평가]롯데칠성음료, 내부 피드백 활발…외부 공개는 아직