[이커머스 유동성 점검]야놀자, 3년전 1.2조 유치로 '안전판' 구축[여행·레저]③가용자금 7400억, 유동비율 300% 상회…인터파크트리플 '지급보증' 조력

박동우 기자공개 2024-08-07 08:07:59

[편집자주]

'티메프(티몬·위메프) 판매대금 미정산 사태'를 계기로 이커머스(전자상거래) 업계 전반의 재무건전성을 살펴야 한다는 인식이 확산되고 있다. 큐텐그룹 계열사인 티몬과 위메프가 잇달아 경영난에 처한 근간에는 자금 여건을 제대로 관리하지 못한 배경이 자리잡고 있다. THE CFO는 종합 온라인몰, 딜리버리, 패션, 여행, 중고거래 분야에 속한 주요 이커머스 기업 20개사의 유동성 상황을 진단한다.

이 기사는 2024년 07월 31일 15:44 THE CFO에 표출된 기사입니다.

야놀자는 3년 전인 2021년에 소프트뱅크 펀드 자금 1조2000억원을 유치했다. 이러한 성과는 '재무 안전판'을 구축한 밑거름으로 작용했다. 현재 본사 유동성 4500억원과 자회사가 보유한 여윳돈까지 포함하면 가용자금은 7400억원이나 된다.현금화 대처 역량을 가늠할 수 있는 유동비율은 300%를 웃도는 수준으로 우수하다. 단기성차입금 상환이나 미지급급 반환 등 일시적인 현금 유출 리스크에 충분히 대응할 수 있다. 항공권, 공연 관람권 판매 플랫폼을 운영하는 계열사 인터파크트리플에 대해서도 '지급보증'을 통해 조력해 왔다.

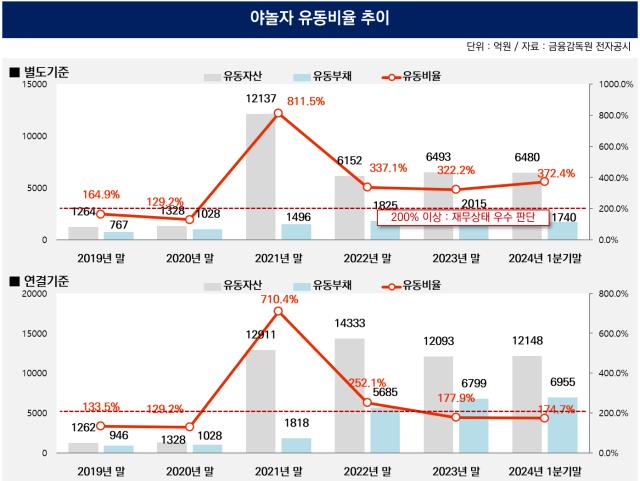

올 1분기 말 별도기준으로 야놀자의 유동자산은 6480억원으로 집계됐다. 1년 내 갚아야 할 유동부채 1740억원과 견줘보면 4배 가까이 많은 금액이다. 유동자산을 유동부채로 나눈 유동비율은 372.4%를 기록했다. 지난해 말 322.2%와 견줘보면 3개월새 50.2%포인트 상승한 수치다.

유동비율은 현금화 대처 역량을 가늠하는 지표로 재무상태가 안정적이라고 판단하는 기준선은 200%다. 2019년 이래 최근 5년간 야놀자의 유동비율 추이를 살피면 2021년 말을 기점으로 매년 200%를 웃도는 양상이다. 코로나19 팬데믹이 한창이던 2020년 말 129.1%와 비교하면 4년 만에 243.3%포인트 끌어올리는 결실을 맺었다.

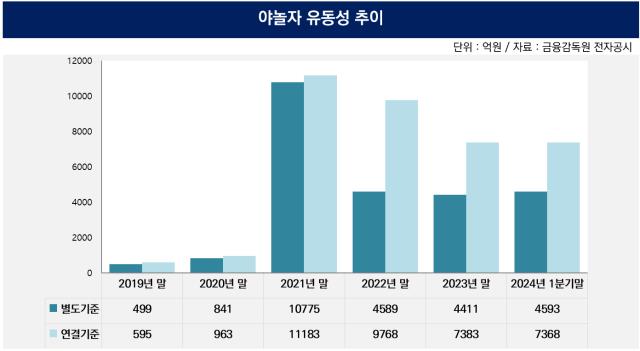

야놀자가 유동비율을 끌어올릴 수 있었던 근간에는 대규모 투자 유치가 주효했다. 2021년에 야놀자는 제3자배정 유상증자를 단행해 1조1892억원을 확보했다. 당시 소프트뱅크 비전펀드 Ⅱ가 야놀자의 신주 1271만7792주(지분율 12.7%)를 인수했다. 일시에 거액의 자금이 유입된 덕분에 현금성자산과 단기금융상품을 합산한 유동성은 2020년 말 별도기준 841억원에서 2021년 말 1조775억원으로 12배 넘게 불어났다.

당시 축적한 현금을 토대로 야놀자는 잇달아 기업을 인수했다. 항공권, 공연 티켓 예약 플랫폼 운영 업체 인터파크(2940억원), 광고 표시 알고리즘 개발사 데이블(1000억원), 미주·유럽 기반 여행 솔루션 기업 GGT(3000억원) 등을 계열로 편입한 사례가 대표적이다. 기업가치 향상과 사업 시너지 강화를 염두에 둔 의사결정이었다.

야놀자가 축적한 유동성은 올 1분기 말 별도기준 4593억원을 기록했다. △야놀자클라우드 △인터파크트리플 △데이블 △GGT 등 종속기업 재무상태까지 반영한 연결기준으로 살피면 보유한 여유자금은 7368억원으로 나타났다. 현금성자산 5455억원과 단기금융상품 1913억원을 반영한 금액이다.

쌓아둔 유동성을 토대로 현금 유출에 충분히 대응할 수 있다. 전체 차입금 1622억원 가운데 상환 만기가 1년 내로 도래하는 단기성차입 잔액은 186억원에 불과하다. 신한은행(60억원)과 국민은행(50억원)에서 빌린 대출 원금 110억원과 유동 리스부채 76억원으로 구성됐다.

미지급금을 대규모 반환하는 시나리오 역시 감당 가능하다. 지난해 말 집계한 미지급금은 1571억원으로 여유자금 4593억원 대비 34.2% 규모다. 야놀자는 사업보고서를 통해 "소비자가 구매를 확정하거나 환불 의무가 더 이상 존재하지 않는 시점에 수익을 인식한다"며 "소비자가 결제한 금액에서 (서비스) 공급업체에 지급할 금액을 차감한 순액은 판매수수료수익으로, 소비자가 결제한 총액은 미지급금으로 계상된다"고 기술했다.

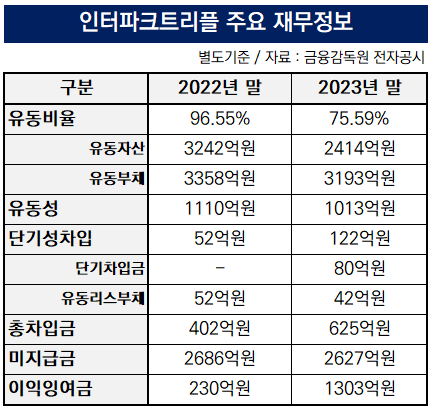

연결 자회사인 인터파크트리플(옛 인터파크)의 현금유출 대응역량이 열위에 놓였지만 모기업 야놀자의 지원 여력으로 보완할 수 있다. 2021년에 야놀자가 인수한 인터파크트리플은 여행 패키지 상품, 항공권, 공연 관람권 등을 판매하는데 특화된 플랫폼 운영사다.

인터파크트리플의 지난해 말 유동부채가 3193억원으로 유동자산 2414억원을 초과하면서 유동비율이 75.6%를 시현했다. 보유한 여유자금이 1013억원으로 유동부채 대비 31.7% 규모에 그친다. 유동부채 가운데 단연 많은 항목이 미지급금으로 전체의 82.3%(2627억원)를 차지한다. 단기성차입금은 3.8%(122억원) 비중으로 나타났다.

야놀자는 그동안 인터파크트리플을 겨냥해 재무 조력을 이어왔는데 대표적 수단이 '지급보증'이다. 올 1분기 말 야놀자가 보증한 금액은 940억원이다. 구체적으로 살피면 인터파크트리플이 신한은행에서 받은 시설자금 대출 502억원에 대해 784억원 규모까지 지급보증을 제공했다. 하나은행 한도대출(24억원)과 일반대출(96억원), 씨티은행의 기업카드 한도(36억원)에 대해서도 상환 불능이 발생할 경우 대신 갚겠다고 확약했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '싸움의 고수' 김앤장

- [thebell desk]한미의 오너, 한미의 대주주

- 한국투자증권, 영업익 1위 '순항'...투자·차입 규모 조절

- [IB수수료 점검]SK증권, '자본잠식' 큐로홀딩스 유증 딜 수수료 '최대'

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- [IPO 모니터]'자진 철회' 에이스엔지니어링, 상장 행선지 바꾸나

- [동인기연은 지금]'공들인' 자체 브랜드, 상장 이후 성장세 '멈췄다'

- 자회사 수혈 '숨가쁜' JB지주, 막바지 조달 나선 배경은

- 더랜드, 더팰리스73 'EOD' 3개월째…사업 운명 기로

- [새판 짜는 항공업계]다크호스 이스타항공, 항공업 판도 바꿀까

박동우 기자의 다른 기사 보기

-

- [피플 & 보드]'배당 창구' 코스트코코리아, 이사진 전원 '외국 국적'

- [보수위 톺아보기]출범 1주년 맞은 LS일렉트릭 보상위 '빛과 그림자'

- 베일에 가려진 임원 '보상기준'

- [피플 & 보드]10대그룹 총수일가 취임·승진, 미등기 사례가 '75%'

- [이슈 & 보드]카카오 투자·감사준칙 성패 좌우하는 '준법지원인' 면면은

- [Board Keyword]코오롱글로벌 이사진 화두 떠오른 '재무구조 개선'

- [그레이존 이사회 점검]'배당논란' 홈센타홀딩스, 박병준 회장 '혈연' 중심

- [보수위 톺아보기]IS동서 권혁운 회장 '미등기' 7년간 100억 수령

- [2024 이사회 평가]LS에코에너지, 4개 영역 '1점대'…외부등급도 '미흡'

- [2024 이사회 평가]동원시스템즈, 이사진 활동 모니터링 체계 '양호'