[코스닥 상장사 매물 분석]구주 가격 깎은 미코, 미코바이오메드 매각 '재도전'사업 재편 속 계열사 정리, 이달 말 계약 마무리 '관건'

양귀남 기자공개 2024-10-04 08:26:41

[편집자주]

코스닥 상장사는 인수합병(M&A) 시장에 수시로 등장한다. 사업 시너지 창출을 위해 원매자를 자처하는 곳이 있는가 하면 경영악화로 인해 매각 대상이 되는 경우도 있다. 상황에 따라 연간 수차례 손바뀜이 일어나는 곳도 더러 있다. M&A를 통해 한단계 올라서거나 아예 회생불가능한 상황에 처하는 등 사례는 각양각색이다. 더벨이 매물로 출회된 코스닥 상장사의 기회 요인과 리스크를 함께 짚어본다.

이 기사는 2024년 10월 02일 13:58 thebell 에 표출된 기사입니다.

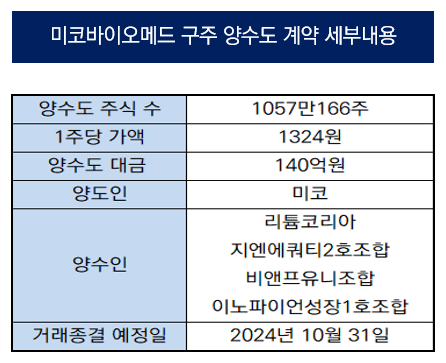

미코가 미코바이오메드 매각 재도전에 나섰다. 이전 매각이 한 차례 실패로 돌아간 뒤 새로운 원매자를 구하면서 매각가를 낮췄다. 사업구조를 개편하는 과정에서 미코바이오메드를 덜어내겠다는 의지를 다시 한번 피력한 셈이다.2일 금융감독원 전자공시시스템에 따르면 미코바이오메드는 최대주주 변경을 수반하는 주식 양수도 계약을 체결했다고 밝혔다. 최대주주인 미코가 보유 중인 주식 1057만166주를 총 140억원에 매각하는 계약이다.

미코는 지난 8월 한 차례 매각을 시도했다. 당시 젬텍 외 5인에게 구주 1057만166주를 총 164억원에 매각하는 계약을 체결했었다.

계약은 완료되지 못했다. 당초 젬텍 외 5인은 지난달 13일 잔금 150억원을 납입할 예정이었지만 잔금이 정상적으로 납입되지 않았다. 미코바이오메드도 계약 해소 사유를 양수인의 양수도계약 잔금 미지급으로 인한 계약해제라고 밝혔다.

이에 유상증자도 철회됐다. 당초 젬택과 리준홀딩스가 총 150억원을 납입할 예정이었지만, 다른 투자자를 구해보지도 못하고 즉시 철회했다.

미코는 매각 실패 이후에 부지런히 원매자를 구한 모양새다. 이번에는 전략적 투자자(SI)격인 리튬코리아와 재무적 투자자(FI)격인 지엔에쿼티2호조합, 비앤프유니조합, 이노파이언성장1호조합을 투자자로 유치했다. 리튬코리아는 코스닥 상장사 지오릿에너지에 주요 주주로 이름을 올리고 있다.

원활한 매각을 위해 미코는 구주 가격을 낮췄다. 젬텍 외 5인에게 매각 당시 구주 가격은 1주당 1558원이었다. 이번 계약에서 구주 가격은 1주당 1324원이다. 구주 가격을 낮춰서라도 매각을 성사시키겠다는 의중을 확인할 수 있는 대목이다.

미코바이오메드의 주가는 최근 1800원 전후를 형성하고 있다. 최초 매각 공시 당시 상승했던 주가가 일부 밀렸지만 여전히 구주 가격 대비 높은 수준을 유지하고 있다. FI 입장에서는 단기적으로 차익을 실현하기에는 좋은 상황이다.

다만 계약이 완료될 때 까지 주가가 버텨줄 지는 의문이다. 거래종결일은 이달 말일로 약 한 달 여의 시간이 남아있다. 미코가 기존 구주 매각가를 낮추면서 주가에는 하방 압력이 가해지고 있는 상황이다. 게다가 매각이 완료된다면 FI 물량이 즉시 출회될 수 있다.

미코는 최근 사업구조를 재편하고 있다. 현대중공업파워시스템 지분 49.46%를 520억원에 취득하면서 적극적인 외부투자 행보를 이어가고 있다. 추가로 하부전극 사업부를 자회사 코미코에 양도하는 등 내부 정리도 진행하는 모양새다.

미코 사업 개편 과정에서 미코바이오메드는 쓰임새가 애매하고, 실적이 안정적이지 않은 탓에 매각으로 무게추가 기울어진 분위기다. 반도체·디스플레이 중심 사업을 영위하고 있는 그룹 기조와도 맞지 않는 측면이 있다. 미코바이오메드는 랩칩 기술을 기반으로 분자진단장비, 키트를 개발해 사업화하고 있다.

실적은 지속적으로 악화되고 있다. 꾸준히 적자를 기록하고 있고, 매출액도 급격하게 감소했다. 지난 2021년 기준 매출액 303억원, 영업손실 108억원을 기록했지만, 지난해 기준 매출액 53억원, 영업손실 193억원을 기록했다. 올해 상반기 기준으로도 회복세를 보이지 못하고 있다.

투자업계 관계자는 "미코그룹이 기존에 영위하던 사업에 집중하려는 모양새"라며 "미코 입장에서는 성과도 부재하고 그룹사 사업과도 맞지 않는 미코바이오메드를 계속 끌고가기 어려웠을 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 김병환 "기업 합병·물적분할 개선안 연내 도출"

- [IR Briefing]삼성SDI가 키운 엠오티 “전고체·46파이·LFP 준비 만전”

- 김병환 "대출 위탁 등 은행대리업 전향적 검토"

- [IR Briefing]닷밀 "B2C 확장 지속, 종합 콘텐츠 기업 도약"

- 이랜드그룹, '4000억' 자산 유동화 가능성 '고개'

- 소부장 나비효과? SK하이닉스 납품처 이원화 행보 주목

- [카드사 CEO 연임 신호등]'호실적' 삼성카드 김대환, 장수 CEO 전통 이어갈까

- [글로벌 파이낸스 2024]"우리은행 글로벌 1등 법인…동남아 중심지 역할한다"

- [카드사 CEO 연임 신호등]역대 최대 실적 KB국민카드 이창권, 글로벌 부문은 숙제

- [글로벌 파이낸스 2024]"빠른 안정과 기대 이상 성과 동시에 이룬다"

양귀남 기자의 다른 기사 보기

-

- [유증&디테일]MDS테크, 알파녹스 주주 돈 '자회사 자금 회수 투입'

- [코스닥 상장사 매물 분석]신규 투자자 유치한 KS인더스트리, 자금조달 '사활'

- [대양금속 편입나선 KH그룹]주총 이틀 앞으로, 의결권 확보 '분투'

- [코스닥 상장사 매물 분석]'계약 완료 직전 SI 교체' 나노브릭, 경영권 변경 '촉각'

- [i-point]케이웨더, 공기통합관제시스템 보급 확대 본격화

- [코스닥 CB 프리즘]캐리, 주가부진 탓 보유 CB 처분 '골머리'

- [코스닥 상장사 매물 분석]'경영권 프리미엄 150%' 나노브릭, 매각 '안갯속'

- [코스닥 상장사 매물 분석]신사업 예고한 라이프시맨틱스, 자금조달 선결 과제

- [코스닥 상장사 매물 분석]라이프시맨틱스 새주인 '스피어코리아' 스피어파워 주주 이력 '눈길'

- [Red & Blue]'분쟁·매각 선긋기' 유엔젤, 유아교육 사업 확장