[영풍-고려아연 경영권 분쟁]메리츠증권, 고려아연과 왜 손잡았나메리츠 측 인수에 화재·캐피탈도 참여할 듯…등급대비 고금리 매력

안정문 기자공개 2024-10-08 08:55:49

이 기사는 2024년 10월 02일 17:55 thebell 에 표출된 기사입니다.

고려아연이 1조원의 사모 회사채를 발행하기 위해 메리츠증권과 손잡았다. 메리츠증권은 계열사를 동원해 사모채를 인수할 것으로 전망된다.메리츠증권은 고려아연 사모채의 등급대비 높은 금리에 매력을 느꼈을 수 있다. 메리츠증권은 잇달아 조달에 어려움을 겪고 있는 기업들을 대상으로 고금리 딜을 성사시키고 있다.

◇1조 사모채 메리츠증권 주관, 고려아연 딜 증권사들 돌려가며 맡아

2일 투자은행(IB)업계에 따르면 고려아연은 1조원 규모의 사모 회사채를 발행한다. 이는 자사주재원으로 활용된다. 이날 서울중앙지법 민사합의50부는 영풍이 최윤범 고려아연 회장 등을 상대로 낸 자기 주식 취득금지 가처분 신청을 기각했다. 이번 기각으로 고려아연은 경영권 방어를 위한 자사주 취득이 가능해졌다.

고려아연은 자기주식 취득에 2조6635억원을 쓴다. 공개매수가격은 주당 83만원이며 기간은 10월4일~23일이다. 고려아연은 이 기간에 취득한 자사주를 소각한다.

고려아연의 사모채 발행주관은 메리츠증권이 맡았다. 메리츠증권은 이번 고려아연 사모채를 인수하는 데 다른 계열사도 동원할 것으로 전망된다. IB업계 관계자는 "메리츠증권은 언론에서 거론되는대로 3000억원 정도를 인수하지 않을까 싶다"며 "그 밖에 메리츠화재, 메리츠캐피탈 등 계열사도 이번 고려아연 사모채 인수에 같이 들어간다는 말이 돈다"고 설명했다.

고려아연은 다른 증권사 IB들과 접촉을 이어오고 있는 것으로 전해진다. 일각에서는 고려아연이 주관사를 선정하는 것이 아니라 증권사가 고려아연의 딜을 고르고 있다는 말도 나온다.

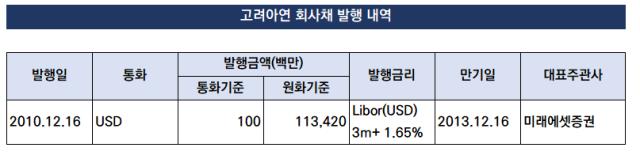

최근 진행된 딜의 주관사를 살펴보면 9월24일 CP는 한국투자증권, 9월27일 CP는 KB증권, 이번 1조원 사모채는 메리츠증권, 이날 공시된 자사주 공개매수는 미래에셋증권으로 모두 다른 하우스이기도 하다.

◇메리츠증권, 자금조달 어려운 기업에 손 내밀어

메리츠증권은 등급대비 높은 금리에 따른 수익성에 매력을 느꼈을 수 있다. 고려아연의 사모채에는 7%대 금리가 적용된 것으로 전해진다. 직전거래일인 9월30일 AA+등급 2년~5년물 사모 회사채의 금리가 3.5~3.7%대에 형성됐다는 점을 고려하면 인수 이후 셀다운으로 적지 않은 수익을 거둘 수 있을 것으로 전망된다.

메리츠증권은 자금조달에 어려움을 겪고 있는 기업을 대상으로 존재감을 뽐내고 있기도 하다. 해당 딜에서도 고금리를 적용해 수익성을 확보했다.

메리츠증권은 9월 폴라리스쉬핑의 모회사인 폴라에너지앤마린에 3300억원 규모의 대출금을 제공한다는 투자확약서를 발급했다. 금리는 10%가 넘는 것으로 알려졌다. 폴라리스쉬핑은 오너리스크를 품고 있는 기업이다.

김완중, 한희승 회장 등 2인은 폴라에너지앤마린을 통해 폴라리스쉬핑에 지배력을 행사하고 있다. 이들 회장 2인은 모두 업무상 배임이슈로 조사를 받고 있는 중이다. 이 같은 이유에서 시장에선 오너일가가 대주주로 있는 한 외부서 신규로 재원을 마련하는 게 불가능할 것으로 여겨졌다.

지난해 우리프라이빗에퀴티와 경영권 매각 협상을 진행했지만 무산됐다. SG PE와 협상했던 3000억원 규모 영구(CB)는 펀딩에 실패했다.

메리츠증권은 KCGI가 한양증권을 인수하기 위한 조성한 프로젝트 펀드에도 1000억원 정도를 대는 것으로 전해진다. 메리츠증권은 절반 정도는 에퀴티 투자, 나머지는 기업대출 방식을 선택할 가능성이 큰 것으로 알려졌다. 대출에는 10%대의 금리가 적용된 것으로 전해진다. KCGI는 인수자금을 확보하지 못해 우선협상대상자 독점적 협상권 부여기간을 2차례 연장할 만큼 조달에 어려움을 겪었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

안정문 기자의 다른 기사 보기

-

- [1203 비상계엄 후폭풍]회사채 시장, 불확실성에 양극화 심화 무게

- [Capital Markets Outlook]"트럼프 2기 성장률 하향, 금리 3번 인하 전망"

- [기업들의 CP 활용법]유암코, NPL 호황에 CP 활용도 높아졌다

- [2024 이사회 평가]대원제약, 사내이사 전원 오너가...구성·견제·평가 미흡

- 유화증권 오너 3세 윤승현 상무, '꾸준한' 지분매입

- [2024 이사회 평가]KISCO홀딩스, 평가·구성·견제 '미흡'...경영성과가 '만회'

- [LG CNS IPO]'첫 ICR' 자발적 요청, IPO 힘싣는다

- [동인기연은 지금]실적부진에 임직원 급여 동결...정인수 대표는

- 한국증권 임원인사, IB1본부 방한철 체제로

- [CEO 성과평가]한투증권 김성환 사장, 취임 첫해 '합격점'…3분기만에 영업익 1조