[아이지넷, Road to IPO]FI 지분 70% 육박…최대 '30배' 엑시트 플랜은⑤자발적 락업 동참…6개월 후 유통물량 74%로 급증 '부담'

이기정 기자공개 2024-11-28 08:16:21

[편집자주]

인슈어테크 기업 아이지넷이 기업공개(IPO)를 향한 여정을 시작했다. 한국거래소가 지난해 신설한 사업모델 특례상장 트랙의 1호 상장사 타이틀 획득을 꾀하고 있다. 다만 대내외 환경은 우호적이지 않다. 미국 정권 교체 영향으로 국내 증시가 부진한 나날을 이어가고 있다. 또 앞서 상장에 도전했던 핀테크 기업들도 저마다의 이유로 상장을 철회한 상황이다. 아이지넷은 이를 극복하기 위해 △보험대리점(GA)과 협업 △글로벌 진출 △자회사 외형 확대 등 경쟁력을 강조하고 있다. 더벨이 IPO 완주를 위한 아이지넷의 핵심 전략을 들여다본다.

이 기사는 2024년 11월 25일 13:24 thebell 에 표출된 기사입니다.

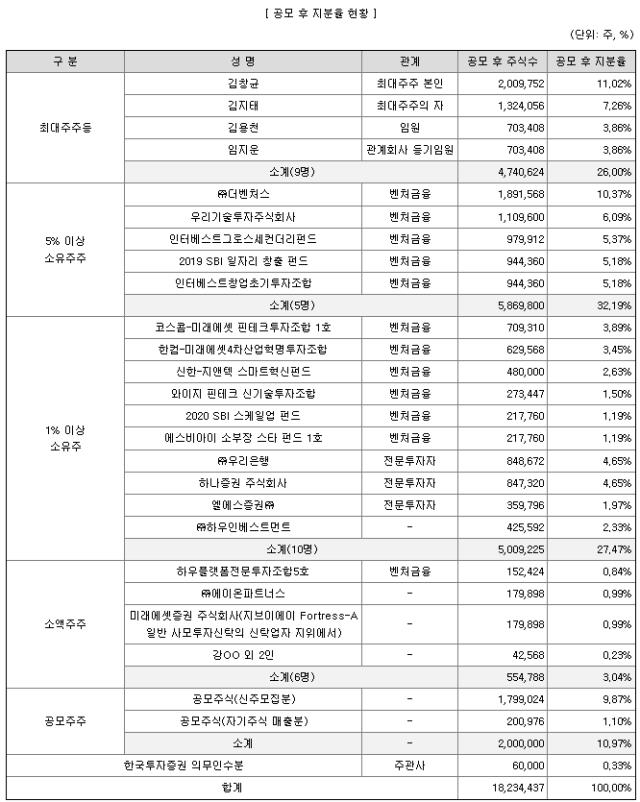

아이지넷은 성장 과정에서 모험자본투자업계의 투자를 상당히 많이 받았다. 실제 증권신고서 기준 투자사의 지분은 70%에 육박하고 5%의 지분을 보유하고 있는 투자사만 5곳 이상이다. 투자사 구성은 액셀러레이터(AC)부터 벤처캐피탈(VC), 증권사, 은행 등으로 다양하다.투자사 대부분은 보호예수 의무가 없지만 아이지넷의 성공적인 기업공개(IPO)를 지원하기 위해 자발적으로 락업을 설정했다. 공모 후 투자사 지분은 총 62% 수준으로 이 가운데 절반 이상 물량에 최대 6개월의 락업이 걸려있다. 아이지넷은 이같은 지원으로 보다 매력적인 공모 구조를 짤 수 있었다.

아이지넷이 직전 밸류에이션 대비 최대 2배의 몸값을 노리고 있는만큼 투자사들의 엑시트 기대감도 큰 편이다. 다만 5% 이상 지분을 보유한 투자사가 많아 상장 후 아이지넷의 주가가 하락한다면 오버행 이슈 부담이 커질 것으로 예상된다.

◇10년간 220억 조달…지분 5% 이상 하우스만 5곳 이상

2014년 설립된 아이지넷은 시리즈C까지 누적 220억원 규모의 투자를 유치했다. 먼저 2015년 더벤처스로부터 첫 투자를 받았다. 이어 2016년 캡스톤파트너스로부터 시리즈A 투자를 유치했고 2018년 브릿지 라운드에서 하우인베스트먼트, 우리기술투자의 투자를 받았다.

2020년 진행된 50억원 규모의 시리즈B에서는 미래에셋벤처투자와 SBI인베스트먼트, 인터베스트 등 대형 VC가 다수 참여했다. 또 2022년 인터베스트와 SBI인베스트먼트, 하우인베스트먼트 등의 팔로우온 투자로 102억원 규모로 시리즈C 투자를 받았다.

증권신고서 기준 5% 이상 지분을 보유한 투자사는 더벤처스, 우리기술투자, 인터베스트, SBI인베스트먼트, 미래에셋벤처투자 등이다. 먼저 인터베스트가 11.75%로 가장 많은 지분을 보유하고 있다. 하우스가 투자에 활용한 펀드는 '인터베스트그로스세컨더리펀드(지분율 5.98%)'와 '인터베스트창업초기투자조합(5.77%)' 등 2개다.

이어 더벤처스가 약 11.55%의 지분을 보유하고 있다. 또 SBI인베스트먼트가 '2019 SBI 일자리 창출 펀드(5.77%)', '에스비아이 소부장 스타 펀드 1호(1.33%)', '2020 SBI 스케일업 펀드(1.33%)' 등 3개 펀드로 아이지넷에 투자했다. 총 지분율은 약 8.43%다.

미래에셋벤처투자의 지분율은 약 8.17%다. '코스콤-미래에셋 핀테크투자조합 1호(4.33%)', '한컴-미래에셋4차산업혁명투자조합(3.84%)' 등 2개 펀드로 아이지넷에 투자했다. 이외에도 우리기술투자와 지엔텍벤처투자가 각각 6.78%와 2.93%의 지분을 들고 있다.

최대주주 및 특수관계인의 지분율은 공모 후 약 26% 수준이다. 김창균 대표이사 회장이 11.02%로 가장 지분이 많고 아들인 김지태 대표이사 사장의 지분율이 7.26%다. 또 김용천 부사장과 자회사 더파트너스의 임지운 대표가 각각 4.3%의 지분을 보유하고 있다.

◇주가 하락하면 회수 부담 커질 듯…투자사 "장기 성장 믿음 확고"

대부분의 투자사들이 아이지넷의 성공적인 상장을 지원하기 위해 자발적으로 락업에 동참했다. 아이지넷의 직전 투자라운드가 2022년이었던만큼 투자사들은 지분 보유 기간이 길어 락업 의무가 없다.

구체적으로 공모 후 투자사의 지분율은 총 62% 수준인데 이중 약 44% 물량에 락업이 걸려있다. 해당 물량 모두 자발적인 락업이다. 나머지 약 18%의 지분은 상장 직후 매도가 가능하다. 이외에 공모주주와 소액주주 등이 보유한 유통물량이 약 12% 수준이다.

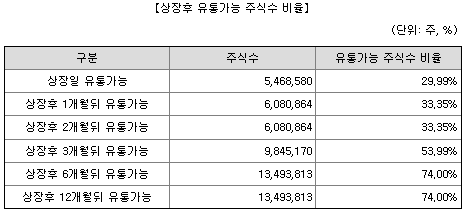

이를 더한 아이지넷의 상장 후 유통물량은 총 30% 수준으로 많지는 않은 편이다. 다만 투자사들의 락업 기간이 최대 6개월로 길지 않아 부담은 있다. 실제 아이지넷의 상장 3개월과 6개월 후 유통 물량은 각각 54%, 74%로 급증한다.

상장 후 아이지넷의 주가가 내리막길을 걷는다면 투자사들의 엑시트 부담이 커질 것으로 예상된다. 투자사 상당수가 5% 이상의 지분을 보유해 공시 의무 대상이라 이들의 엑시트가 아이지넷의 주가 하락 배경으로 지목될 수 있기 때문이다.

VC업계 한 관계자는 "아이지넷의 상장 직후 유통물량 가운데 투자사 지분이 상당해 바로 엑시트에 나설지 지켜보는 재미가 있을 것 같다"며 "투자사 입장에서는 엑시트 시점과 매도단가를 공개해야 해 부담이 있을 것"이라고 말했다.

투자사들의 엑시트 성과는 아이지넷의 공모가 희망밴드 상단 기준 최소 멀티플 2배 이상일 것으로 예상된다. 특히 초기 투자자의 경우 최대 30배의 멀티플도 노려볼 수 있는 상황이다.

아이지넷에 투자한 한 VC 대표는 "회사는 사업모델 특례상장에 도전하고 있지만 올해 상반기 영업이익을 기록해 상장 후에도 주가 강세가 이어질 것으로 기대하고 있다"며 "투자사 대부분 엑시트에 대한 큰 걱정은 없는 분위기"라고 말했다.

그러면서 "물론 공모 매력도를 높이고자 하는 의도도 있었지만 투자사들이 락업에 동참한 이유는 장기 성장에 대한 믿음이 있었기 때문"이라며 "엑시트가 가능한 물량을 장기 보유할 계획도 있다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 라데팡스 '4자연합' 공식화…"주주권 적극 행사하겠다"

- 금양인터내셔날, 엠 샤푸티에 지공다스 아티스트 레이블 출시

- [i-point]클로잇-홈넘버메타, 보안택배 SaaS 솔루션 구축

- NPS 2000억 벤처출자 'DSC·LB·아주IB·IMM' 낙점

- [Company Watch]'차입금 출자 전환' 황영규 대표, 알체라 최대주주 등극

- 두산 분할합병, 국내외 자문사 '찬성' 권고…배경은

- 금리 욕심 과했나...ABL생명 후순위채 '주문 제로'

- [Market Watch]'급락하는' 새내기주, '재현되는' WCP 풋백옵션 공포

- 현대차증권 첫 공모 유증에 그룹 계열사 '전폭 지원'

- IPO 시장 냉각, BBB급 회사채 발행시점 '고심'

이기정 기자의 다른 기사 보기

-

- NPS 2000억 벤처출자 'DSC·LB·아주IB·IMM' 낙점

- 도로 교통 솔루션 알트에이, 시리즈A 오픈…40억 목표

- [아이지넷, Road to IPO]성장 핵심 전략 'M&A·글로벌 진출'…타임라인 '빠듯'

- [VC 출사표/트리거투자파트너스]금투업계 어벤저스 5인 뭉쳤다…'슈퍼 루키' 예고

- 거를 타선 없는 DSC인베, 펀드 청산 '빅사이클' 온다

- [VC People & Movement]배한철 KT인베 대표, 상무 승진…중형사 도약 '탄력'

- 닻 올린 성장사다리펀드2, 시들해진 인기 '이유는'

- [2024 코리아 스타트업 어워즈]융복합 테마파크 모노리스, 한류 이끌 차기 주자 '낙점'

- [아이지넷, Road to IPO]FI 지분 70% 육박…최대 '30배' 엑시트 플랜은

- [2024 코리아 스타트업 어워즈]지역 농가 살리는 미스터아빠, 농금원 '강추' 수상 영예