[NPL 경영분석]하나F&I, 전략적 채권 회수 지연…순익 감소, 부채비율 상승부동산 침체 속 적극적 자산 매입, 재무적으론 부담…강동훈 대표, 리스크 관리 시험대

김보겸 기자공개 2025-04-04 12:56:19

이 기사는 2025년 04월 02일 07시45분 THE CFO에 표출된 기사입니다

하나금융그룹의 자회사인 하나F&I가 2024년 순이익이 전년 대비 40% 가까이 급감했다. 부동산 시장 침체로 인해 기존 부실채권(NPL) 회수 속도가 느려지면서 수익성이 악화한 탓이다. 하나F&I 측은 회수 지연이 단순한 부진이라기보다 시장 회복 시점에 맞춰 수익성을 극대화하기 위한 전략적 선택이었다는 입장이다. 단기적으로는 이익 감소가 불가피하지만 장기적으로는 높은 가격에 회수해 실적을 반등시킬 수 있다는 것이다.그러나 외형 확장 과정에서 부채부담이 늘었다는 점은 하나F&I의 고민거리다. 지난해 부채비율이 418.2%로 전년 대비 45%포인트 늘면서 400%를 넘어섰다. 일반적으로 부채비율이 400%를 초과하면 재무안정성에 대한 우려가 제기될 수 있다. 적극적인 NPL 매입 전략이 자산 확대에는 기여했지만 회수 지연이 길어질 경우 재무부담이 커질 가능성이 있다.

◇순익 40% 감소, NPL 회수 속도 둔화가 원인

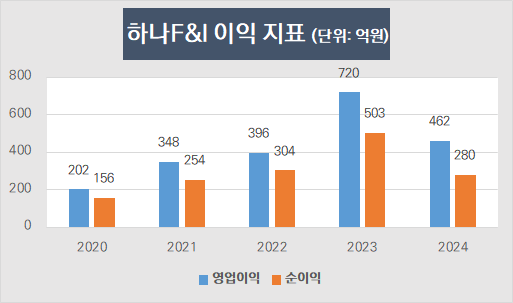

하나F&I는 지난해 총 280억원의 당기순이익을 기록했다. 이는 전년(462억원) 대비 39.4% 줄어든 수치다. 영업이익 역시 462억원으로 전년(720억원)보다 35.8% 줄었다. 반면 총자산은 늘었다. 2023년 2조4271억원이던 총자산은 2024년 2조7971억원으로 15.2% 증가했다.

이는 하나F&I가 NPL 시장 확대로 영업자산을 확대한 데 따른 결과다. 2023년부터 은행권뿐 아니라 2금융권에서도 NPL 시장규모가 늘면서 시장상황에 맞춰 NPL 매입을 늘렸다는 설명이다. 실제 하나F&I의 NPL 매입규모는 202년만 해도 3000억원을 밑돌았지만 2023년 1조2539억원, 2024년 1조2330억원으로 1조원 넘게 NPL을 사들이고 있다.

다만 NPL 회수 속도는 느려졌다. 부동산 시장 하락이 영향을 미쳤다. 통상 NPL을 매입하면 1.5년에서 3년 사이 자산관리를 거쳐 회수하는데 부동산 가격이 하락기에 접어들며 기존에 보유한 채권 처분이 어려워졌다. 하나F&I 관계자는 "낮은 가격에 매각하기보다는 시장 회복 이후 높은 가격에 회수해 수익성을 올리기 위해 회수를 서두르지 않았다"고 설명했다.

하나F&I의 이자비용 부담도 실적 악화에 한몫했다. 지난해 이자비용은 1088억원으로 전년(859억원) 대비 26.7% 증가했다. 하나F&I의 차입부채 증가 때문으로 분석된다.

하나F&I의 총부채는 2023년 1조9142억원에서 2024년 2조2573억원으로 17.9% 증가했다. 특히 차입부채는 같은 기간 1조1057억원에서 2조1711억원으로 18% 늘어났다. 하나F&I가 신규 NPL 채권을 매입하면서 자금을 추가로 조달한 영향이다.

부채비율도 상승했다. 2023년 373.2%였던 부채비율은 2024년 418.2%로 45%포인트 증가했다. 레버리지비율도 같은 기간 4.7배에서 5.2배 수준으로 확대됐다. 일반적으로 부채총액을 자본총액으로 나눈 부채비율이 400%를 초과하면 업종과 관계없이 부실 우려가 있는 것으로 본다.

◇NPL 투자 수익 급감…CR 부문은 개선

하나F&I의 주요 수익원인 NPL 투자 사업에서 영업이익이 크게 줄었다. 2024년 NPL 투자 사업에서 445억원의 영업이익을 기록했는데 전년(720억원) 대비 38.2% 감소한 수준이다.

특히 유동화채권 평가 및 회수 부문에서 수익이 급감했다. 2023년 653억원이던 수익은 지난해 110억원으로 83.2% 감소했다. 반면 이자손익 부문은 개선됐다. 2023년 71억원의 이자손실을 기록했지만 2024년 158억원 이자이익을 기록하며 흑자로 전환했다. 배당금 수익도 같은 기간 68억원에서 191억원으로 두 배 이상 증가했지만 NPL 회수 부진을 만회하기에는 역부족이었다.

기업구조조정(CR) 투자 부문에서는 실적이 개선됐다. 2023년 684억원의 영업손실을 기록했던 CR 사업 부문은 2024년 17억원 흑자로 전환했다. 특히 공정가치 측정 금융상품 관련 손익이 2023년 8억원 손실에서 지난해 2억원 이익으로 돌아섰다.

하나F&I 자기자본은 2023년 5129억원에서 2024년 5397억원으로 5.2% 증가했다. 현금성자산은 같은 기간 565억원에서 460억원으로 감소했다. 적극적인 NPL 매입 전략에 따른 것으로 풀이된다.

수익성 지표는 다소 개선됐다. 총자산이익률(ROA)은 2023년 2.1%에서 2024년 2.4%로 0.3%포인트 상승했다. 자기자본이익률(ROE)도 같은 기간 10.1%에서 13.8%로 3.7%포인트 증가했다.

강동훈 하나F&I 대표는 2023년까지 시장 호환을 기반으로 역대급 실적을 경신해 왔다. 하지만 2024년에는 부동산 시장 침체로 인해 순이익이 급감했다. 부동산 시장이 회복된다면 하나F&I의 전략적 회수 지연이 실적 반등을 이끌 가능성이 크다. 반면 부동산 시장 침체가 장기화할 경우 추가 부담 요인으로 작용할 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

김보겸 기자의 다른 기사 보기

-

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

- [8대 카드사 지각변동]카드사 건전성 경고등…RWA로 본 진짜 리스크는

- [8대 카드사 지각변동]외형 성장보다 조달경쟁력이 판도 좌우

- 우리카드, 감사위 재정비…'관 출신'으로 무게 실었다

- 금감원·예보, 카뱅 설립 후 첫 정기검사…배경은

- 금감원, 상법개정안 처리 지연 정조준…민주당 책임론 부상

- 금감원 "횟수 제한 없다"...한화에어로 공시 리스크 확대되나

- [8대 카드사 지각변동]순이익률로 본 카드사 성적표…삼성의 독주, 반전의 하나

- BC카드, '퍼플렉시티 프로' 1년 무료 제공

- [8대 카드사 지각변동]신한카드 독주에 균열…삼성 1위, KB·현대 추격 본격화