[KCC 모멘티브 리빌딩]턴어라운드 실마리, 악성재고 소진③모멘티브 인수 후 실리콘 재고자산 급증…고점 지난 원재료 메탈실리콘

김동현 기자공개 2024-04-15 07:48:04

[편집자주]

국내 도료·건자재 업계를 주름잡던 KCC의 고민은 실리콘 사업으로의 확장이었다. 2003년 실리콘 기초원료인 실리콘 모노머 생산 시설을 구축하고 해외 업체를 직접 인수하며 끊임없이 사업 확대 기회를 노렸다. 이 일환으로 추진된 미국 모멘티브 인수는 KCC 역대 최대 규모의 인수·합병(M&A)으로 기록된 거래다. 거래 조건에 따라 모멘티브 기업공개(IPO)냐 잔여지분 인수냐, 기로에 놓였던 KCC는 잔여지분 인수를 결정하며 실리콘 사업에 대한 의지를 재확인했다. 더벨이 KCC의 모멘티브 인수 전후를 되짚으며 사업 현황을 살펴본다.

이 기사는 2024년 04월 11일 14:18 thebell 에 표출된 기사입니다.

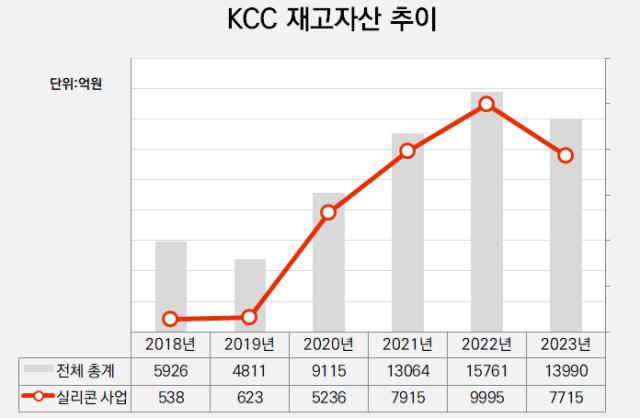

KCC의 실리콘 부문 재고자산은 모멘티브 퍼포먼스 머티리얼스(Momentive Performance Materials) 인수 전후로 급증했다. 1000억원에도 미치지 않던 실리콘 사업 재고자산 수치는 모멘티브 인수 후 5000억원대까지 올라갔고 2022년에는 1조원에 육박하는 규모로 뛰었다.유기실리콘의 주원료인 메탈실리콘 가격이 2021년부터 급등하기 시작하며 KCC는 가동률을 조정하며 대응했다. 하지만 쌓이는 재고를 막을 수 없었고 이는 곧 재고자산 수치 상승으로 이어졌다. 원재료 소진 부담은 지난해 KCC 실리콘 사업의 적자전환의 원인 중 하나로 꼽히기도 한다.

시장에선 KCC 실리콘 사업의 반등 여부에 주목한다. 2022년 고점을 찍은 메탈실리콘 가격이 하향 안정화하는 추세를 보이고 있고 KCC도 재고소진 작업을 지속하며 빠르면 2분기부터 실리콘 사업의 흑자전환도 가능할 것이란 전망이 나온다.

◇재고 증가 따라온 글로벌 3위 진입

KCC는 2019년 미국 모멘티브 인수로 단번에 글로벌 3위의 실리콘 생산업체로 올라섰다. 모멘티브는 미국 다우듀폰, 독일 바커 등과 함께 실리콘 시장을 3등분하던 업체로 KCC는 모멘티브를 중심으로 사업을 재편해 실리콘 부문을 연매출 3조원 규모의 사업으로 키웠다. 기존 7만5000톤이었던 생산능력(전주·대죽공장)도 50만톤 이상으로 올라갔다.

생산능력이 올라간 만큼 이에 따른 재고자산도 증가했다. KCC가 실리콘 사업의 별도 재고자산 수치를 공개하기 시작한 2018~2019년을 살펴보면, 이 시기 실리콘 부문 재고자산 총액은 500억~600억원 수준에 불과했다.

그러나 인수 절차를 완료하고 모멘티브의 재고를 처음으로 반영한 2020년에는 재고자산 총액이 5236억원으로 뛰었다. 그해 KCC의 전체 재고자산(도료·건자재·기타부문 포함)은 9115억원으로, 실리콘 사업이 전체 매출에서 차지하는 비중(50%대)과 동일하게 전체 재고자산에서 실리콘 사업 비중도 50%대였다.

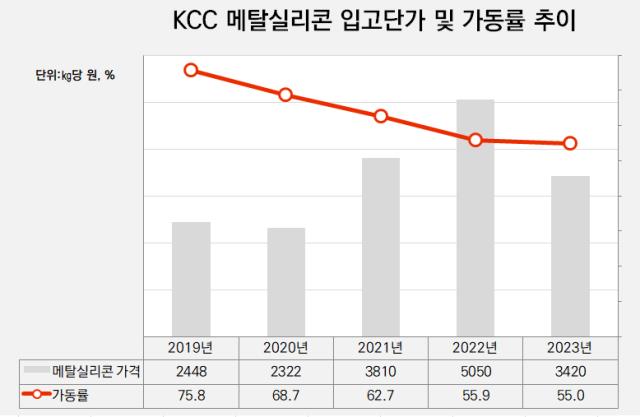

업황 호황기인 2021년에는 실리콘 사업 재고자산 총계는 7915억원으로 올라갔다. 당시 KCC 유기실리콘의 원재료인 메탈실리콘 가격이 2020년 ㎏당 2322원에서 2021년 ㎏당 3810원으로 뛰었던 시기로, 같은 기간 실리콘 재고자산 항목 가운데 원재료 항목이 전년 대비 5배 증가한 2223억원으로 치솟았다.

2021년은 KCC가 모멘티브 인수 효과로 실적이 최정점을 찍었던 시기다. 실리콘 부문 매출이 처음으로 3조원을 넘어섰고 수익성 측면에서도 최근 5년(2019~2023년) 중 가장 높은 수치(영업이익 2692억원)를 기록했다. 업황 호황기였던 만큼 재고 부담에서 자유로울 수 있었다.

◇메탈실리콘 가격 정점 찍은 2022년, 가동률 50%대로

KCC의 재고 부담이 본격화한 것은 2022년이다. 글로벌 메탈실리콘 생산량의 70%가량을 차지하는 중국에서 환경 규제 이슈로 생산을 줄이며 올라가기 시작한 메탈실리콘 가격이 2022년 정점을 찍었다. KCC의 그해 메탈실리콘 입고단가는 ㎏당 5050원으로, 평년(㎏당 2000원대) 대비 2배 가까이 올랐다.

KCC의 실리콘 사업을 담당한 모멘티브는 재고 부담을 완화하기 위해 가동률을 낮췄다. 2020~2021년 60%대였던 실리콘 부문 가동률은 2022년 55.9%까지 내려갔다. 모멘티브 인수 이후 KCC의 실리콘 부문 가동률이 처음으로 50%대를 기록한 첫해다.

그럼에도 2022년 실리콘 부문 전체 재고자산 규모는 1조원에 가까운 9995억원까지 올라갔다. 원재료 항목의 재고자산은 전년 대비 30% 줄은 1542억원으로 내려왔지만 제품 항목이 같은 기간 58% 증가한 6294억원을 기록했다. 가동률 조정에도 고가 원재료의 저마진 제품이 쌓여 재고자산 수치를 끌어올린 것으로 풀이된다.

KCC는 지난해에도 가동률을 전년과 동일한 55%로 유지했고 제품, 원재료 등 재고자산을 구성하는 전 항목에서 그 수치를 내리는데 성공했다. 원재료 항목은 2020년 이후 처음으로 1000억원 아래로 내려갔고 제품 항목 역시 4877억원까지 내려가며 실리콘 부문 전체 재고자산 규모는 2년 전(7915억원)보다 낮은 7715억원을 기록했다.

시장에선 중국발 공급과잉으로 지난해(㎏당 3420원)에 이어 올해도 메탈실리콘 가격이 추가로 떨어질 것으로 예상한다. 완전히 떨어내지 못한 기존 저마진 재고로 올해 1분기까진 실리콘 사업이 적자를 보겠지만 2분기부터는 흑자전환도 가능할 것이란 전망이 제기되는 배경이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- '화웨이 대체자' 삼성전자, 유럽 오픈랜 시장 선점 속도

- [Company Watch]'재매각' 엑스플러스, 증자 추진 '사업기반 리셋'

김동현 기자의 다른 기사 보기

-

- '2등' 삼성SDI를 만든 교훈

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [그룹사 '시총 뉴노멀']분할·합병으로 성장한 SK그룹, 지형도 바꾼 하이닉스

- 발전 자회사 관리 맡은 윤병석 SK가스 사장, SKMU 의장 겸직

- [롯데케미칼 투자자산 점검]거듭되는 유증 속 자구안 찾는 롯데베르살리스

- [이사회 분석]아이앤디 '구하기' 배턴 이어받은 ㈜LS 재무이사 2인방

- [롯데케미칼 투자자산 점검]정상화 기다리는 롯데우베, 커지는 모회사 부담

- [해외법인 재무분석]'내실경영' 제일기획, 2년째 이어진 아이리스 군살빼기

- [롯데케미칼 투자자산 점검]사업만 보기엔 복잡한 LC타이탄의 재무 관여도

- [롯데케미칼 투자자산 점검]'기업가치 하락' LCPL, 글로벌 수직계열화 상징에서 매물로