[레버리지&커버리지 분석]적자에 투자부담 커진 한화솔루션, 부채비율 200% 넘었다3개월만에 차입금 2.5조원 증가, 신규 투자보다 차입금 상환 주력

김위수 기자공개 2024-04-29 07:21:25

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2024년 04월 26일 07:58 THE CFO에 표출된 기사입니다.

대규모 투자를 진행 중인 한화솔루션이 예상에 미치지 못하는 성적표를 받아들였다. 올 1분기 한화솔루션은 2조4929억원의 매출과 2166억원의 영업손실을 기록했다. 한화솔루션의 올 1분기 실적은 '어닝쇼크'에 해당한다. 증권사 컨센서스(시장 평균 전망치)에서는 한화솔루션이 올 1분기 1100억원 규모의 영업손실을 낼 것으로 봤다.태양광 모듈 수요 둔화로 인한 판가 하락에 더해 석유화학 사업의 부진이 겹치며 적자규모를 키웠다. 사업을 통해 현금을 창출하지 못하며 재무부담이 커지는 모습이다. 적어도 올해까지는 재무지표가 악화되는 흐름이 이어질 것으로 전망된다.

◇3개월 사이 차입금 2.5조 증가

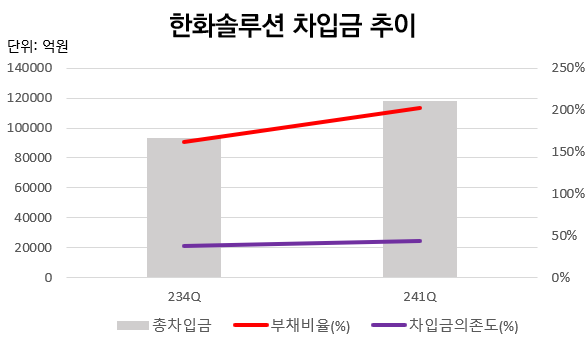

25일 한화솔루션에 따르면 1분기 말 회사의 총차입금은 11조7989억원이다. 지난해 말 9조3499억원이었던 차입금이 3개월만에 11조7989억원으로 2조4490억원 늘어났다.

차입금이 늘어나며 부채비율·차입금의존도 등 레버리지 지표도 일제히 올랐다. 2023년 말 162%였던 한화솔루션의 부채비율은 1분기 말 202%가 됐다. 3개월 사이에 40%포인트(p) 급증했다. 차입금의존도 역시 같은 기간 38.2%에서 43.9%로 약 5.7%p 상승했다.

사업활동으로 인해 현금이 발생하지 않는 가운데 투자부담이 이어지고 있기 때문이다. 한화솔루션은 미국에 대규모 태양광 모듈을 생산하는 '솔라허브'를 설립 중이다. 잉곳과 웨이퍼에서 셀, 모듈로 이어지는 수직계열화 시스템을 구축한다는 구상이다. 이달 중 모듈 공장이 돌아가기 시작했으며 앞으로 잉곳, 웨이퍼, 셀 공장이 순차적으로 가동될 예정이다.

여기에 더해 가성소다 및 염화에틸렌(EDC) 생산설비를 짓고 있다. GS에너지와의 합작법인(JV)을 통해 에틸렌비닐아세테이트(EVA) 생산능력 확대를 위한 투자를 진행 중이다.

이같은 투자건을 모두 포함해 한화솔루션은 올해 자본적지출(CAPEX)로 3조2000억원이 소요될 것으로 보고 있다. 올해 내내 투자가 이어질 예정이지만 올해 실적 전망이 밝지는 않다. 태양광 및 석유화학 사업의 적자는 2분기에도 이어질 가능성이 크다. 전년 대비 사업을 통해 유입되는 현금은 줄어들 가능성은 큰데, 투자금 지출은 커지는 상황이다.

◇신규 투자에 앞서 '재무건전성' 강화

한화솔루션의 재무구조 악화는 올해 내내 이어질 것으로 관측된다. 이에 한화솔루션은 예정돼 있는 솔라허브 등에 대한 투자만 진행하고, 이후 이뤄질 투자에 대한 검토는 전면 보류하겠다고 밝혔다.

한화솔루션의 솔라허브와 가성소다·EDC 설비 투자는 올해 중 마무리된다. EVA 사업에 대한 투자의 경우 내년까지 이어진다. 이중 솔라허브가 완공될 경우 한화솔루션의 태양광 사업 역량이 확대된다. 미국내 모듈 생산능력은 5.1GW에서 8.4GW로 늘어났다. 잉곳·웨이퍼·셀 공장이 완공될 경우 수익성을 높이고 안정적으로 소재를 공급할 수 있게 된다. 여기에 더해 첨단제조세액공제(AMPC) 수령액도 늘어나게 된다.

본격적으로 현금흐름이 발생하는 시점에서 차입금 상환을 위한 재원을 마련하겠다는 계획이다. 추가적인 투자를 진행하기 전에 재무건전성 확보에 집중하겠다는 뜻이다. 여기에 더해 오는 6월 30일자로 중국 태양광 모듈 생산공장을 셧다운해 모듈 생산의 효율성 제고에도 나선다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- "준비·설득 다 부족했다"...이우현 회장의 바이오 M&A 성찰

- [Company Watch]'군수공백' 아이쓰리시스템, 민수 '상쇄'

- [Company Watch]'흑자전환' 신성이엔지, 실적 턴어라운드 성공

- [Company Watch]'800억 수주잔고' 엔시스, 1분기 실적 '선방'

- 미래산업, 신규 수주 확대 흑자전환

- [Company Watch]라온시큐어, 옴니원 NFT 필두 '사업 다각화 속도전'

- 한미통합 결렬에도 '확장본능' OCI, 해외 제약사 인수 검토

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"

- 3인 각자 대표 체제로 재편한 KG모빌리티

김위수 기자의 다른 기사 보기

-

- [중견화학사는 지금]6년 뒤 '주가 50만원' 목표하는 대한유화, 관건은 신사업

- [중견화학사는 지금]대한유화 계열사도 친족경영, 경영수업 중일까

- [IR Briefing]시장 우려에 컨콜 등판한 이훈기 롯데케미칼 사장

- [중견화학사는 지금]'알짜 기업' 대한유화, 안정형 경영의 득과 실

- [비상장사 재무분석]지출 많은 롯데알미늄, 적자에 운전자본 관리 '총력'

- DL케미칼 '스페셜티 전략' 유효, 이익체력 확 늘었다

- 호실적 무서운 정유사

- [Earning & Consensus]LX인터, 실적악화에도 시장 눈높이는 충족

- [해외법인 재무분석]효성화학 '만년적자' 베트남 법인, 손상차손 발생

- [캐시플로 모니터]이익 커진 SK E&S, 돈 들어갈 곳도 많네