'자본확충' 급한 우리은행, '원화+외화' 투트랙 전략 '원화 후순위+달러 신종자본증권' 이례적 …국내 4대은행 중 BIS비율 '최저', 회복 의지

윤진현 기자공개 2024-06-17 15:32:44

이 기사는 2024년 06월 13일 15:57 THE CFO에 표출된 기사입니다.

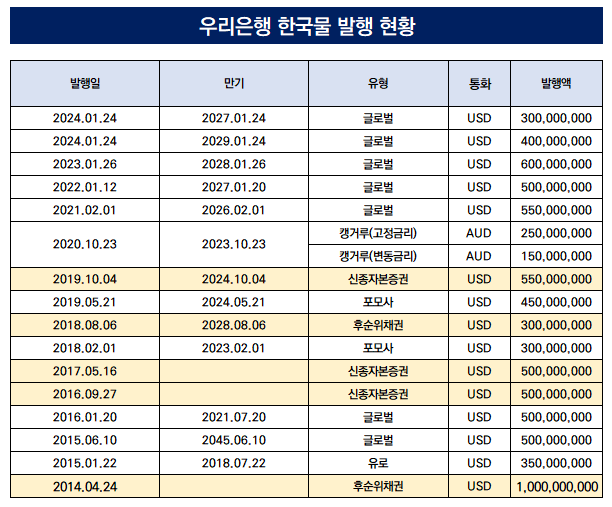

우리은행이 국내외 조달 전선 구축에 박차를 가한다. 이달 원화 후순위채를 발행한 후, 오는 7월 달러화 신종자본증권(AT1·Additional Tier 1) 조달 계획을 가시화했다. 우리은행이 국내외 채권시장에서 자본성 증권을 발행해 자본 적정성 제고에 힘을 싣는다.우리은행은 2019년 이후 외화 신종자본증권을 발행하지 않았다. 더불어 국내외 채권시장에서 연이어 자본성 증권을 발행하는 것도 흔치 않았다. 근래 원화 자본성 증권과 일반 외화채를 주로 활용했던 탓에 전략 선회가 다소 이례적으로 여겨진다.

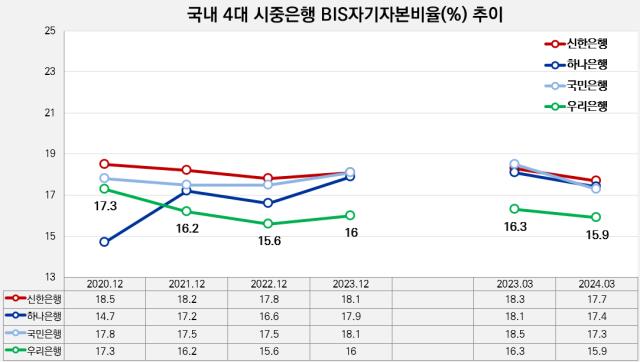

우리은행이 자기자본비율(BIS비율)을 끌어올리는 데 방점을 찍은 모습이다. 우리은행은 국내 4대 시중 은행 중 BIS비율이 가장 낮은 수준이다. 이번 전략 선회로 우리은행은 약 0.5~0.7%p의 자본비율 상승효과를 누릴 전망이다.

◇원화 후순위채 10년물, '자본 100%' 인정…달러화 신종자본증권도 '박차'

13일 투자은행(IB) 업계에 따르면 우리은행이 오는 19일 ESG 후순위채 발행을 위해 수요예측을 진행한다. 트랜치는 10년 단일물로, 모집액은 총 2700억원이다. 교보증권이 대표주관을 맡았으며, 인수단으로는 한국투자증권, 하이투자증권, 한양증권, 현대차증권, 우리종합금융이 참여한다.

우리은행은 후순위채를 ESG채권으로 발행할 계획이다. 조달 자금을 녹색 또는 사회적 대상 분야 지원에 활용할 전망이다. 우리은행은 올 1월 달러채 발행 당시 ESG 채권의 일종인 지속가능채권(Sustainability bond)을 택한 바 있다. 올 들어 원화 ESG 채권은 처음이다.

후순위채는 일반 선순위 회사채보다 상환 순위가 한 단계 낮은 채권이다. 선순위 회사채와 달리 재무상태표 상에서 자본으로 분류된다. 만기가 5년 이상인 경우 100% 자본으로 인정을 받는다. 우리은행이 10년물을 택한 이유로 분석된다. 이런 특성으로 인해 은행, 보험사 등 자기자본비율에 민감한 금융사가 주로 발행한다.

우리은행은 원화 후순위채를 발행한 직후인 오는 7월 달러화 신종자본증권(AT1 코코본드) 발행도 가시화했다. BoA메릴린치, 씨티그룹글로벌마켓증권, HSBC, MUFG증권, 소시에테제네랄, 웰스파고 등이 북러너 자격을 맡았다. IR 과정을 비롯, 발행 전략을 고심 중이다.

발행액은 7억달러 이하로 계획했다. 글로벌본드 형태로 아시아, 유럽, 미국 지역 순으로 프라이싱을 진행할 전망이다. AT1을 택한 만큼 발행일로부터 5년 이후 중도 상환할 수 있는 콜옵션(Call Option)도 붙인다.

우리은행이 원화채와 외화채 시장에서 연이어 자본성증권을 발행하는 건 흔치 않은 일이다. 특히 달러화 신종자본증권은 2019년 이후 약 5년 만으로 분석된다. 당초 우리은행은 2014년 한국물 이슈어 최초로 바젤Ⅲ 기준을 충족한 외화 자본성증권을 발행했다. 2019년까지도 거의 매년 외화 자본성증권 시장을 찾았다.

이후 원화채 시장에서 자본성증권을 더욱 적극적으로 발행하기 시작했다. 외화채는 일반 회사채 형태를 택했다. 즉, 외화채를 운영자금 및 채무상환 목적으로 활용하되, 원화채를 자본적정성 제고를 위해 발행하는 구조다. 올 들어 이 기조를 바꿨다.

그 배경으로는 우리은행의 자본적정성 제고 필요성이 꼽힌다. 우리은행은 현시점 기준 국내 4대 시중은행 중 가장 낮은 BIS 비율을 보유했다. 지난해 12월 기준 우리은행은 16%의 BIS자기자본비율을 보였다. 국민은행(18.1%), 신한은행(18.1%), 하나은행(17.9%)에 이어 네 번째에 해당하는 수준이다.

우리은행은 이번 달러화 신종자본증권을 목표액(7억달러)만큼 조달할 경우 기본자본비율과 총자본비율이 각각 0.52%p씩 상승할 것으로 내다봤다. 여기에 원화 후순위채로 인한 상승율이 0.15~0.17%p 오를 전망이다. 이번 자본성 증권으로 약 0.5~0.7%p 수준의 개선 효과를 누리는 셈이다.

IB 업계 관계자는 "우리은행이 자본적정성 비율 관리에 힘을 싣고 있는 상황"이라며 "연이어 자본성 증권을 발행하는 전략을 택하는 건 흔치 않은 일인데, 우리은행의 결단이 돋보이는 부분"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- SC엔지니어링, 국내 최대 수소 생산공장 착공

- 이복현 금감원장, '상속세' 개선해 상법개정 논란 잠재울까

- [i-point]소니드온, 배터리 화재 '소화 시스템’ 주목

- [이사회 분석]'가족경영 재발 막자' HVM, 투명경영위원회 '눈길'

- [코스닥 상장사 매물 분석]새주인 들어선 웨스트라이즈, 최대주주 '잭팟' 기대감

- [Red & Blue]에코캡, 미국 전기차 '리비안' 투자유치 소식에 '반짝'

- 카인사이언스, 삼성서울병원 출신 송상용 사업총괄 영입

- [거래소 심사조직 집중해부]'뛰는' 거래소, '나는' 첨단산업…심사역량 정체 해법없나

- [i-point]에스엘에너지, 상장폐지 결정 '법원 이의신청 제기'

- [i-point]파라텍, 배터리 화재 대응 기술 개발 진행

윤진현 기자의 다른 기사 보기

-

- [거래소 심사조직 집중해부]'뛰는' 거래소, '나는' 첨단산업…심사역량 정체 해법없나

- '새주인' 찾는 롯데손보, '확 달라진' 후순위채 성적표

- [IB 프로파일]IB 외길 '28년 삼성맨' 이상현 삼성증권 본부장

- [IPO 모니터]주관 경쟁 '5파전', 리벨리온이 꺼낸 당근책은

- [IB 풍향계]비즈니스 확대하는 IB들, 새로운 먹거리 '영구 메자닌'

- [IPO 모니터]합병+조달 '투트랙' 리벨리온, IPO 주관 콘테스트 재개

- [Korean Paper]'SSA 이슈어' KDB산은, 투심 굳건…후발주자도 '청신호'

- [Korean Paper]정부가 꺼내든 'SSA 카드', 벤치마크 의문부호 지울까

- [IB 풍향계]"이변 없었다" 높아진 공매도 허들에 영업전략 수정

- '자본확충' 급한 우리은행, '원화+외화' 투트랙 전략