[건자재 파이낸스 분석]삼표시멘트, 리파이낸싱·분할 상환 전략 지속⑩2016년 체결한 신디론 두 차례 차환, P-CBO도 재발행

김형락 기자공개 2024-08-23 07:56:10

[편집자주]

2022년 레고랜드 사태로 불거진 부동산 프로젝트파이낸싱(PF) 부실 우려는 현재 진행형이다. 올해 1분기 건설 경기 선행 지표인 수주와 건축 허가가 줄어 부진 장기화가 우려되는 상황이다. 건설업을 전방 산업으로 둔 기업들은 경기 변화를 주시하며 대응 전략을 펴고 있다. THE CFO는 건축 자재, 시멘트, 레미콘, 도료 등 건설 후방 산업에 있는 주요 기업 재무 상황을 점검해 본다.

이 기사는 2024년 08월 16일 08:49 THE CFO에 표출된 기사입니다.

삼표시멘트는 시멘트 가격이 오르며 현금 창출력을 회복한 시기 차입금 상환과 리파이낸싱(재조달)을 병행해 차입 규모를 줄여가고 있다. 상각 전 영업이익(EBITDA)이 늘며 신디케이트론(신디론) 약정에 걸린 재무비율을 초과 달성 중이다.삼표시멘트는 지난 상반기 말 별도 기준(이하 동일) 사채 발행액 900억원이 모두 잔여 만기가 1년 미만인 유동성 사채다. 각각 오는 26일이 만기인 프라이머리 채권담보부증권(P-CBO) 500억원(이자율 2.44%), 내년 3월 만기인 P-CBO 300억원(4.02%), 내년 4월이 만기인 P-CBO 100억원(4.19%)이다.

삼표시멘트는 이달 만기인 P-CBO는 일부 상환했다. 지난 14일 기준 150억원은 보유 현금으로 상환했고, 나머지 350억원은 만기를 연장한다. 기존 3년물이었던 P-CBO를 2년물로 차환할 예정이다. 유동성 사채를 줄이고, 비유동 사채를 늘리는 차입금 만기 장기화 전략이다.

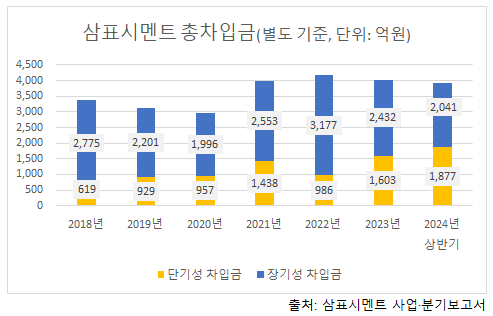

금융권 차입금도 줄여 이자 부담을 낮췄다. 올 상반기 말 총차입금은 전년 말 대비 116억원 감소한 3918억원이다. 장기차입금을 194억원 줄이고, 단기차입금은 73억원 늘렸다. 이자비용은 전년 동기 대비 4억원 감소한 100억원이다.

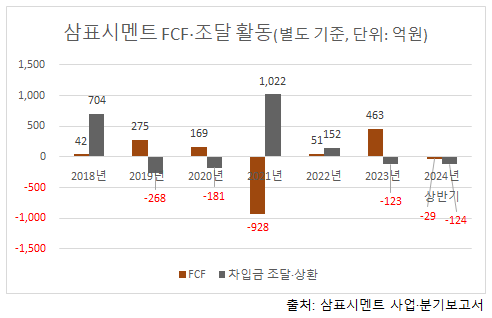

삼표시멘트는 현금 창출력을 회복하면서 가용 현금이 늘었다. 지난해 말 현금성 자산(기타금융자산 포함)은 전년 말 대비 282억원 증가한 683억원이다. 2021년 말 263억원까지 줄었던 현금성 자산은 2022년부터 잉여현금흐름(FCF)을 창출하면서 매년 증가했다.

지난해 시멘트 판매 가격이 오르며 현금창출력이 살아났다. 그해 삼표시멘트가 생산한 포틀랜드 시멘트 가격은 전년 대비 약 15% 인상됐다. 그해 별도 기준 FCF는 전년 대비 약 9배 증가한 463억원이다. 연간 차입금 순상환액(123억원)보다 FCF가 더 컸다.

2021년에는 차입금에 의존해 투자 소요에 대응해야 했다. 그해 FCF는 마이너스(-)928억원이었다. 순이익(117억원)을 거뒀지만, 재고자산 증가분(233억원)·매출채권 증가분(84억원)·매입채무 감소분(16억원) 등 운전자본에 현금이 잠겨 영업활동현금흐름은 34억원 적자를 기록했다.

2021년 차입금을 늘려 현금 1022억원을 유입시켰다. FCF 적자 외에 신설 종속기업 삼표레미콘 출자(210억원), 리스부채 상환(80억원) 등으로 현금이 빠져나가 그해 말 현금성 자산은 전년 말보다 196억원 줄었다.

이달이 만기인 P-CBO(500억원)도 2021년 발행했다. 만기가 1년 6개월인 신한은행 보증부 외화변동금리부사채(107억원, 이자율 1.23%) 외에 단기차입금을 434억원 늘려 그해 말 총차입금은 전년 말 대비 1038억원 증가한 3991억원이었다.

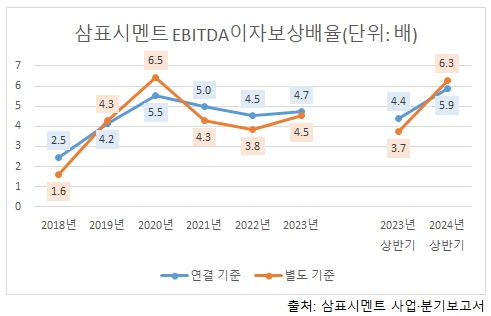

삼표시멘트는 기존 대출 약정에 걸린 재무비율을 위반하지 않도록 재무지표를 관리해야 했다. 2018년 2000억원 규모 신디케이트론 약정을 리파이낸싱하면서 차입 기간(5년) 부채비율을 170% 이하로, EBITDA이자보상배율(EBITDA/금융비용)을 3배 이상(2019년부터 적용)으로 유지해야 했다.

삼표시멘트가 신디론 약정을 처음 체결한 건 2016년이다. 그 해 산업은행 외 5개 금융사와 2400억원 규모 대출 약정을 맺었다. 1년 거치 후 2~4년 동안 분할 상환하는 조건이다. 이자율은 3.56~3.78%였다.

삼표시멘트는 동양시멘트가 뿌리다. 2015년 삼표그룹 지주사 삼표는 100% 자회사로 삼표시멘트를 설립해 회생 절차를 막 끝낸 동양시멘트를 인수했다. 삼표시멘트는 6514억원을 들여 동양시멘트 지분 45.08%을 취득했다. 구주 거래라 동양시멘트로 유입된 자금은 없었다.

2017년 삼표시멘트는 삼표에스씨로 동양시멘트는 삼표시멘트로 사명을 바꿨다. 그해 말 삼표가 삼표에쓰시를 흡수합병하면서 삼표가 삼표시멘트 최대주주에 올랐다. 지난해 삼표산업이 모회사 삼표를 역합병해 지난 6월 말 기준 삼표시멘트 최대주주는 지분 54.68%를 보유한 삼표산업이다.

삼표시멘트는 두 차례 신디론을 리파이낸싱했다. 2022년 약정금액은 1550억원(이자율 금융채AAA(6개월)+1.5%)으로 줄었다. 삼표시멘트는 계약 기간인 2027년 8월까지 연결, 별도 기준으로 부채비율은 170% 이하로, EBITDA이자보상배율은 3배 이상(지난해부터 적용)으로 유지해야 한다.

올 상반기까지 신디론 약정상 재무비율을 준수하고 있다. 지난 6월 말 삼표시멘트 부채비율은 연결 기준으로 103%, 별도 기준으로 81%다. EBITDA이자보상배율은 연결 기준으로 5.9배, 별도 기준으로 6.3배다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- '메시 네트워크' 메를로랩, 코스닥 출사표

- [현장 인 스토리]한컴라이프케어, 새 먹거리 '화재진압' 주력

- 폴라리스오피스, '산업단지의 날 기념식'서 이사장상 수상

- [i-point]감성코퍼레이션, 기업가치 제고안 "4분기 중 발표"

- [i-point]ICTK, '서울 유니콘 챌린지' 대상 수상

- 케이쓰리아이 "실세계 기반 XR메타버스 리더 목표"

- SK C&C, 컨설팅 자회사 '애커튼파트너스' 흡수합병

- [i-point]티케이이엔에스, 미국 완성차 업체와 제습모듈 개발 맞손

- [i-point]한컴라이프케어, 전기차 화재 예방 시스템 고도화

- [2024 Frieze Seoul & Kiaf]프리즈서울 첫 참가한 한국 갤러리 성과는

김형락 기자의 다른 기사 보기

-

- [캐시카우 점검]롯데그룹, 현금 창출력 키운 화학·유통·물류

- [2024 이사회 평가]현대차, 진일보하는 주주 환원 정책

- [2024 이사회 평가]현대차, 주주권익 보호 사외이사가 보수 결정

- [2024 이사회 평가]현대차, 러시아 공장 매각 때만 이사회 출석률 67%

- [2024 이사회 평가]현대차, 산업·기술보다 비중 큰 글로벌 역량

- [2024 이사회 평가]현대차, 이사회 국적 다양성 돋보여

- [2024 이사회 평가]현대차, 독립성보다 투명성 높인 이사회

- [건자재 파이낸스 분석]동국제강, 분할 전 부채비율 도달

- [건자재 파이낸스 분석]현대제철, 건설 시황 둔화 묻어난 이자보상배율

- [건자재 파이낸스 분석]포스코, 물적분할 후 이자보상비율 저하