[Peer Match Up/KB VS 신한]반대 흐름 뚜렷한 수익성 지표②[ROA·ROE]10년 전 신한의 압도적 우위에서 최근 역전

조은아 기자공개 2025-05-20 12:56:35

[편집자주]

'피어 프레셔(Peer Pressure)'란 사회적 동물이라면 벗어날 수 없는 무형의 압력이다. 무리마다 존재하는 암묵적 룰이 행위와 가치판단을 지배한다. 기업의 세계는 어떨까. 동일업종 기업들은 보다 실리적 이유에서 비슷한 행동양식을 공유한다. 사업 양태가 대동소이하니 같은 매크로 이슈에 영향을 받고 고객 풀 역시 겹친다. 그러나 악마는 디테일에 있다. 태생부터 지배구조, 투자와 재무전략까지. 기업의 경쟁력을 가르는 차이를 THE CFO가 들여다본다.

이 기사는 2025년 05월 16일 07시51분 THE CFO에 표출된 기사입니다

국내 금융시장에선 순이익 규모로 우위를 가리고 있다. 지난해 리딩금융 타이틀을 거머쥔 곳은 KB금융이다. KB금융은 순이익 5조782억원을 내며 '5조원 시대'를 열었다. 같은 기간 신한금융은 4조5175억원의 순이익을 기록했다.수익 규모가 아닌 수익의 질적 측면에선 어떨까. 핵심 수익성 지표인 ROA(총자산이익률)와 ROE(자기자본이익률)에서도 KB금융이 앞서고 있다. 특히 최근 몇 년 카드와 증권, 캐피털 등 주력 자회사 사이에서 KB금융 자회사들이 신한금융 자회사들을 하나둘 역전하고 있다.

◇10년 전 신한이 압도적 우위, 최근엔 KB금융 강세

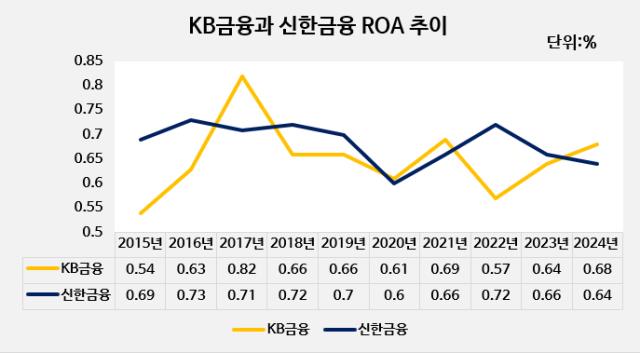

지난해 신한금융의 ROA는 0.64%로 집계됐다. KB금융의 ROA는 0.68%이다. 10년 사이 추이를 보면 KB금융의 수익성이 개선됐다면 신한금융은 오히려 악화됐다.

2015년 KB금융의 ROA는 0.54%였다. 2017년 0.82%까지 '반짝' 높아졌지만 이후 다시 소폭 낮아지면서 대체로 0.6%대 중후반을 오가고 있다. 반면 신한금융의 ROA는 10년 전 0.69%였으나 지난해엔 0.05%포인트 낮아졌다. 2016년부터 2019년까지 4년 연속 0.7%을 넘기고 2022년에도 0.72%를 기록하는 등 한때 수익성 측면에서 확실한 우위를 보였지만 지난해 역전 당했다.

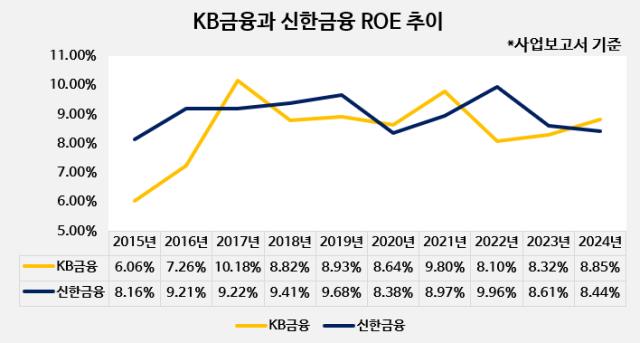

ROE 역시 크게 다르지 않다. 전반적으로 KB금융의 상승세가 눈에 띈다. 2015년까지만 해도 신한금융이 2.10%포인트 격차로 높았지만 지난해엔 KB금융이 높았다. ROA는 자산총액, ROE는 자본총액을 기준으로 산출하는 수익성 지표다. 자산과 자본을 얼마나 효율적으로 활용해 수익을 거뒀는지를 평가한다. 눈여겨 볼 점은 KB금융이 신한금융보다 자산 및 자본이 월등히 많다는 점이다.

KB금융과 신한금융의 자산 및 자본 격차는 오래 전부터 이어져 왔다. 신한금융은 자산과 자본 규모만큼은 KB금융의 적수가 되지 못한다. KB금융은 설립 이후 내내 자산과 자본 규모에서 신한금융에 앞서왔다. 한때 규모에 비해 수익성이 다소 뒤쳐던 KB금융이 이젠 규모에 걸맞게 돈을 버는 법을 알기 시작했다는 의미다.

신한금융은 전통적으로 효율성 측면에서 강세를 보여왔다. KB금융보다 자산과 자본 규모는 작지만 효율적인 운용을 통해 수익을 끌어올렸다. 다만 최근 몇 년 사이 외형을 확대하면서 수익성이 잠시 주춤하는 모양새다.

◇자회사에서도 벌어진 역전극…KB금융 'WIN'

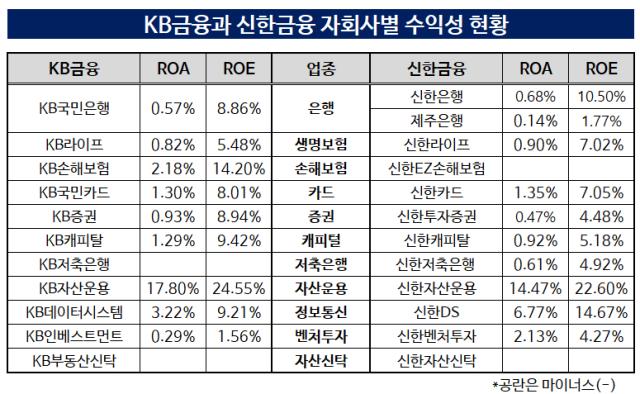

KB금융과 신한금융의 수익성 격차는 자회사에서도 그대로 드러난다. 전반적으로 KB금융 자회사가 신한금융 자회사보다 ROA와 ROE 모두 높았다. 특히 양쪽 모두에서 주력 자회사인 은행, 증권, 보험, 카드, 캐피털 가운데 은행과 생명보험 정도만 빼면 대체적으로 KB금융이 앞서고 있다.

신한은행은 지난해 ROA 0.68%, ROE 10.50%를 기록했다. 신한금융 주력 자회사 가운데 가장 높다. 같은 기간 KB국민은행의 ROA는 0.57%, ROE는 8.86%였다. 내내 비슷한 수준을 유지하던 두 은행의 ROA와 ROE와 격차가 각각 0.11%포인트, 1.64%포인트까지 벌어졌다. 신한은행은 상승세를 보인 반면 KB국민은행은 하락세를 보이면서 두 회사의 흐름이 엇갈렸다.

신한라이프 역시 KB라이프를 큰 격차로 앞섰다. 지난해 ROA가 0.90%, ROE가 7.02%로 나타났다. 같은 기간 KB라이프의 ROA는 0.82%, ROE는 5.48%였다.

단 은행과 생명보험을 제외하면 분위기가 달라진다. 신한금융 비은행 부문의 '자존심'이라고 볼 수 있는 신한카드가 수익성 지표에서 KB국민카드에 밀렸다. ROA는 KB국민카드가 1.30%, 신한카드가 1.35%로 신한카드가 높았지만 ROE는 KB국민카드가 8.01%, 신한카드가 7.05%로 KB국민카드가 더 높게 나타났다. ROA와 ROE 모두 지난해까지 매년 신한카드가 높았다는 점에서 아쉬움이 클 것으로 보인다.

이밖에 KB증권도 신한투자증권을 큰 격차로 따돌렸다. 2022년까지만 해도 신한투자증권이 우위에 있었으나 KB증권이 2023년 역전한 데 이어 2024년에도 '굳히기'에 들어갔다. KB캐피탈도 신한캐피탈을 큰 격차로 앞섰다. 역시 지난해 시원한 역전에 성공했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

조은아 기자의 다른 기사 보기

-

- [Peer Match Up/KB VS 신한]KB금융, 자산건전성 우위 지켰다

- [Peer Match Up/KB VS 신한]반대 흐름 뚜렷한 수익성 지표

- [Peer Match Up/KB VS 신한]무엇이 '리딩금융' 갈랐나

- 서수동 메리츠화재 부사장, 1년 만에 윤리경영실장으로 복귀

- [은행권 알뜰폰 사업 점검]토스모바일 3년차, 성적표는

- [우리금융 동양생명 M&A]금융지주 계열 생보사, 중위권 싸움 불붙는다

- [우리금융 동양생명 M&A]숙원 풀었다, 종합 금융그룹으로 도약 발판 마련

- [우리금융 동양생명 M&A]자세 낮춘 우리금융, "긴장의 끈 놓을 수 없다"

- [우리금융 동양생명 M&A]금융위 조건부 인수 승인, 조건 살펴보니

- [이사회 분석]하나금융 BSM 공개, 경영 전문가 1명 줄었다