녹십자, 최종 목표는 일동후디스? 사업다각화 등 투자 매력..지분구도 등 감안할때 쉽지 않아

정호창 기자공개 2012-12-14 11:07:16

이 기사는 2012년 12월 14일 11시07분 thebell에 표출된 기사입니다

녹십자의 일동제약 지분 인수 목적을 일동후디스에서 찾는 분석도 있다. 녹십자가 사업다각화를 위해 일동후디스 인수나 경영 참여에 관심을 두고 있지만, 비상장사라 지분을 확보할 방법이 마땅치 않아 일동제약을 통한 '우회공략법'을 택했다는 주장이다.◇ 녹십자, 유아 산업 진출에 높은 관심

녹십자는 사업다각화 차원에서 유아관련 산업에 높은 관심을 보이고 있다. 유아 산업이 안정적 시장을 형성하고 있고, 프리미엄화 돼 가는 추세라 성장성도 엿보이기 때문이다.

국내 출산율은 지속적으로 감소하고 있지만, 반대로 유아 1인당 투입되는 비용은 꾸준히 늘고 있다. 결혼과 출산 연령이 높아지면서, 부모들의 소득 수준도 함께 올라가 나타나는 현상이다. '내 아이를 최고로 키우고 싶다'는 부모들의 심리가 고가 브랜드, 프리미엄 제품에 대한 소비 확대로 이어지고 있다.

녹십자는 유아 산업이 제약업과 시너지를 낼 수 있어 다각화에 적합한 업종이라 판단하고 있다. 영유아 백신 등 유아 산업과 연결고리가 있는 제품을 생산하고 있기 때문이다. 보령제약이 보령메디앙스를 성공시킨 것처럼 녹십자도 유아 산업 진출과 안착을 기대하고 있다.

이런 전략에 따라 녹십자는 올해 초 프랑스 제약업체 유나이티드 파머수티컬(UP)과 제휴해 프리미엄 맞춤형 분유 '노발락'을 들여오며 국내 분유시장 진출을 선언했다. 3월엔 '서울국제 임신 출산 육아용품 전시회(베이비페어)'에 자회사와 함께 참가해 제대혈 보관 상품 등을 선보이는 등 유아 산업 진출에 강한 의욕을 보이고 있다.

이를 근거로 제약업계와 인수합병(M&A) 업계 일각에서는 녹십자의 일동제약 지분 인수가 일동후디스 때문인 것으로 보고 있다. 일동후디스는 일동제약이 1996년 남양산업을 인수한 뒤 사명을 바꾼 종합식품회사다. 국내 분유시장에서 남양유업과 매일유업에 이어 3위 자리를 꿰차고 있다.

녹십자 입장에선 군침을 흘릴만한 업체인 셈이다. 제약 및 M&A 업계에 따르면 녹십자는 실제로 수년 전 일동후디스 인수에 대해 검토한 뒤 구체적인 제안 단계까지 갔던 것으로 알려졌다.

◇ 일동후디스, 지분구도상 공략 쉽지 않아

문제는 녹십자가 일동후디스 경영권 인수에 관심이 있다고 해도 뜻을 이루기가 쉽지 않다는 점이다. 일동제약과 달리 최대주주의 지분율이 높아 적대적 M&A가 어렵고, 자의에 의한 경영권 매각 가능성도 희박하기 때문이다.

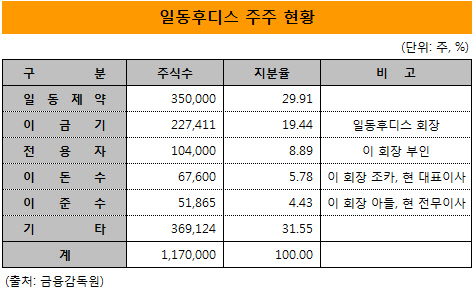

일동후디스의 단일 최대주주는 일동제약으로 지분율은 29.9%다. 하지만 실제 최대주주는 이금기 일동후디스 회장이다. 1960년 일동제약에 평사원으로 입사해 최고경영자(CEO) 자리에 오르며 '샐러리맨 신화'를 쓴 이 회장은 일동후디스 지분 19.4%를 갖고 있다. 여기에 부인과 아들, 조카 등이 보유한 지분을 모두 합치면 이 회장 일가가 보유한 일동후디스 지분은 38.53%에 달한다. 일동제약과 이 회장 일가의 지분을 제외한 나머지 지분 31.5%의 상당수도 이 회장의 우호지분인 것으로 알려져 있다.

지분 보유에 그치지 않고, 경영도 이 회장 일가가 책임지고 있다. 이 회장의 조카인 이돈수 씨가 대표를 맡고 있고, 아들인 이준수 씨는 전무로 근무 중이다. 이미 2세 경영체제로 돌입한 상태라 이 회장 일가가 녹십자에 경영권을 넘길 가능성은 거의 없는 셈이다.

|

◇ 세밀한 투자전략 안보여.. 자칫 '계륵'될 수도

여러 정황을 종합해보면 녹십자의 일동제약 지분 인수는 확실한 목표와 전략을 세우지 못한 채 '막연한 기대감'을 바탕으로 결정한 투자일 가능성이 높다.

M&A 및 제약업계 전문가 중 녹십자 사정에 정통한 관계자들의 설명에 따르면 지난 3월 녹십자가 현대라이프생명보험(옛 녹십자생명보험)으로부터 일동제약 지분 8.28%를 159억 원에 인수한 것은 현대차그룹과의 약속 때문이다.

녹십자그룹은 2011년 10월 현대차그룹에 녹십자생명보험을 2283억 원에 팔았다. 이 과정에서 현대차 측은 녹십자생명보험이 보유한 자산 중 일동제약 주식이 소수지분이고 활용가치가 높지 않다며 매각대상에서 제외해 줄 것을 요구했고, 녹십자는 이 조건을 받아들였다.

이렇게 일동제약과 다시 연을 맺게 된 녹십자는 해당 지분의 활용방안이나 처분 방법을 모색했으나 뚜렷한 방법을 찾지 못했다. 현대차로부터 지분을 되사온 후 일동제약 주가가 꾸준히 하락세를 보인 탓이다.

그러다 환인제약의 지분 매각 소식을 접하게 됐고 '활용이나 처분 방법이 애매한 소수지분보다는 차라리 캐스팅보트를 쥘 수준의 지분을 확보하는 편이 여러모로 낫다'는 판단 하에 이번 거래를 추진했을 것이라는 게 녹십자 사정에 밝은 전문가들의 분석이다. 인수 직후 시장의 관심이 쏠리자 '단순투자'라는 입장만 밝힌 것도 지분 활용을 위한 세부전략이나 장기적인 청사진을 세우지 못한 방증이란 것이 이들의 주장이다.

현재까지 드러난 정황과 가능성 등을 고려하면 앞으로 일동제약 지분이 녹십자의 '계륵'이 될 가능성이 크다. 녹십자가 해당 지분을 바탕으로 적극적인 행보를 보이거나 전략적 목표를 달성하기가 쉽지 않고, 물량이 커 처분도 만만치 않은 탓이다. 일동제약의 수익성을 고려하면 배당수익 등을 기대하기도 어렵다. 녹십자가 스스로 어려운 숙제를 떠안은 셈이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목