미래에셋, 우리자산운용에 주목하는 이유는 [우투증권 패키지 매각]"자산운용 옛 명성 되찾자"‥선택과 집중 차원

김일문 기자공개 2013-10-08 14:41:13

이 기사는 2013년 10월 02일 18:16 thebell 에 표출된 기사입니다.

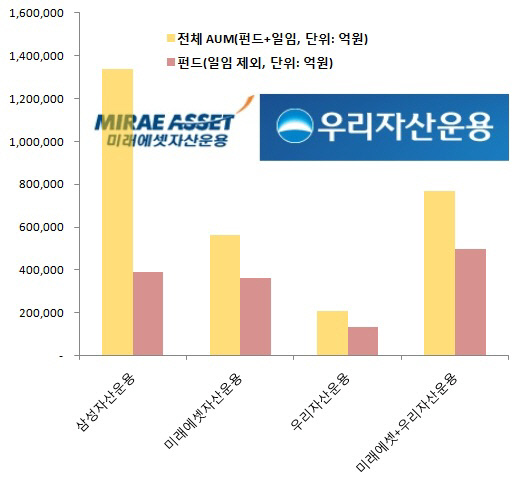

우리투자증권 패키지 매각의 다크호스로 부상했던 미래에셋금융그룹이 사실은 우리자산운용에 관심이 있는 것으로 알려지면서 그 배경에 이목이 쏠리고 있다. 시장에서는 과거 운용업계의 독보적인 선두업체로 미래에셋의 흥망을 함께했던 자산운용을 다시 살리기 위한 움직임으로 보고 있다.자산운용사의 규모를 가늠할 수 있는 운용자산(AUM)은 삼성자산운용이 1위를 달리고 있다. 금융투자협회에 따르면 삼성자산운용의 AUM은 9월30일 현재 133조 6000억 원(펀드+투자일임)을 기록 중이다.

반면 2위를 달리고 있는 미래에셋자산운용의 경우 56조 3000억 원으로 삼성자산운용의 절반에도 못 미친다. 특히 3위 한화자산운용(52조 원)과의 AUM 차이는 4조 원 안팎에 불과해 2위 자리 유지도 위태로운 상황이다.

|

2000년대 중반까지만 하더라도 미래에셋자산운용은 주식형 펀드 등의 인기에 힘입어 AUM과 수익률에서 업계 톱티어(top-tier)로 평가받았다. 하지만 2008년 금융위기 이후 증시 침체와 이에 따른 펀드 수익률 하락으로 수탁고가 지속적으로 감소했다.

특히 2007년에 출시한 인사이트펀드의 실패는 미래에셋자산운용의 이미지를 떨어뜨리는 기폭제가 됐다. 당시 미래에셋자산운용은 투자 대상을 한정하지 않고 국내외 제약없이 투자할 수 있는 인사이트펀드로 시중 자금을 끌어모았으나 수익률 하락과 투자자 이탈로 쓴 맛을 경험했다.

따라서 업계에서는 미래에셋자산운용이 회사의 규모를 키워 멀찌감치 앞서 간 1위 삼성자산운용을 따라가는 한편 박빙인 3위 한화자산운용과의 격차를 벌리기 위해 우리자산운용 인수를 타진하고 있는 것으로 분석하고 있다. 우리자산운용의 AUM은 21조원 수준이다.

자산운용업계 관계자는 "우리자산운용이 미래에셋자산운용의 품에 들어간다면 AUM은 80조 원대로 늘어난다"며 "그룹 경영진의 의지가 확고한 만큼 인수를 위해 최선의 선택을 할 것으로 보고 있다"고 설명했다.

만약 주로 계열 보험사들의 투자 일임 계정으로 들어간 위탁 자산을 제외시키고 우리자산운용(13조 5000억 원)을 인수한다고 가정한다면 미래에셋자산운용(36조 원)의 전체 펀드 설정액은 50조 원을 넘어 삼성자산운용(39조 원)을 단숨에 앞지를 수 있다.

일각에서는 펀드 판매 창구로서 우리은행 지점망의 활용 가능성을 시너지로 판단했다는 분석도 있다. 또다른 업계 관계자는 "미래에셋자산운용이 우리은행과 우리자산운용의 오랜 관계를 이용해 지점 영업점에서 펀드 판매 확대를 꾀할 수 있다는 판단도 작용한 것으로 보인다"고 설명했다.

우리투자증권 인수 가능성은 그리 높지 않은 것으로 알려지고 있다. 이번 거래에 정통한 관계자는 "우리투자증권 인수를 위한 입찰 참여 여부는 그룹 내부적으로 검토 중이지만 현재로선 우리자산운용이 최우선 인수 대상"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [정육각은 지금]대기업 삼킨 스타트업, '승자의 저주' 극복할까

- 이강수 대표, 지구 끝까지 발로 뛰는 심사역의 정석

- [LLC형 VC 톺아보기]비하이인베, 3인 파트너 굳건…운영위서 '의사결정'

- PE·VC '중복상장 개선' 촉각 세우는 까닭

- [thebell interview]김동환 UTC인베 대표 "단독딜 비중 70%까지 확대"

- 개량신약 승부수 유나이티드, 소화불량증 3상 재도전

- [LP Radar]기업은행, VC 공모 출자사업 추진…매칭 아닌 '앵커'

- [VC 투자기업]인슈어테크 아이지넷, 사업모델 특례 예심청구 ‘임박’

- [IB 풍향계]노무라인터내셔널-SK증권, '6년만에' 아리랑본드 '동행'

- 닥터노아, 뒤센근위축증 치료제 美 '희귀의약품' 지정