[Adieu 2014]'쑥쑥 크던' 한국형 헤지펀드, 성장통 겪나[인사이드 헤지펀드]②수익률 부진에 하반기 자금유입 정체…운용전략 다양화는 '긍정'

정준화 기자공개 2015-01-05 11:32:43

이 기사는 2014년 12월 24일 11시50분 thebell에 표출된 기사입니다

한국형 헤지펀드의 2014년은 추가 성장 가능성에 물음표를 던진 해로 기억될 것으로 보인다. 운용사별로는 희비가 엇갈렸지만 전체 시장 측면에서는 수익률이 부진했고 환매로 인해 하반기 이후 설정액도 정체됐다.제대로 성과를 내지 못하는 일부 펀드는 결국 청산의 길로 갔고 운용인력들이 물러나기도 했다. 이런 가운데서도 펀더멘탈 롱숏 전략 일색에서 벗어나 다양한 운용 전략이 등장한 점은 질적인 측면에서 높이 평가받고 있다.

◇ 출발은 좋았으나…하반기 성장 '스톱'

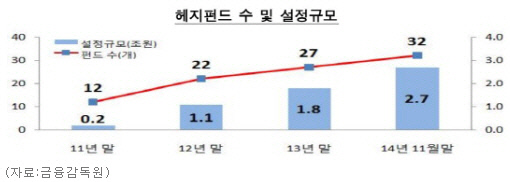

머니투데이 더벨에 따르면 11월 말 기준 전체 한국형 헤지펀드 설정액은 2조 6728억 원으로 지난해 12월 말(1조 8334억 원)에 비해 45% 가량 증가했다. 연말 기준으로만 비교했을 때 한국형 헤지펀드 시장의 성장세가 이어진 셈이다.

출범 첫해인 2011년 말 설정액이 2000억 원 수준이었음을 감안하면 3년 동안 13배 정도 시장이 커졌다.

|

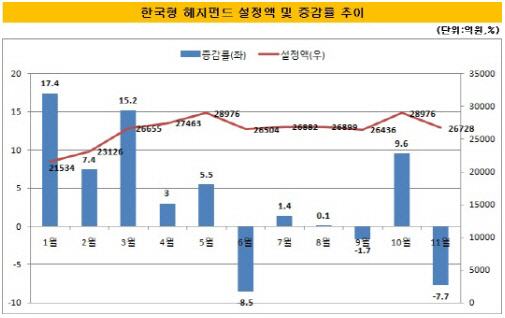

그러나 월별 기준으로 설정액 변화를 보면 올 하반기 이후 이같은 성장세가 한풀 꺾인 모습이다. 한국형 헤지펀드 설정액은 지난 5월 2조 8976억 원을 기록하며 최고치를 경신한 이후 펀드 환매로 인해 줄곧 2조 6000억 원대에서 머무르고 있다.

지난 4월 이후 대신자산운용, 트러스톤자산운용 등 수익률이 부진했던 펀드에서 대규모 자금 유출이 발생한 영향이 컸다.

지난 10월 신규 펀드 5개가 설정되면서 설정액이 반짝 반등했지만 한 달만에 기존 펀드들에서 1300억 원 가량 자금 유출이 발생해 제자리 걸음을 했다.

|

◇ 삼성 '맑음' 브레인 '주춤' 미래 '약진' 대신·트러스톤 '위기'

2014년 한국형 헤지펀드의 양적 성장을 주도한 것은 삼성자산운용과 브레인자산운용이다. 한국형 헤지펀드 시장을 대표하는 두 운용사의 펀드 설정액은 11월 말 기준 1조 4461억 원(삼성 7896억 원, 브레인 6565억 원)으로 전체의 54%를 차지하고 있다. 헤지펀드를 운용 중인 14개 운용사 중 2곳이 전체의 절반 이상을 차지하는 셈이다.

두 운용사의 시장 점유율은 지난해에도 53%였는데 올해는 1%p 증가했다. 다만 브레인자산운용 보다는 삼성자산운용의 설정액 증가폭이 더욱 컸다.

지난해 말 기준 불과 77억 원의 근소한 차이로 브레인자산운용보다 설정액이 적었던 삼성자산운용은 올들어 브레인자산운용을 약 1300억 원 차이로 따돌리며 선두를 차지했다. 꾸준히 양호한 성과 덕에 펀드에 가입하는 투자자들이 늘었다.

반면 브레인자산운용은 지난해에 비해 설정액은 늘었지만 4~5월 이후 자금 유출이 지속되는 모습이다. 수익률이 부진했던 원인도 있지만 지난 6월 금융감독원이 브레인자산운용을 포함한 일부 자산운용사에 대한 고강도 검사를 진행한 영향도 컸다.

삼성자산운용과 브레인자산운용의 뒤를 쫓던 트러스톤자산운용과 대신자산운용은 올해 부진의 늪에 빠졌다. 양사의 헤지펀드 설정액은 연초까지만 해도 각각 3000억~4000억 원대까지 늘었지만 수익률 부진에 자금이 급속도로 빠져나가 2000억 원대 아래로 쪼그라들었다. 11월 말 기준 대신자산운용의 헤지펀드 설정액은 1873억 원이며, 트러스톤자산운용은 1717억 원이다. 이는 지난해 말보다도 줄어든 수준이다.

지난해 1750억 원이던 미래에셋자산운용의 헤지펀드 설정액은 올 11월 말 기준 2799억 원으로 늘어 대신과 트러스톤을 앞질렀다. 신한BNP파리바자산운용도 설정액이 같은 기간 945억 원에서 1774억 원으로 증가, 대신·트러스톤 등과 어깨를 나란히 하게 됐다.

◇잇따른 인력 이탈...손바뀜

전반적인 수익률이 부진한 가운데 기존 헤지펀드의 청산과 신규 출시 등이 반복됐다. 올해 총 6개의 헤지펀드가 청산했고, 11개의 헤지펀드가 신규로 설정됐다.

이로 인한 업계의 인력 변동도 어느 때보다 잦았다. 삼성자산운용에서 출범 초기부터 헤지펀드운용본부를 맡았던 한상수 대표매니저가 건강상 이유로 사임했고, 김성우 트러스톤자산운용 대표매니저도 물러났다. 김 매니저의 빈자리는 롱매니저였던 김경훈 전 삼성자산운용 팀장을 헤지펀드본부장으로 선임하며 메웠다.

대신자산운용의 경우 원년멤버로 활약하던 안정민 매니저가 알리안츠GI자산운용으로 옮겼다. 김현섭 헤지펀드본부장을 제외한 대부분의 인력이 바뀐 것으로 파악된다. 송준혁 한화자산운용 매니저와 천수봉 코스모투자자문 매니저 등을 영입하며 부진한 수익률 끌어올리기에 전념이다.

한화자산운용은 최근 청산 위기에 처한 '한화아폴로롱숏전문사모투자신탁1호'의 수익률을 높이기 위해 한화투자증권의 예규창 전략운용팀장을 헤지펀드운용팀으로 영입했다.

◇ '펀더멘털 롱숏' 위주 전략 탈피

2014년 한국형 헤지펀드 시장은 수익률 부진 등으로 고전을 면치 못했으나 하반기 들어 다양한 전략을 활용한 펀드들이 등장하며 질적 성장을 도모한 것은 긍정적이었다.

머니투데이 더벨에 따르면 올해 신규 설정된 헤지펀드 11개 중 4개가 멀티 전략을 쓰며, 퀀트(계량분석) 롱숏 전략을 활용하는 펀드는 3개로 집계됐다. 기존에 시장 점유율이 가장 높은 펀더멘털 롱숏은 3개에 그쳤고, 이벤트드리븐도 1개를 기록했다.

특히 하반기 신규 설정된 펀드 7개 중 펀더멘털 롱숏은 1개에 불과했다. 하반기에는 퀀트 롱숏과 멀티가 눈에 띄게 늘었다. 이에 따라 연초까지만 해도 59% 수준이던 펀더멘털 롱숏 전략 비중은 절반 수준으로 낮아졌다.

|

이같은 변화는 펀더멘털 롱숏 전략 펀드보다 변동성이 낮은 펀드에 대한 투자 수요가 생겨난 영향 때문으로 해석된다. 펀더멘털 롱숏 전략 펀드의 수익률이 예전만 못한 상황이 잦아지면서 상대적으로 변동성이 낮은 퀀트 롱숏, 멀티, 채권 롱숏 전략 펀드들이 주목받기 시작한 것이다.

자산운용사 헤지펀드 매니저는 "운용 전략의 다변화는 한국형 헤지펀드가 질적으로 성장하는 과정"이라며 "앞으로 다양한 아이디어를 지닌 펀드들이 나타날 것으로 기대된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >