주가급등 아이에스동서, 사모CB 투자자만 웃었다 1년간 주가 4배 급등, 사모CB 수익률 263%...GDR 발행 부정적 영향

이길용 기자공개 2015-05-08 14:03:09

이 기사는 2015년 05월 06일 16시01분 thebell에 표출된 기사입니다

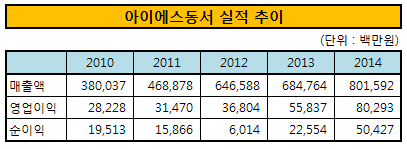

아이에스동서가 최근 해외주식예탁증서(GDR) 발행을 전격적으로 철회한 가운데 지난해 사모 전환사채(CB) 투자자들은 3배 이상의 수익률을 거둔 것으로 나타났다. 아이에스동서 실적이 2010년 이후 꾸준히 개선되면서 지난해 주가가 4배 가량 급등한 것이 영향을 미쳤다. 사모CB 주식 전환과 주가 상승세가 이어지면서 해외주식예탁증서(GDR)이 철회된 것과는 대조적이다.아이에스동서는 지난해 4월 30일 사모CB 400억 원을 발행했다. 주관사는 신한금융투자가 맡았다. 사모CB는 증권신고서 제출을 면제받는 대신 1년 간 전매와 주식 전환이 제한된다. 아이에스동서 사모CB 투자자들은 지난달 30일부터 주식 전환이 가능한 상황이었다. 전환가는 2만 2913원으로 책정됐다.

아이에스동서는 지난 1년 간 주가는 꾸준한 상승세였다. 지난해 5월 초 아이에스동서 주가는 2만 원을 웃돌았는데 지난 4일에는 8만 3300원으로 장을 마감했다. 1년 만에 약 4배 가량 주가가 급등한 것이다.

|

업계 관계자는 "아이에스동서는 대부분 시공사 없이 자체사업으로 아파트를 지어 분양이 호조를 보일 경우 엄청난 수익을 남긴다"며 "부산 용호동에 지은 아이에스동서W가 큰 인기를 끌면서 지난해 우수한 실적을 견인했다"고 분석했다.

|

아이에스동서 사모CB 400억 원 중 350억 원 가량 전환이 완료된 것으로 알려졌다. 지난 4일 종가(8만 3300원) 기준으로 투자자들이 거둔 수익률은 263% 수준으로 추정된다.

아이에스동서는 지난해 8월 28일에도 사모CB(31회차) 330억 원을 발행했다. 당시 전환가는 3만 4380원으로 산정됐다. 발행 후 1년이 지난 시점이 올해 8월 말 31회차 사모CB를 보유한 투자자들도 적극적으로 주식 전환에 나설 것으로 전망된다.

사모CB가 주식으로 전환된 물량과 8월 말 잠재 전환 주식 부담이 GDR 철회에 영향을 미친 것으로 전해졌다. GDR 발행 발표 후에도 주가가 상승하면서 투자자들을 모집하는데 어려움을 겪은 것으로 보인다.

업계 관계자는 "지난해 건설사들이 자금 조달에 어려움을 겪을 때 발행에 성공한 점에 의미를 둘 수 있었고 투자 수익률도 높아 긍정적인 평가를 받은 딜 중 하나"라며 "주가 급등이라는 호재가 GDR 투자자 모집에는 부정적인 영향을 미쳤다"고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 넥슨, '카잔'으로 오랜 숙원 푸나

- [i-point]DS단석, 영남 지역 산불 피해 지원 성금 5000만원 기부

- [Company Watch]율곡, 지정감사 통과 '코스닥 상장 탄력'

- [i-point]엔켐 "美 대중 관세로 반사이익 기대"

- [윤석열 대통령 탄핵]새정부 출범 대응 고심, '무게 실리는' 재계 대관조직

- [석유화학 숨은 강자들]유니드, 오너 3세 이우일 체제 안착…'지분승계'만 남아

- [한화그룹 승계 로드맵 점검]오션 지분매입·에어로 유증, 이사회 투명성 지켜졌나

- [한화그룹 승계 로드맵 점검]김승연 회장의 '과감한' 결단, 승계 속도 높였다

- [Red & Blue]유상증자부터 승계까지 '요동친' 한화에어로스페이스

- [중견 철강사 생존전략]'무관세' 종료 美시장…KG스틸USA, 실적유지 가능할까