현대해상, RBC비율 180%대로 끌어올린다 후순위채 4000억 발행 효과…22일 이사회서 결의

안영훈 기자공개 2015-09-22 09:51:34

이 기사는 2015년 09월 22일 08시59분 thebell에 표출된 기사입니다

현대해상이 4000억 원 규모의 후순위채 발행시 지급여력비율(RBC비율)을 180%대로 끌어올릴 것으로 전망된다.22일 현대해상은 이사회를 개최하고 4000억 원 규모의 후순위채 발행 안건을 결의한다.

현대해상의 지난 6월 말 RBC비율은 162.3%로, 역대 최저치를 기록했지만 후순위채 발행으로 4000억 원의 자본이 확충되면 RBC비율은 180%대로 상승한다.

지난 6월 말 현대해상의 RBC비율(가용자본/요구자본) 가용자본과 요구자본은 각각 2조6718억 원, 1조6458억 원이다.

후순위채 발행을 통해 확충되는 자본 4000억 원을 가용자본에 더하면 가용자본은 3조718억 원으로 늘어나고, RBC비율은 162.3%에서 186.6%로 상승한다.

변수는 후순위채 발행 이전인 9월 말 RBC비율과 연말 예정된 신용리스크 신뢰수준 상향조정(95%→99%)의 영향이다.

연초 들어 현대해상의 수익성은 개선 추세다. 특히 장기보험료 갱신과 현대하이카다이렉트자동차보험 흡수합병 이후 각 상품별 손해율이 개선 추세를 보이면서 지난 7월 당기순이익은 지난 6월 대비 33.7%나 증가했다.

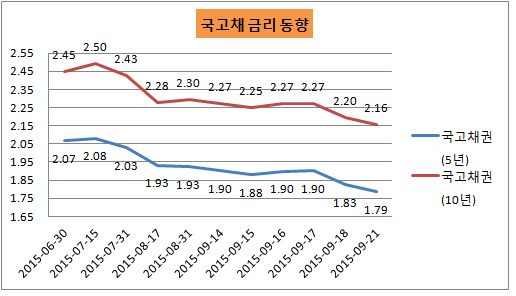

여기에 지난 6월 말 2.07%를 기록한 국고채 5년물 금리는 지난 21일 1.79%로 하락했다. 9월 말 결산에서 이익잉여금이 늘고, 매도가능금융자산의 평가손익의 증가도 바랄 수 있다.

|

9월 말 RBC비율이 소폭 상승하거나 현 상태를 유지할 수 있는 상황이다. 10월 후순위채 발행 이후에도 실적 호조가 이어지고 금리변동이 없다면 연말 현대해상 RBC비율에 마이너스 요인은 신용리스크 신뢰수준 상향조정 50% 반영 뿐이다.

하지만 이조차도 RBC비율에 미치는 영향도는 3~4%포인트 하락에 그칠 전망이다. 그동안 현대해상이 신용리스크 자산 투자에 보수적인 태도를 유지해 온 덕이다.

업계 한 관계자는 "후순위채 조달 자금의 투자형태에 따라 리스크량이 달라지고, 금리와 규제라는 변수 등이 남아있지만 여러가지 상황 고려시 현대해상은 후순위채 발행 이후 180%대로 RBC비율을 끌어올릴 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목