대신證, 레이언스·동양파일로 IPO 본격 시동 2010년 이후 IPO 최대 실적 기대…한국자산신탁·네이처리퍼블릭 상장 대기

이길용 기자공개 2016-02-18 06:31:00

이 기사는 2016년 02월 16일 16:51 thebell 에 표출된 기사입니다.

대신증권이 코스닥 딜인 레이언스와 동양파일로 본격적인 기업공개(IPO) 실적 쌓기에 나섰다. 두 딜은 공모 규모가 최소 800억 원을 넘을 것으로 전망돼 대신증권은 2010년 이후 역대 최대 수준의 IPO 실적을 쌓을 것으로 전망된다. 한국자산신탁과 네이처리퍼블릭 등도 연내 상장을 추진하고 있어 IPO 리그테이블 실적이 급증할 것으로 전망된다.한국거래소 코스닥시장본부는 지난 11일 레이언스와 동양파일의 상장 예비심사를 승인했다. 두 회사는 조만간 증권신고서를 제출하고 코스닥 상장을 마무리할 계획이다. 이들은 모두 대신증권이 단독으로 주관하고 있다.

레이언스는 주당 예정 발행가를 2만 2000~2만 5000원으로 산정했다. 공모 규모는 880억~1000억 원으로 추산된다. 동양파일은 예정 발행가 1만 700~1만 2100원, 공모 규모는 815억~922억 원에 이를 것으로 전망된다. 대신증권은 밴드 하단 기준으로 1695억 원의 실적을 기록해 2010년 이후 올해 역대 최대 규모의 IPO 실적을 올릴 것으로 기대된다.

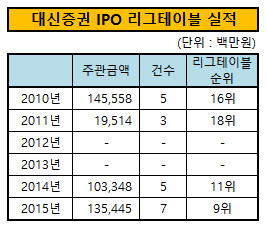

대신증권은 2010년 이후 리그테이블 연간 IPO 주관금액이 1500억 원을 넘기지 못했다. 2012년과 2013년에는 IPO를 한 건도 주관하지 못할 정도로 부진했다. 2014년과 2015년에는 중소형 딜을 다수 주관하며 1000억 원의 실적을 넘기는 데 만족했다. 올해는 코스닥 딜 두 건으로만 이전 실적을 뛰어넘을 것으로 보인다.

지난해 말 공모주 시장의 한파와 주식시장의 변동성 확대가 걸림돌이지만 레이언스와 동양파일은 지난해 보여준 실적 성장세를 기반으로 공모주 투자자들에게 투자 매력을 어필할 것으로 전망된다. 레이언스는 지난해 3분기 말까지 606억 원의 매출액과 102억 원의 순이익을 기록했다. 2014년 779억 원의 매출액과 32억 원의 순이익과 비교했을 때 괄목할 만한 호실적을 기록했다. 동양파일은 건설 시장 호조에 힘입어 지난해 3분기 말 841억 원의 매출액과 167억 원의 순이익을 올렸다. 2014년 1052억 원의 매출액과 97억 원의 순이익을 연간 기준으로 무난히 넘어설 것으로 전망된다.

|

대신증권은 레이언스와 동양파일 이외에 한국자산신탁과 네이처리퍼블릭의 IPO도 준비하고 있다. 두 딜 모두 밸류에이션이 최소 5000억 원 이상일 것으로 기대를 모으고 있어 1000억 원 이상의 공모도 가능할 것으로 전망된다. 대신증권은 한국자산신탁과 네이처리퍼블릭이 연내 상장을 마무리할 것으로 내다봤다.

업계 관계자는 "대신증권이 증권 업황 불황일 때 기존 IB 인력들을 대거 내보내면서 IPO 팀에도 공백이 많이 생겼다"며 "2014년부터 IB 강화를 위해 인력을 영입하고 힘을 실어주면서 올해 그 결실을 맺을 것으로 보인다"고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '크라우드 펀딩' 와디즈, '테슬라 요건' 상장 추진

- [우리투자증권의 부활]그룹 황태자로 키울까…우리지주 '추가출자' 불가피

- [금융지주 CEO 책임경영 진단]진옥동 회장, 글로벌·자본시장 '톱 레벨' 기반 구축 경과는

- [라인야후 탈네이버 논란]주인 바뀐 라인넥스트, 블록체인 사업 추진 '오히려 좋아'

- [보험사 지급여력 돋보기]DB손보, 줄어든 '보험위험'에 버퍼 확보

- AI 외치는 삼성, 자신감·위기감 '공존'

- 시큐센, 1분기 매출 41억·영업손실 13억

- 콤텍시스템, 1분기 적자폭 감소 "AI 공격 투자"

- '어닝서프라이즈' 파워넷 "성장 모멘텀 계속"

- '이 어려운 시기에'...KB증권, 동문건설 '본PF' 성공