미래에셋벤처투자 IPO 주관사, KB증권 낙점 대신·삼성, 최종 선정 배제…VC 5곳, 상장 절차 돌입

신민규 기자공개 2018-03-30 17:20:58

이 기사는 2018년 03월 28일 14시52분 thebell에 표출된 기사입니다

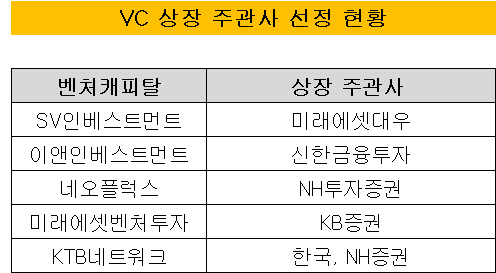

미래에셋벤처투자가 기업공개(IPO) 주관사를 KB증권으로 최종 선정했다. 린드먼아시아인베스트먼트 IPO를 시작으로 올해 벤처캐피탈 5곳이 본격적인 코스닥 상장 절차에 돌입할 전망이다.28일 관련 업계에 따르면 미래에셋벤처투자는 당초 예비후보(숏리스트) 3곳 가운데 KB증권을 단독 대표주관사로 낙점했다. 숏리스트에 오른 대신증권과 삼성증권은 최종 선정과정에서 배제된 것으로 알려졌다.

KB증권은 미래에셋대우의 우선주 유상증자 딜을 완수했다는 점에서 딜 초반부터 주관사가 유력시됐다. 2016년 말 기준 미래에셋벤처투자의 최대 주주는 미래에셋대우(76.79%)다.

이번 딜에선 신한금융투자, 한국투자증권, NH투자증권 등 굵직한 대형사들이 주관사 제안서를 제출했지만 숏리스트에 들어가지 못했다. 업계에선 정보노출 가능성을 감안하면 경쟁 벤처캐피탈의 딜을 맡은 증권사에 대표 주관사 지위를 부여하진 않을 것이라는 관측이 제기되기도 했다.

NH투자증권의 경우 네오플럭스의 상장 주관을 맡고 있고 신한금융투자 역시 이앤인베스트먼트 딜을 수행하고 있다. 한국투자증권은 NH투자증권과 함께 KTB네트워크 대표주관사로 선정된 바 있다.

|

이번 선정을 통해 주요 증권사들이 벤처캐피탈 IPO딜을 하나씩 나눠갖는 꼴이 됐다. NH투자증권이 두 건의 딜을 수행하고 있는 점을 제외하면 증권사당 VC 한 곳의 주관이 배정됐다.

시장에선 SV인베스트먼트의 상장 속도가 가장 빠를 것으로 점치고 있다. 최근 상장예비심사를 청구한 상태라 린드먼아시아인베스트먼트의 뒤를 이을 것으로 보인다.

올해 벤처캐피탈의 상장 열기는 상당히 거센 모습이다. 코스닥 상장 활성화의 수혜주로 부각된 영향이 컸다. 린드먼아시아인베스트먼트가 첫 스타트를 성공적으로 끊으면서 높은 몸값을 인정받을지 기대되고 있다.

앞서 린드먼아시아인베스트먼트는 공모가 수요예측에서 640.8대 1의 경쟁률을 기록했다. 밴드(5000~5500원) 상단을 상회하는 6500원에 공모가를 결정했다. 상장 첫날 종가가 1만6900원에 달할 정도로 시장에서 뜨거운 반응을 이끌었다.

업계 관계자는 "향후 등장할 벤처캐피탈의 몸값이 린드먼아시아인베스트먼트보다 크게 점쳐진다"며 "미래에셋벤처투자만 해도 예상 시가총액이 3000억 원대 이상으로 공모규모가 600억 원을 상회할 것으로 내다보고 있다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [영상/Art Feed]1000억 짜리 자코메티 조각 공개…삼성 리움미술관 소장품전

- [영상]'황제주' 등극 삼양식품…불닭으로 어디까지 가나

- [i-point]대동, 새만금서 '정밀농업 솔루션' 고도화 협력 추진

- [Sanction Radar]반복된 코인거래소 전산장애…DAXA 차원 대응책 마련

- 엑스페릭스, 'ID4Africa 2025'서 초박형 광학식 지문스캐터 공개

- [thebell interview]"수익성 개선 집중, 포트폴리오 다각화 자신"

- [i-point]폴라리스오피스·인텔렉추얼디스커버리, AI 기반 IP 투자 생태계 조성

- [Company Watch]삐아, 물류 법인 '삐아서비스' 설립 배경은

- [thebell interview]채이배 소장 “세금 행정 불합리 개선 노력할 것"

- [거래재개 노리는 코스닥사]'감사의견 적정'시큐레터, 1년 개선기간 행보 주목