이 기사는 2018년 04월 02일 15시59분 thebell에 표출된 기사입니다

사모펀드(PE) 운용사 한앤컴퍼니의 '조이렌트카' 인수가는 EV/EBITDA 기준 얼마의 멀티플이 반영된 밸류일까. 대략 3배 정도가 적용된 것으로 계산되는데, 매도자인 CJ그룹이 당초 희망한 것보다는 낮은 수준으로 평가된다.

|

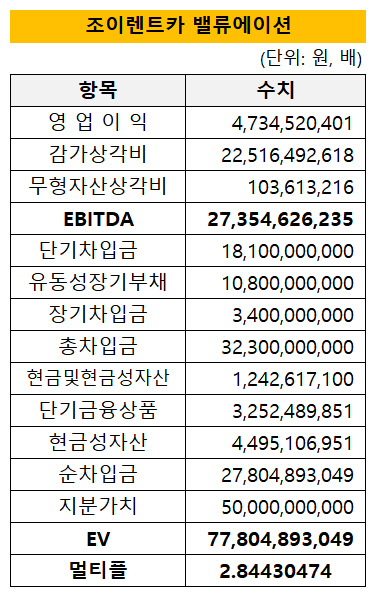

M&A 거래에 통상적으로 적용되는 EV/EBITDA가 이번 딜에서 얼마였는지를 구하려면 조이렌트카의 연 EBITDA를 알아봐야 한다. 한앤컴퍼니가 CJ그룹과 조이렌트 주식매매계약(SPA)을 맺은 시점이 지난달 말이란 점을 감안하면, 밸류에이션의 토대가 되는 EBITDA가 작년치였을 가능성이 높아 보인다. 당시 한앤컴퍼니와 CJ그룹은 조이렌트 지분 100%를 약 500억원에 매매키로 합의한 것으로 파악된다. 즉 조이렌트의 총 지분가치를 500억원가량으로 책정한 셈.

조이렌트의 지난해 영업이익(47억원)에 같은 해 발생한 감가상각비 225억원과 무형자산상각비 1억원을 더한 EBITDA는 약 273억원으로 나온다. 조이렌트가 속한 렌탈 업종의 경우 타산업 대비 감가상각 비중이 크다는 특징이 있다.

다음 살펴봐야 할 것은 조이렌트카의 순차입금. 한앤컴퍼니의 인수가에 반영된 기업가치(Enterprise, EV)가 얼마인지를 따져보기 위해서다. 작년 말 기준 조이렌트카의 장단기차입금은 각각 34억원, 181억원, 유동성장기부채까지 포함한 총차입금은 323억원이 된다. 같은 시점 조이렌트카의 현금및현금성자산과 단기금융상품 합계(현금성자산)가 대략 45억원이니, 총차입에서 이를 제한 순차입은 278억원으로 산출된다. SPA상 매매가인 500억원을 합쳐 총 778억원에 EV가 책정된 것으로 볼 수 있다. 조이렌트카의 작년 EBITDA 273억원을 고려한 EBITDA 멀티플은 2.8배를 조금 넘는 것으로 추산된다.

회계자문 업계에선 조이렌트카가 영위하는 렌터카 사업의 경우 워킹캐피탈(운전자본)이나 캐팩스(CAPAX) 부담이 커 EV/EBITDA를 타업종 대비 낮게 반영해야 한다는 의견이 중론이다. 최근 국내 M&A 시장에서 통상적으로 적용돼 온 EBITDA 멀티플(대략 10배)을 액면 그대로 써선 안된다는 이야기. 이런 점을 감안해도 CJ그룹 입장에서 조이렌트카 매각가에 반영된 EV/EBITDA는 다소 낮아 보이는 게 사실이다.

CJ그룹이 최초 조이렌트카 매각을 검토한 올 연초까지만 해도 희망매매가 눈높이는 '800억원대'에 맞춰져 있었다는 후문이다.

1996년 설립된 조이렌트카는 손경식 CJ그룹 회장과 부인 김교숙 조이렌트카 회장, 아들 손주홍 조이렌트카 대표, 딸 손희영씨 등 일가가 지분 전량을 소유하고 있다. 작년 3분기 말 보유차량 기준 마켓쉐어는 0.5%로 국내 10위권이다. 그간 실적도 점진적인 개선세를 시현해 왔다.

CJ그룹 내에서 나름 알짜기업으로 통했음에도 불구, 조이렌트카가 처분 대상이 된 건 대기업 일감 몰아주기 규제와 연관이 있다. 지난 2016년 공정거래위원회가 CJ그룹 계열사 가운데 조이렌트카를 포함한 3곳을 관련 규제 대상으로 지정했다. 이 때부터 조이렌트카는 시장에서 잠재 매물로 인지돼 왔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 신라젠, 코렌텍 자회사 '우성제약' 인수 추진

- '기준 포트폴리오 도입' 국민연금, 자산 배분 유연성 높인다

- 퇴직연금 노린 한투운용, 'TDF ETF 상장'에 임원진 총출동

- NH증권, 홈플러스 단기물 320억 판매…금융당국 조사

- 르무통, 카피 업체에 법적 대응 '본격화'

- HMM, '내부 출신' CEO 자리는 없다?...4번 연속 외부 CEO

- 세아홀딩스 경영총괄에 김수호 대표…투자·운영 '한손에'

- 롯데케미칼, 1.3조 조달 완료…재무구조 개선 순항

- [인터배터리 2025]태성 "국내 '동박 빅3'와 본격 공급 논의"

- 대신밸류리츠, 1500억 프리 IPO 투자유치 '마무리'