조여오는 금산분리…30조 전자 지분 어쩌나 [삼성 지배구조 딜레마]②김기식 금감원장 취임 후 압박 우려…올해 1조원 어치는 매각해야

김일문 기자공개 2018-04-06 07:53:49

이 기사는 2018년 04월 04일 15시47분 thebell에 표출된 기사입니다

순환출자 해소와 더불어 금산분리 이슈도 삼성그룹의 당면한 과제다. 삼성생명과 삼성화재 등 금융 계열사가 보유한 삼성전자 지분 매각이 그 핵심이다.금융계열사들이 보유한 삼성전자 지분은 약 10%, 30조원에 달한다. 삼성전자 자사주 소각으로 지분율이 올라가면 우선 1조2000억 원어치를 매각해야 한다. 김기식 금융감독원장 취임 이후 삼성에 전방위적으로 금산분리 압박을 가할 움직임도 예상된다. 1조원도 벅찬데 30조 원 어치의 지분을 사줄 우군을 구해야 한다. 삼성물산이 해당 지분을 떠안으면 가장 좋지만 단기간 내에 해당 자금을 확보하는 것은 사실상 불가능한 일이다.

◇삼성 향한 전방위 압박…금산분리 요구 거세질듯

김기식 전 국회의원이 신임 금융감독원장으로 취임하면서 삼성생명의 삼성전자 지분 처리 문제가 수면으로 떠오르고 있다. 김 원장은 과거 국회의원 시절 삼성생명의 삼성전자 지분 보유 문제를 강하게 비판했던 사람 가운데 한명으로 이종걸 의원과 함께 보험업법 개정안을 발의했다.

보험업법 개정안은 보험사가 3% 이내로 보유할 수 있는 계열사 채권이나 주식을 종전 취득원가에서 시가로 바꾸는 것이 골자다. 삼성생명의 총 자산은 282조 원인 반면 현재 주가를 기준으로 한 삼성전자 지분 규모는 25조 원에 달한다. 개정안대로라면 삼성생명은 삼성전자 지분 17조 원 가량을 처분해야 한다. 이 법안은 사실상 폐기됐으나 다시 발의될 가능성도 있다.

일각에서는 최정표 KDI(한국개발원) 신임 원장에 주목할 필요가 있다는 시각도 있다. 문재인 대통령의 싱크탱크인 '정책공간 국민성장'에서 경제분과위원장을 역임한 최 원장이 재벌에 비판적인 시각을 갖고 있었던 인사인 만큼 나라의 경제 정책을 수립하고, 당위성과 명분을 제공하는 KDI도 금산분리 필요성을 강조하면서 삼성그룹을 압박할 수 있다는 분석이다.

◇일시 해소 쉽지않아…유배당 가입자 수익배분 등 첩첩산중

이같은 분위기에서 삼성생명 등 금융계열사가 보유한 삼성전자 지분 처리 방안이 관심 대상이다.

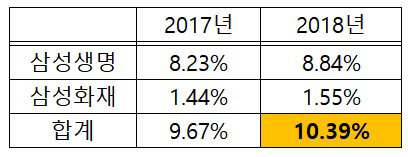

현재 삼성생명은 삼성전자의 지분 8.23%를 보유하고 있는 단일 최대주주며, 삼성화재도 삼성전자 지분 1.44%를 갖고 있다. 두 회사의 삼성전자 지분율은 9.67%(약 30조 원)에 달한다. 금산법 상 금융 계열사가 비금융 계열사 지분을 10% 초과 보유시 감독당국의 승인을 받아야 한다. 삼성 금융계열사 지분율은 현행 규정에 목전까지 차오른 상태다.

삼성전자 지분 처리는 단순한 문제가 아니다. 30조 원이 넘는 지분을 한꺼번에 해소하는 것은 현실적으로 불가능하다. 일정 기간을 두고 순차적으로 매각하는 방법도 있지만 이 역시 정답은 아니다. 이 경우 노출된 오버행 이슈로 인해 주가 하락이 불가피하고 결과적으로는 삼성전자 주주들에게 피해를 입힐 수 있다. 무엇보다 이 경우 삼성의 핵심 계열사인 삼성전자의 경영권에 위협을 가져올 수 있다.

삼성전자 지분 처분으로 발생하는 이익을 과거 유배당 보험상품 가입자들과 나누는 문제도 무시할 수 없다. 유배당 상품이란 가입자가 납부하는 돈을 굴려 운용한 뒤 그 성과를 배당으로 나눠주는 것으로 과거 생명보험사들 성장의 기반이 됐다. 삼성생명이 삼성전자 지분을 인수한 것은 사업 초기로 이를 유배당 가입자들에게 분배해주는 이슈는 만만치 않은 논란을 가져올 수 있다.

◇생명·화재, 삼성전자 지분 10% 초과분 처리 방향 '촉각'

당장 삼성은 지분 10% 초과분 처리를 준비해야 한다. 삼성전자는 올해도 899만여주(보통주 기준)의 자사주 소각을 계획중이다. 작년 봄 지주사 전환을 하지 않겠다고 선언한 이후 주주이익 환원 정책에 따라 보통주 1798만여주, 우선주 322만여주를 2년에 걸쳐 분할 소각하겠다고 발표한 바 있다. 올해도 작년과 같은 수준의 자사주 소각이 이뤄진다고 가정한다면 삼성전자에 대한 삼성생명과 삼성화재의 지분율은 현재 8.23%, 1.44%에서 8.84%, 1.55%로 각각 상승한다. 이 경우 두 금융계열사의 삼성전자 지분율은 10.4%를 기록할 것으로 예상된다.

|

시장에선 10% 초과분인 0.4%(현재 시가 약 1조 2000억 원)는 삼성물산이 인수할 가능성이 높을 것으로 보고 있다. 최근 서초사옥 매각 등의 움직임을 나타내고 있는 것도 삼성전자 지분 인수를 염두에 둔 움직임이라는 분석이다.

삼성그룹에 정통한 관계자는 "10% 초과분에 대한 처리 자체는 크게 중요하지 않다"며 "다만 큰 틀에서 금융계열사들이 보유한 삼성전자의 해소를 시작하는 물꼬를 트는 작업이라는 점에서 그 내용을 유심히 들여다 볼 필요가 있다"고 강조했다.

나머지 10% 지분은 아직 답이 없다. 규모도 30조원에 달하는 데다 해당 지분을 인수할 주체가 마땅치 않다. 삼성물산에 해당 자금을 조달할 능력도 의문이다.

앞선 관계자는 또 "삼성그룹의 금산분리 문제는 여러 이해관계가 얽혀있기 때문에 정부 입장에서도 당장 해소하라고 종용하기 어려운 측면이 있다"며 "시장 충격을 최소화하고, 이해 당사자간 잡음이 생기지 않도록 하기 위한 삼성그룹의 고민이 깊어질 것으로 보인다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >