미래대우 회사채 주관 '은행계' 독차지 KB·신한·하나 낙점…대기업 계열 선호 과거와 달라

민경문 기자공개 2018-04-06 15:10:31

이 기사는 2018년 04월 05일 17시38분 thebell에 표출된 기사입니다

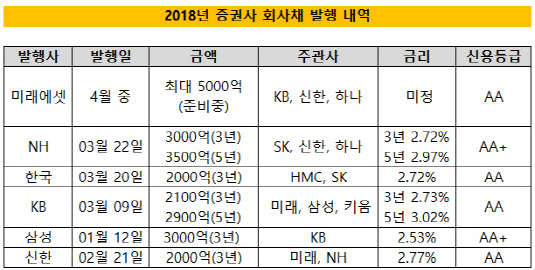

미래에셋대우가 발행할 최대 5000억 원 규모의 회사채 주관사가 결정됐다. KB증권, 신한금융투자, 하나금융투자로 모두 은행계 하우스다. 과거 향후 영업을 고려해 대기업 계열 증권사 위주로 택했던 것과는 확연히 다른 행보로 풀이된다.미래에셋대우는 이달 중 최대 5000억 원 규모의 회사채 발행을 준비하고 있다. 만기는 3년과 5년이다. 선순위 회사채는 지난 2016년 1700억 원어치(5년) 이후 처음이다. 금리 상승기에 자금을 선제적으로 조달하려는 취지로 해석된다. 미래에셋대우는 오는 5월 2500억 원, 8월 2000억 원(후순위)의 규모의 회사채 만기가 도래한다.

대표 주관사는 KB증권, 신한금융투자, 하나금융투자가 공동으로 선정됐다. 모두 은행계라는 점에서 관심이 쏠린다. 미래에셋대우가 지난 5년 간 회사채 발행 주관사로 뽑은 하우스는 삼성증권, SK증권, 현대차투자증권 3곳이 전부였다. 대기업 계열사 영업을 위한 전략적인 선택이었다.

전문가들은 IB간 '상부상조' 차원의 의사결정으로 보고 있다. 신한금융투자가 지난 2월 2000억 원 규모의 회사채 발행 당시 대표주관사가 미래에셋대우였다. KB증권은 이달 5000억 원어치 회사채를 찍을 때 미래에셋대우를 대표 주관사에 포함시킨 바 있다.

KB증권의 경우 이번 미래에셋대우 회사채 외에도 7000억 원 신형 우선주 대표 주관과 미래에셋벤처 상장 주관사를 모두 휩쓰는 저력을 발휘했다. 하나금융투자 역시 미래에셋대우 신형 우선주 발행 과정에서 인수단으로 참여한 인연이 그대로 이어졌다는 분석이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'

- [금융사 KPI 점검/신한은행]정상혁 행장 역점 사업 'RM One Team' 평가항목 신설

- [금융사 KPI 점검/신한은행]신규 유치 고객 '주거래 확대' 방점 찍었다