폭스바겐과 맞손 '시그넷이브이', 투자사 면면은 시그넷시스템 분사, 전기차 충전기 생산…SL·DTN·유안타·메가 등 보유

강철 기자공개 2018-04-23 13:00:00

이 기사는 2018년 04월 20일 15:05 thebell 에 표출된 기사입니다.

시그넷이브이가 폭스바겐과 함께 미국 전기차 충전 인프라 구축 사업에 참여한다. 2016년 12월 시스넷시스템에서 별도법인으로 분사한 지 1년만에 매출과 수익을 대거 늘릴 수 있는 토대를 마련했다.시그넷이브이의 기업 가치 상승에 대한 기대감이 높아지면서 투자를 단행한 벤처캐피탈의 면면에 관심이 쏠린다. SL인베스트먼트, DTN인베스트먼트, 유안타인베스트먼트, 메가인베스트먼트 등이 지분을 보유하고 있다.

◇ 폭스바겐 美 전기차 프로젝트 파트너 선정…분사 1년만의 쾌거

시그넷이브이는 최근 EA(Electrify America)가 추진하는 '미국 전기차 충전 인프라 구축 프로젝트'의 부품 공급 업체로 선정됐다. EA는 독일 폭스바겐과 미국 환경청이 전기차 인프라 확충을 위해 2016년 6월 설립한 합자회사다.

EA는 2027년까지 미국 전역에 충전 인프라를 구축할 방침이다. 1차로 대도시와 권역을 잇는 고속도로를 중심으로 충전소를 건립한다. 총 사업비는 20억달러(약 2조1400억원)로 책정했다.

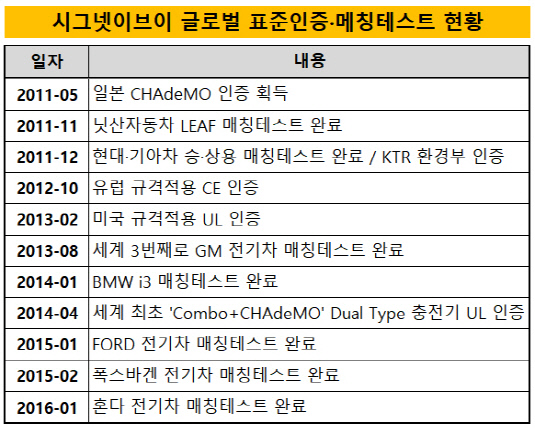

시그넷이브이는 350kW급 초고출력 충전 시스템의 공급을 맡았다. 이 시스템은 미국 UL(안전인증 시험기관)의 인증을 받았고, 현재 시장에 납품되고 있다. 2015년 2월 폭스바겐과 매칭 테스트를 완료한 만큼 원활한 공급이 이뤄질 것으로 예상된다.

시그넷이브이는 과거 시그넷시스템의 전기차 충전기 사업부였다. 시그넷시스템은 사업별 경쟁력 강화를 위해 2016년 12월 전기차 충전기 부문을 시그넷이브이로 인적분할했다. 전남 영광 공장, 일산 연구소, 충전기 개발비 등 전기차와 관련한 자산들이 모두 시그넷이브이로 넘어갔다.

이번 미국 프로젝트 참여로 시그넷이브이가 추가로 확보하는 매출은 약 300억원으로 추산된다. 300억원은 지난해 전체 매출액과 맞먹는다. 분사 1년만에 매출과 수익을 대거 늘릴 수 있는 기반을 마련했다고 볼 수 있다.

본격적인 납품이 이뤄질 시 시그넷이브이의 기업 가치는 크게 상승할 전망이다. 코넥스 시장에 상장된 시그넷이브이의 지난 18일 종가는 1만5150원이다. 현재 주가는 전날보다 10% 가량 상승한 1만6500원 선에서 형성되고 있다. 미국 프로젝트에 대한 기대감이 반영된 것으로 보인다.

|

◇ 2013년~2014년 SL·코오롱 투자…코넥스 상장 후 DTN·유안타·메가 CB 인수

시그넷시스템에 초기 투자를 단행한 곳은 기업은행, 아이원벤처캐피탈이다. 기업은행은 2004년 운영자금을 지원하는 대가로 지분 11%를 취득했다. 아이원벤처캐피탈은 2006년 10억원을 들여 우선주를 매입했다. 두 금융사는 이후 투자금을 모두 회수했다.

사세가 본격적으로 커진 2010년대 들어 처음으로 지분 투자를 단행한 곳은 SL인베스트먼트다. SL인베스트먼트는 2013년 10월 'SLi Growth Acceleration 펀드'를 통해 15억원을 투자했다. 우선주(31만2500주)와 전환사채를 주당 2500원에 인수했다.

코오롱인베스트먼트도 2014년 4월 투자 대열에 합류했다. SL인베스트먼트와 똑같이 15억원을 들여 우선주와 전환사채를 매입했다. 다만 2년 후인 2016년 증권들을 다른 기관에 매각하며 투자금을 조기에 회수했다.

SL인베스트먼트 소유의 우선주 31만2500주는 2016년 12월 인적분할 과정에서 △시그넷시스템 18만2281주 △시그넷이브이 12만219주로 나뉘었다. 시그넷시스템 주식 18만2281주는 2017년 3월 액면병합을 거치며 60주로 줄었다. 현재까지 이들 우선주(지분율 3%)를 보유 중이다. 전환사채는 분할 전 다른 투자자에게 매각했다.

두 벤처캐피탈은 전기차 시장의 성장 가능성에 주목해 투자를 단행했다. 업계에서 바라보는 시그넷시스템의 투자 포인트 역시 전기차였다. 그 결과 분할 후 투자는 시그넷이브이에 집중됐다. 지난해 8월 이뤄진 코넥스 상장은 투자 수요를 증폭시키는 요인으로 작용했다.

DTN인베스트먼트와 유안타인베스트먼트는 상장 직전 시그넷이브이가 발행한 전환사채를 인수했다. DTNI-전남창조경제혁신펀드가 20억원, 유안타 세컨더리2호 펀드가 40억원을 투자했다. 전환가액은 DTN인베스트먼트 1만원, 유안타인베스트먼트 1만3000원이다.

상장 후에는 메가인베스트먼트, PS캐피탈파트너스, 한국투자증권, 타이거자산운용, 메리츠종금증권 등이 전환사채를 매입했다. 메가인베스트먼트와 PS캐피탈파트너스는 공동으로 운용하는 2개의 펀드를 통해 70억원을 투자했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [한미 오너가 분쟁]국민연금 '중립' 의견, 소액주주 중요도 커졌다

- [i-point]인텔리안테크, SES와 지상게이트웨이 개발 계약

- 우리은행 '역대 최대' 순익 이끈 조병규 행장 용퇴

- [i-point]위세아이텍, BCI 기반 디지털 의료기술 연구과제 수주

- [i-point]한컴, 다문화 아동 청소년 대상 한국어·SW 교육

- [해외법인 재무분석]LG엔솔 인니 현대차 JV 연결회사 편입, 기대효과는

- [한미 오너가 분쟁]임종훈 지분 산 라데팡스, 형제 주식 추가 매입도 염두

- [한미 오너가 분쟁]지분격차 '21%p'…곧바로 나타난 '라데팡스 효과'

- [우리은행 차기 리더는]리더십 교체 결정, 기업금융 '방향타 조정' 차원

- [금통위 POLL]연내 추가 기준금리 인하 없다…대외 불확실성 확대