멀티전략, 수익률도 잡고 변동성도 잡고 [thebell League Table / 전략별 변동성]148개 헤지펀드 평균 변동성 12.1%…롱바이어스드 22% 기록

최은진 기자공개 2018-07-19 11:02:27

이 기사는 2018년 07월 17일 16시02분 thebell에 표출된 기사입니다

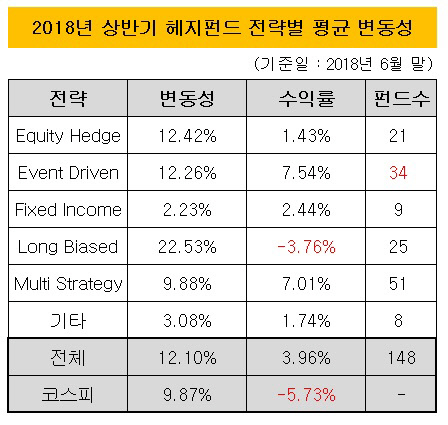

올해 상반기 멀티전략 헤지펀드가 9%대 변동성을 나타내며 7% 수익률을 거뒀다는 점에서 안정적으로 수익을 쌓았다는 평가를 받았다. 유일하게 마이너스 성과를 낸 롱 바이어스드 헤지펀드는 전체 전략 중 가장 높은 22%대 변동성을 나타냈다. 같은 기간 멀티 전략 헤지펀드 변동성을 두배 이상 웃돈다. 변동성 위험 대비 상당히 저조한 성과를 기록한 셈이다.17일 더벨 헤지펀드 리그테이블에 올라온 148개 헤지펀드를 분석한 결과 이들 펀드들은 올해 상반기 단순평균으로 12.1%의 변동성을 기록한 것으로 집계됐다. 같은 기간 코스피 시장 변동성이 약 10%였다는 점을 감안하면 시장 평균보다 헤지펀드들의 변동성이 더 높았다.

|

전략별로 살펴보면 멀티전략 헤지펀드의 변동성은 9.88%로, 코스피 시장 수준 정도를 나타냈다. 평균 수익률은 7.01%다. 변동성을 낮추면서 이벤트 드리븐 전략 수준의 양호한 성과를 기록했다는 점이 눈에 띈다. 다양한 전략을 활용하며 변동성 장세에서 수익을 쌓아올린 것으로 풀이된다.

롱 바이어스드(Long Biased) 전략을 활용하는 22개 헤지펀드는 22.53%로 가장 높은 변동성을 나타냈다. 이들 펀드 유형은 같은 기간 3.76% 손실을 봤다. 전체 전략 중 유일한 마이너스 성과다. 리스크 대비 상당히 저조한 성과를 보인 셈이다. 주식시장이 변동성을 보이면서 6% 가량 하락한 데 직격탄을 맞았다.

롱 바이어스드 전략 헤지펀드의 위험 대비 수익률 지표인 샤프지수는 0.3 안팎에 그쳤다. 위험 1을 부담하면서 1의 성과도 내지 못했다는 뜻이다.

에쿼티 헤지와 이벤트 드리븐 전략 헤지펀드는 유사한 수준의 변동성을 나타냈다. 에쿼티 헤지 전략 펀드 총 21개의 변동성은 12.42%, 이벤트 드리븐 전략을 활용하는 34개 헤지펀드는 12.26%를 기록했다. 에쿼티 헤지 전략이 위험을 방어하는데 초점을 맞춘다는 점을 감안하면 이벤트 드리븐 전략의 헤지펀드들도 올 상반기 위험관리에 탁월한 성과를 낸 것으로 풀이된다.

하지만 이들 전략의 평균 수익률은 큰 격차를 보였다. 에쿼티 헤지 전략이 1.43% 수익률을 기록하는데 그친 반면 이벤트 드리븐 전략은 7.54% 성과를 나타냈다. 이벤트 드리븐 전략의 헤지펀드들이 위험 대비 상당히 높은 수익률을 기록한 셈이다.

픽스드 인컴(Fixed Income) 전략 헤지펀드 총 9종은 2.23%의 변동성을 기록했다. 평균 수익률은 2.44%다. 그 외 기타 전략을 구사하는 8개 헤지펀드의 변동성은 3.08%, 평균 수익률은 1.74%로 나타났다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '빅데이터' 뉴엔AI, 코스닥 상장 예심 4개월만 통과

- NH농협은행, '단기채·가치주' 고수…안정성 중점

- 라이프운용 PIV펀드, KB증권서 300억 자금몰이

- 신한PBS-타임폴리오, 두 번째 맞손…롱숏에 힘쏟는다

- [택스센터를 움직이는 사람들]"세무·법률·부동산 전문가 라인업…'연구 DNA' 전문성 제고"

- 신한증권 가판대 전면 재배치, 기아·삼전 신규 등판

- [연금시장에 분 RA 바람]AI PB의 등장…규제 탓에 더뎠던 확산 속도

- 블루코브운용, 명동 뉴오리엔탈호텔 인수한다

- 미래에셋운용 '핀→테크' 진화…퇴직연금 RA 진출

- [상호관세 후폭풍]포스코, 현대제철 미국 현지 JV 검토 배경은