웅진씽크빅의 현금흐름은 충분할까 [코웨이 M&A]EBITDA 등 수익성 하락세…추가 차입시 이자비용 부담 가중

민경문 기자공개 2018-11-14 15:02:57

이 기사는 2018년 11월 12일 15시01분 thebell에 표출된 기사입니다

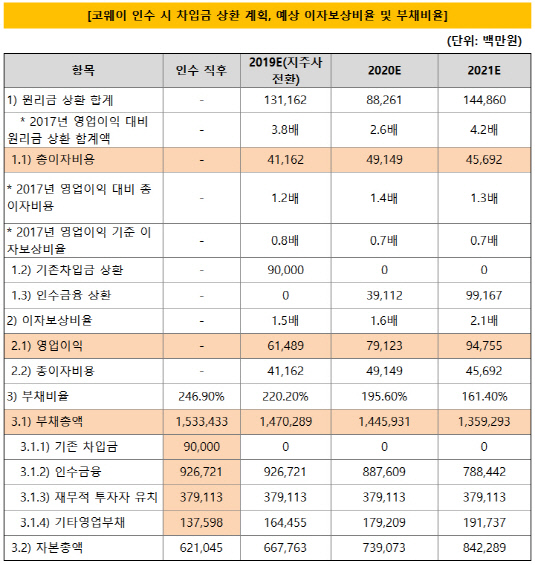

웅진그룹은 과연 코웨이 인수를 위한 1조 3000억원이라는 대규모 차입을 감당해 낼 수 있을까. 코웨이가 얼마나 돈을 버느냐가 채무 상환 능력을 좌우하겠지만 여기에만 기댈 수는 없는 상황이다. 인수 주체인 웅진씽크빅의 자체 현금흐름도 주목해야 하는 이유다. 결국 웅진그룹이 그리는 2019년 이후의 추정영업이익 달성이 관전포인트가 될 전망이다.웅진씽크빅은 지난달 29일 MBK파트너스가 보유한 코웨이 지분 22.17%를 약 1조6850억원에 인수키로 했다. 조달 예정 자금은 인수금융(9267억원), CB 발행(3791억원), 유상증자(1690억원) 등을 포함해 1조 4748억원 정도다. 결국 웅진씽크빅의 현금성 자산 782억원(올해 6월 말 현재)을 고려하면 최소 1500억원 이상을 추가로 조달해야 할 것으로 추정된다.

이를 전액 유상증자로 조달하지 않는다면 추가 이자비용 발생이 불가피할 전망이다. 물론 내년에 마무리되는 주주배정 유상증자 이후 또 한번의 자본확충은 주주들의 반발을 불러일으킬 가능성이 높다. 시장에서 영구채 또는 전환상환우선주와 같은 제3의 방법이 거론되는 것도 같은 맥락으로 풀이된다.

문제는 웅진씽크빅이 앞으로 차입금을 갚아나갈 수 있느냐다. 코웨이에서 확보 가능한 배당금(500억원 안팎)은 이자(인수금융 및 CB 조달 비용)를 갚기에도 팍팍하다. 코웨이가 기존 웅진 계열사들과의 시너지를 통해 급격한 매출 신장으로 이어지는 게 최선의 시나리오지만 여기에만 기댈 수는 없는 노릇이다.

|

시장 관계자는 "상반기보다 하반기 웅진씽크빅의 영업이익이 많었던 것을 감안하더라도 올해 연간 영업이익 300억원 초과를 기대하기 어렵다"며 "웅진 측이 제시한 2019년 이후 웅진씽크빅의 추정영업이익 역시 코웨이와의 시너지 효과를 과도히 계상한 것일 수 있다"고 말했다. 웅진 측은 코웨이가 7~8%의 성장률을 유지하면 원리금 상환에 무리가 없다는 입장을 밝히기도 했다.

상각전영업이익(EBITDA)의 감소 추세는 영업이익 감소폭보다 더 가파르다. 2016년 650억원이었던 EBITDA가 올해 상반기 221억원에 그치고 있다. 유형 또는 무형자산 상각비가 감소한 반면 인건비, 판매비 등이 크게 증가해 수익성을 떨어뜨렸다는 지적이다.

여기에 개발비 등 투자금액이 2017년 151억원, 2018년 상반기 74억원으로 연간 150억원 이상이 소요될 것으로 관측된다. 여기에 올해 상반기 법인세 납부금액만 76억원에 달한다. 결국 매출액이 큰 폭으로 증가해 영업수익성이 개선되지 않는 이상 이자비용을 부담하기는 버거울 것이라는 추정이 가능하다.

시장 관계자는 "900억원의 기존 차입금 상환 및 인수 부족자금(약 1500억원)의 조달 방법 등에 따라 추정된 이자비용이 증가할 가능성도 배제할 수 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]한컴위드, 숭실대와 딥보이스 탐지·음성 인증 기술 공동 연구

- [i-point]크라우드아카데미, '중소기업 근로자 주도훈련' 공식 훈련기관 선정

- 한화에너지, PTA 축소에도 여전한 '임팩트' 존재감

- [Earning & Consensus]시장 우려 넘어선 LG엔솔, 피어나는 반등 기대감

- [i-point]SAMG엔터, 현대차와 대규모 유스 마케팅 '맞손'

- [지배구조 분석]율호 지분 또 매각한 이엔플러스, 경영권 행사 '계속'

- [Korean Paper]하나증권, 관세·탄핵 불확실성 속 데뷔전 나선다

- [원일티엔아이 IPO]수소 투자 드라이브, 후계자 입지 강화 계기될까

- [대한조선 IPO]조선업 슈퍼사이클 진입…실적 호조까지 더했다

- [Company & IB]파트너 새판짜는 LX하우시스, 은행계 '포용'