우리금융, 지주체제 출범…'몸집 만들기' 본격화 [닻 올린 우리금융그룹] ①출자여력 6조4000억원까지 확대…자산운용·부동산신탁·증권사 인수 추진

김선규 기자공개 2019-01-15 09:52:13

이 기사는 2019년 01월 14일 14시00분 thebell에 표출된 기사입니다

우리금융지주가 14일 공식 출범했다. 2014년 10월 우리은행과의 합병으로 해체된지 4년3개월 만이다. 지주사 아래 은행을 중심으로 자산운용·부동산신탁·증권사 등 다방면에서 인수합병(M&A)을 추진하면서 '리딩금융그룹' 지위를 재탈환하기 위한 '몸집 만들기'에 나설 것으로 관측된다.우리금융지주는 14일 서울 중구 본점에서 출범식을 열고 은행 체제에서 지주 체제로 전환을 공식 선포한다. 2014년 정부가 공적자금 회수를 위해 민영화를 추진하는 과정에서 은행 체제로 전환한지 4년 만에 지주 체제로 재출범한다.

|

지난 11일 지주회사 설립등기를 마친 우리금융지주는 6개 자회사와 16개 손자회사, 1개 증손회사를 지배하는 지주회사 체제를 갖추게 됐다. 우리금융지주는 지주사 아래 은행을 필두로 적극적인 M&A를 통해 사업포트폴리오를 다각화할 예정이다.

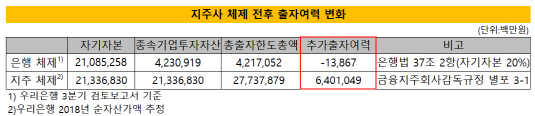

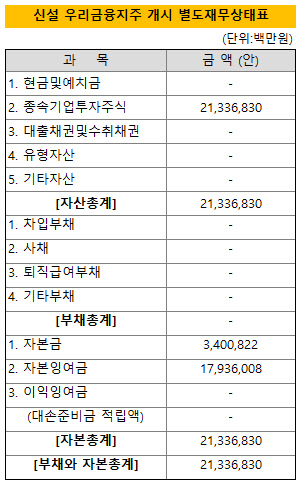

우리금융지주는 지주 체제로 전환하면서 출자여력이 높아졌다. 은행체제에서 사실상 마이너스(-)였던 출자여력이 지주 체제에서 최대 6조 4000억원까지 늘어나게 됐다. 금융지주사는 '금융지주회사법 및 동법 시행령'에 따라 자기자본의 130%까지 자회사 출자가 가능하기 때문이다. 이는 최대 6조원까지 M&A 등을 통해 사업포트폴리오 확대가 가능하다는 얘기다.

|

우리금융지주 관계자는 "자산운용과 부동산신탁은 우리은행과 시너지를 창출할 수 있는 사업영역"이라며 "이자수익에서 벗어나 수익 포트폴리오를 다변화할 수 있는 발판을 제공할 뿐만 아니라 그룹 내 다양한 사업과 협업이 가능해 신규사업 진출에도 긍정적인 효과를 얻을 수 있다"고 말했다.

중장기적으로는 증권사 및 보험사 인수도 검토 중이다. 손태승 우리금융지주 회장은 보험사보다 증권사 인수를 우선순위로 두되 중형급 이상의 대어를 인수할 계획이라고 밝혔다. 우리금융지주는 지주사 내에 전략사업담당 부서를 두고 몸집이 큰 M&A를 준비하고 있다.

지주 체제 전환으로 그룹의 운영 효율성도 크게 증대될 것으로 예상된다. 금융지주 규제 개선에 의해 은행 체제에서 할 수 없었던 다양한 사업을 추진할 수 있게 됐다는 평가다. 특히 은행과 비은행 자회사 간의 매트릭스 구축, 성장 로드맵 및 고객정보 공유로 가시적인 시너지 효과도 창출될 것으로 관측된다.

최정욱 대신증권 연구원은 "지주사 전환으로 은행에 집중된 사업 포트폴리오를 다방면으로 확대하고 새로운 금융서비스를 창출할 것으로 예상된다"며 "특히 출자여력이 확대되면서 M&A 및 이익 다변화에 대한 기대감이 높아졌다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >