'급한불 끈' 흥국화재, 추가 자본확충 만지작 1100억 후순위채로 RBC 20%p 회복, '위험관리' 시장성 조달 지속

신수아 기자공개 2019-01-23 08:07:40

이 기사는 2019년 01월 21일 15시32분 thebell에 표출된 기사입니다

흥국화재가 1100억원의 후순위채를 발행하며 자본확충의 급한 불을 껐다. 하지만 건전성지표가 여전히 안정권을 밑돌고 있어 추가 자본확충이 불가피하다는 분석이다.21일 보험업계에 따르면 흥국화재는 지난해 말 두 차례에 걸쳐 1100억원의 후순위채를 발행했다. 6년 6개월 만기로 금리는 변동금리다. 3개월마다 5년 만기 국고채 금리에 3.82%포인트를 가산해 결정된다.

흥국화재는 지난 2016년 920억원의 사모 후순위채를 발행한 이후 자본확충에 소극적 행보를 보여왔다. 그러나 수익성 악화와 제도 변화로 지급여력비율(RBC비율)이 하락하며 더는 지체할 수 없었다는 분석이다. RBC비율은 보험사의 각종 위험이 현실화할 경우 손실금액인 요구자본 대비 위험으로 인한 손실금액을 보전할 수 있는 가용자본의 비율을 의미한다. 보험사의 건전성을 나타내는 대표적 기준이다.

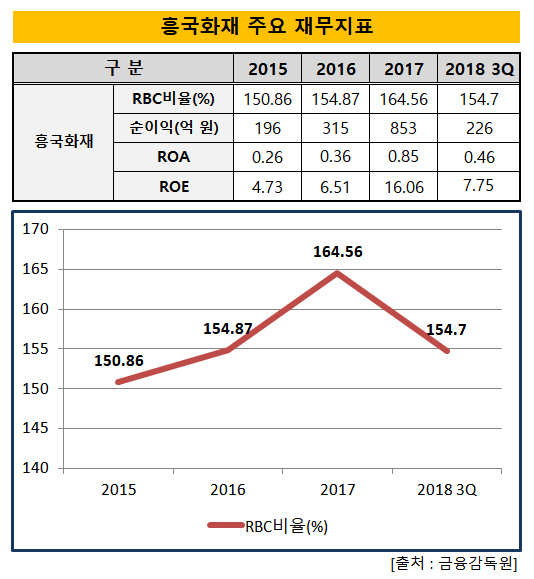

지난 3분기말 흥국화재의 RBC비율은 154.7%를 기록했다. 이는 지난해 말 기준 164.56%와 비교해 약 10%포인트가 감소한 수치다. 흥국화재의 3분기말 지급여력금액과 지급여력기준금액을 토대로 환산해보면 RBC비율을 10%포인트 올리기 위해선 약 554억원이 필요한 상황이다. 환율 등 추가 리스크 요인에 따라 다소간의 변동은 존재하지만, 후순위채 발행후 RBC비율은 약 170% 수준으로 회복됐을 것으로 추정된다.

|

흥국화재는 발행 비용을 부담해 자본확충의 속도를 조절하고 있으나 연내 추가 발행이 불가피하다는 분석이다.

보험업법상 보험사는 RBC 비율을 100% 이상으로 유지해야 한다. 다만 업계는 통상적으로 150%를 안정적인 수준으로 보고 있다. 특히 2022년부터 도입되는 감독회계(신지급여력제도, K-ICS)는 보험사가 직면할 수 있는 리스크를 세분화해 산출하도록 규정하고 있다. 리스크 요인이 다양해지는 만큼 요구자본도 늘어난다는 의미다. 확대되는 요구자본 만큼 넉넉한 가용자본을 선제적으로 쌓아야한다. RBC비율은 가용자본(지급여력금액)을 요구자본(지급여력기준금액)으로 나눈 수치다.

흥국화재 관계자는 "추가 발행 계획을 현재 검토 중"이라며 "구체적인 규모나 시기는 아직 결정되지 않았다"고 설명했다.

한편 지난해 3분기 말 흥국화재의 당기순이익은 375억원으로 이는 1년전 같은 기간과 비교해 41%감소한 수치다. 반면 3분기 손해율은 88.08%로 2017년 3분기와 비교해 0.7%포인트, 사업비율은 22.26%로 2.08%포인트 각각 증가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >