제넨바이오, 400억 CB 발행…콜옵션 '안전장치' 평택 중앙연구소 구축에 300억, 제넨헬스케어 인수에 50억 사용 예정

강인효 기자공개 2019-06-24 08:21:49

이 기사는 2019년 06월 21일 17시28분 thebell에 표출된 기사입니다

제넨바이오가 최대주주 변경을 앞두고 있는 가운데, 전환사채(CB) 발행을 통해 400억원에 달하는 대규모 자금을 유치하기로 했다. 조달하는 자금 대부분은 평택 중앙연구소 구축 등 시설자금으로 사용할 예정이다.향후 CB가 전환 청구될 경우 발행될 신주 규모가 발행 주식 총수의 15%가 넘는 만큼 최대주주 측 지분율 희석은 불가피할 전망이다. 다만 CB에 콜옵션(매도청구권)을 부여하면서 최대주주 측이 지분을 늘릴 수 있는 안전장치를 마련했다.

21일 금융감독원 전자공시에 따르면 제넨바이오는 20일 서울지점에서 이사회를 열고 400억원 규모의 제13회차 사모 CB를 발행하기로 결정했다. 혜안바이오유한회사가 CB 전량을 인수하기로 했다. CB 발행 대금 400억원은 오는 7월 2일 납입될 예정이다.

CB 전환가액은 3125원, 전환권 행사시 발행되는 주식수(보통주)는 1280만주다. 이는 발행 주식 총수의 15.94%에 해당하는 규모다.

해당 CB의 경우 쿠폰금리와 만기이자는 각각 2%, 5%다. CB 투자자들의 전환권 행사는 CB 발행일(7월 2일)로부터 1년 후인 2020년 7월 2일에서 2022년 6월 2일까지 가능하다.

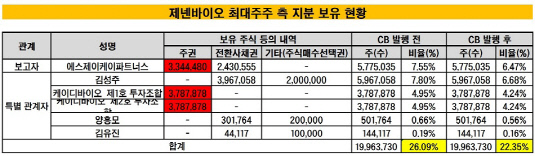

제넨바이오 최대주주는 경동제약에서 에스제이케이파트너스로 변경될 예정이다. 경동제약은 지난달 30일 이사회를 열고 보유 중인 제넨바이오 주식 334만4480주(지분율 4.96%) 전량을 90억원에 에스제이케이파트너스에 매각하기로 결정했다. 계약금 9억원은 다음날 지급됐으며, 잔금 81억원은 오는 28일 지급될 예정이다.

6월 28일 잔금 지급이 완료되면 제넨바이오 최대주주는 에스제이케이파트너스가 된다. 경동제약의 특별관계자인 케이디바이오 제1호 투자조합과 케이디바이오 제2호 투자조합도 최대주주 변경에 따라 에스제이케이파트너스의 공동 보유자로 이름을 올리게 된다.

제넨바이오가 이번에 발행한 CB가 1년 뒤 전량 보통주로 전환될 경우 최대주주 측 지분율은 기존 16.18%에서 13.60%까지 떨어진다. 이는 의결권 있는 주식(보통주)만을 두고 산정한 수치다.

현재 제넨바이오의 변경 예정 최대주주인 에스제이케이파트너스는 243만여주의 CB를 보유하고 있다. 김성주 대표도 400만주에 달하는 CB를 갖고 있다. 이밖에 특수관계인인 양흥모 제넨바이오 사내이사(바이오사업 총괄)와 김유진씨(김 대표의 친인척)도 각각 CB와 주식매수선택권(스톡옵션)을 보유 중이다.

보통주뿐만 아니라 이들이 갖고 있는 보유 잠재주식(총 904만3494주)까지 감안하면 현재 최대주주 측 지분율은 26.09%까지 올라간다. 이를 기준으로 제13회차 CB가 전환될 경우 최대주주 측 지분율은 22.35%까지 떨어진다.

하지만 제넨바이오는 대주주 지분 희석 부담을 CB 콜옵션으로 상쇄한다. 콜옵션은 CB 발행사인 제넨바이오 및 이 회사가 지정하는 자(제3자)에게 행사할 수 있다. 콜옵션은 CB 권면총액의 80%(320억원 규모)까지 행사할 수 있다.

제3자가 될 수 있는 자가 콜옵션을 통해 취득한 CB로 전환권을 행사할 경우 제넨바이오 보통주 1024만주(약 13%)를 취득하게 된다. 만약 변경 예정 최대주주 측이 제3자로 지정될 경우 제넨바이오에 대한 지배력은 더 높아지게 된다.

설사 제3자가 최대주주 측(CB 전환권 행사시 지분율 13.60%)이 아닌 또다른 제3자로 지정된다 하더라도 대주주 지위를 유지할 수 있다.반면 콜옵션이 행사될 경우 혜안바이오유한회사의 지분율은 15.94%에서 3%대로 낮아진다.

제넨바이오 측은 "CB 발행일 현재 제3자를 누구로 할지는 정해지지 않았다"면서 "제3자가 콜옵션을 통해 CB를 취득하게 되면 회사 경영에 참여하는 일환으로 이뤄질 것"이라고 밝혔다.

눈에 띄는 점은 해당 CB에 리픽싱(전환가액 하향 조정) 조건이 없다는 것이다. 따라서 CB 발행 이후 제넨바이오 주가가 하락하더라도 전환권 행사시 발행되는 주식수는 늘어나지 않고 변동이 없게 된다. 따라서 콜옵션으로 대주주의 지분 희석을 방지하는 안전장치를 둔 것 외에도 리픽싱에 따른 추가 지분 희석 가능성도 없다는 의미다.

제넨바이오는 이번에 발행하는 CB를 통해 조달하는 자금 400억원 중 300억원을 시설자금으로, 나머지 65억원과 35억원은 각각 타법인 증권 취득자금과 운영자금으로 사용할 예정이다. 제넨바이오 측은 "시설자금은 평택 중앙연구소 구축 제반 비용으로 사용할 계획"이라고 설명했다.

앞서 제넨바이오는 지난 4월 이사회를 열고 바이오사업 관련 의약품 제조시설을 확보하기 위해 제넨헬스케어 주식 1000만주(지분율 100%)를 50억원에 취득하기로 결정했다. 취득 예정일은 오는 7월 31일이다. 이번에 발행되는 CB 65억원은 제넨헬스케어 주식을 취득하는데 사용될 것으로 보인다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 기아, 전기차 목표 '내리고' 하이브리드 '올리고'

- 한화·LG, 한전과 영등포 데이터센터 구축 '맞손'

- [thebell note]찜찜했던 한진칼 주총

- [캐시플로 모니터]한일시멘트, FCF 순유입 전환…환경투자 '지속'

- [i-point]에스넷시스템, 시스코 주최 세미나 참여

- [Company Watch]회생 딛고 올라선 원일티엔아이, 10년간 알짜 이익

- [Company Watch]지란지교시큐리티, 순손실 배경 'SSR' 영업권 손상

- 삼성·LG 'OLED TV' 확전에 정철동 웃는다

- '펀딩 3관왕' 트리거투자, 조력자 '유경원 상무' 눈길

- [VC 투자기업]뱅카우, 22일 4호 공모청약…5호부터 복수계좌 도입