우리금융, 잔여지분 매각가 마지노선 '1만3050원' 공적자금 미회수 1조6259억…주가안정세, 상승요인 많아

원충희 기자공개 2019-06-28 09:17:06

이 기사는 2019년 06월 25일 16:48 thebell 에 표출된 기사입니다.

"주가에 연연하면 매각시기를 놓치고 매각이 지연될 수 있다."정부가 우리금융그룹 민영화에 대해 주가보다 3년 내(2022년) 매각에 우선점을 두고 진행할 방침이라고 밝혔다. 정부가 이 같은 자신감을 내비칠 수 있는 배경은 예금보험공사(예보)가 이미 우리금융그룹에 투입한 공적자금 가운데 87.3%(11조1404억원)를 회수한 덕분이다.

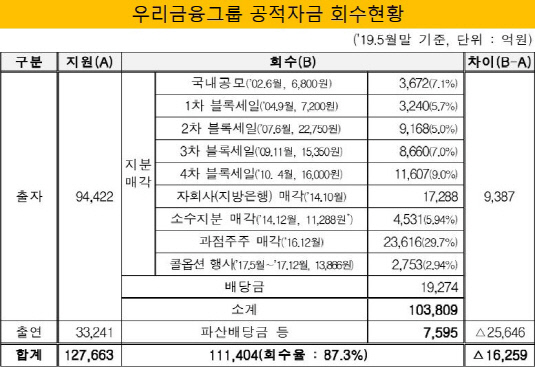

1998년부터 2006년까지 옛 한빛은행(현 우리은행)에 투입된 공적자금 내역을 보면 출자로 투입된 금액이 9조4422억원, 출연금 형태로 들어간 돈이 3조3241억원으로 총 12조7663억원이다.

예보 관계자는 "당시 한빛은행은 자본잠식에 자산·부채 불균형이 심해 출자와 출연 형태로 나눠 공적자금을 지원했다"며 "출자금은 주식으로 바뀌었지만 출연금은 무상으로 지원한 것이나 마찬가지라 주식처분 차익을 통해 회수하고 있다"고 설명했다.

예보는 상장공모와 4차례 걸친 블록세일, 자회사(지방은행) 매각, 과점주주 매각, 콜옵션 행사 등을 통해 8조4535억원을 회수했다. 여기에 배당수익 1조9274억원을 합치면 주식을 통한 회수액은 10조3809억원에 이른다. 출자금 대비 9387억원이 초과 회수된 상태다.

출연금 중에선 파산배당금과 출자금 초과회수분을 제한 1조6259억원 가량이 남아있다. 현재 예보가 보유한 우리금융지주 주식은 1억2460만4797주, 주당 1만3050원 이상으로만 팔면 공적자금 본전치기가 가능하다는 얘기다.

|

우리금융의 주가는 지난 2월 13일 재상장된 이후 1만6000원으로 최고점을 찍은 뒤 하향세를 면치 못했다. 3월 한때는 1만3350원(최저점)까지 하락하기도 했다. 다행히 매각가 마지노선 밑으로 떨어지진 않았다. 그러다가 최근 2개월 간 주가를 보면 1만3500~1만4400원 사이를 오르내리면서 일정한 밴드를 형성, 안정세로 돌아선 모습을 보이고 있다. 3월 이후로는 1만3500원 미만으로 떨어진 적이 없다.

향후 주가상승을 기대할 만한 요인도 많은 편이다. 일단 우리카드, 우리종금을 비롯해 아주캐피탈, 아주저축은행 등 비은행 자회사 편입이슈가 있다. 롯데카드 지분 또한 20%를 확보하면서 향후 인수발판을 마련한 상태다. 아울러 내년 초 위험가중자산 내부등급법 승인을 받게 되면 출자여력이 대폭 확대됨에 따라 증권, 보험 등 추가 인수합병(M&A)에 나설 가능성이 크다. 이미 금융권에서 우리금융은 M&A 블랙홀로 지목되고 있다.

금융권 관계자는 "금융위원회가 주가에 연연하지 않겠다고 자신감을 내비칠 수 있는 이유는 지금 팔아도 원금이상의 회수가 가능한데다 향후 주가상승 기대요인이 많기 때문"이라며 "시점을 2022년으로 못 박은 점을 보면 현 정권 내로 털겠다는 정무적 판단도 작용한 모양"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]지오릿에너지, 파킨슨병 치료물질 특허 기술이전

- [i-point]한컴위드, 양자보안 기술 적용 데이터 보안 솔루션 출시

- [Peer Match Up/에스앤디 vs 엠에스씨]'무차입 vs 단기차입활용', 자금조달 전략 온도차

- [유통가 인사 포인트]안정 방점 롯데그룹 '유통군', 연내 성과 가시화 과제

- [밸류업 프로그램 리뷰]동원산업, 'ROE 상향' 키워드 '4대 산업 육성'

- [1203 비상계엄 후폭풍]실효성 의문인데...'밸류업 정책' 동력 흔들리나

- [롯데관광개발은 지금]복합리조트에 '명운' 건 제주행, 실적부진 터널 끝 눈앞

- [1203 비상계엄 후폭풍]'엎친데 덮친' IPO 예비기업…내년 빅딜도 떨고 있다

- [1203 비상계엄 후폭풍]한국물 마무리에 '안도'…월스트리트도 '동향 파악'

- '하루 미뤄진' 증권사 CEO 간담회…"변동성 확대 우려"

원충희 기자의 다른 기사 보기

-

- [Board change]유진기업, 이사회 개편 시간이 다가온다

- [Board change]NHN, 자산 2조 임박…제2의 분사 카드 있나

- [이슈 & 보드]롯데지주의 유동성 분기점, 2022년 계열사 투자·지원

- 밸류업도 '워싱'

- [이슈 & 보드]박막사업 매각 결정한 넥실리스 이사회, SKC와 한 몸

- [피플 & 보드]SKB 매각이익 주주환원 요청한 김우진 태광산업 이사

- [2024 이사회 평가]삼성SDS가 품은 엠로, 지배구조 개선은 아직

- [2024 이사회 평가]코스모화학, 구성 지표 아쉽지만 감사위 설치 등 노력

- [2024 이사회 평가]대주주 입김 강한 한전KPS…준시장형 공기업 한계

- [Board change]LS머트, 이사회에 케이스톤 인사 모두 빠졌다