이수건설, 외형 둔화 속 원가율 개선 빛났다 [건설리포트]정비사업·해외부문 85%대 유지…저수익성 사업 종료도 일조

신민규 기자공개 2020-04-07 08:30:59

이 기사는 2020년 04월 06일 11:42 thebell 에 표출된 기사입니다.

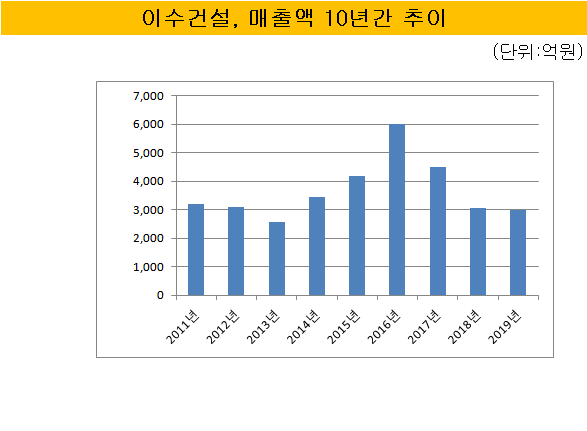

이수건설은 외형 둔화에도 불구하고 원가율 개선 덕에 지난해 실적이 호전됐다. 재개발, 재건축 등 정비사업을 비롯해 해외부문에서 뚜렷한 원가율 감소추세를 보였다. 발목을 잡았던 사업을 정리하고 수익성이 확보된 사업 중심으로 영업에 나선 덕에 수주 포트폴리오가 서서히 바뀌고 있는 것으로 보인다.이수건설은 2016년 매출 정점을 찍은 이후 내리 3년째 매출이 줄었다. 부진 폭도 다소 가팔랐다. 2017년 4489억원으로 25% 줄어든 데 이어 2018년에는 3075억원으로 32% 낮아졌다. 지난해 매출은 3007억원으로 주춤했지만 둔화세를 막진 못했다.

외형이 축소되는 와중에도 원가율 관리 덕에 손익은 오히려 개선됐다. 매출액 대비 공사원가율은 95%에서 91%로 낮아졌다. 매출 대부분이 도급사업 위주라 원가율이 높을 수밖에 없는 점을 감안하면 상당한 공을 들인 것으로 보인다. 수익성이 악화된 사업장이 종료된 영향도 실적 견인에 보탬이 됐다.

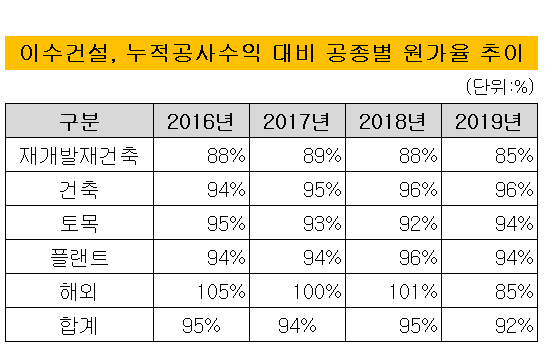

누적공사수익을 기준으로 한 공종별 원가율은 지난해 뚜렷한 변화를 보였다. 3년전만 해도 90%에 육박했던 재개발재건축 사업의 공사원가율은 85%로 떨어졌다. 도시정비사업의 경우 동대신1구역 주택재개발정비사업, 우아주공1단지 재건축정비사업, 양산범어주공1차재건축사업으로 부산, 전주 등에서 따낸 수주 건이 수익으로 인식되고 있다. 같은 기간 건축, 토목, 플랜트 부문이 95% 안팎의 원가율을 벗어나지 못하고 있는 점과 대조적이다.

해외사업 원가율은 100%를 상회하던 수준에서 85%로 떨어졌다. 이수건설은 리비아 주택사업을 비롯해 시에라리온에 현장을 갖고 있었다. 리비아 사업(Libya Zentaan 3,300 Housing PJT)의 경우 내전 발발 이후 공사가 중지됐다. 공사가 더디게 진행됐던 시에라리온 도로개량사업은 지난해 청산된 것으로 나타났다.

다만 이수건설이 신규사업 분야로 삼고있는 토목, 플랜트, 해외공사에서 향후 실적이 크게 개선되길 기대하기 어려운 면은 남아있다. 주택사업 중심의 구조에서 리스크가 상대적으로 덜한 분야를 택한 만큼 이익기여도 역시 상대적으로 낮아진 탓이다. 이수건설은 '브라운스톤' 브랜드를 내세워 주택사업을 해왔지만 현재 진행중인 분양공사는 없고 분양미수금 역시 미미한 편이다.

이수건설은 글로벌 금융위기를 전후로 부동산 프로젝트파이낸싱(PF) 사업으로 대규모 손실을 인식한 탓에 경영 어려움이 가중됐다. 시행사 PF 대출에 제공한 지급보증이 발목을 잡았다. 대구 수성구, 부산 해운대구, 경기도 평택, 서울 삼성동 PF사업에 신용을 보강했다가 금융위기 한파를 맞았다. 채권단 공동관리(워크아웃)에 들어간 뒤 다수 PF사업을 정리하고 나서야 경영 정상화 기반을 마련했다.

이수건설의 최대주주는 이수화학으로 보유지분율은 75.2%다. 남은 지분은 이수건설의 전환상환우선주를 인수한 그레이스유한회사가 보유했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]드림어스, 20년 만에 주주환원 '주가 방어'

- [i-point]제이엘케이, 경막하 출혈 검출 솔루션 미 FDA 인허가 신청

- [i-point]엔켐, AESC 전해액 공급자 선정

- [LG화학 밸류업 점검]'배당인심' 회복 선결 조건은

- [새판 짜는 항공업계]제주항공, 이익체력 정상화…구매기로 수익성 잡는다

- 빚 쌓인 콘텐트리중앙, 영구대출로 '숨통'

- [㈜LG 밸류업 점검]'차별적 밸류업'…자기주식 5000억원 소각

- 다가오는 '포스트 페이커' 시대

- [미술품 감정 사각지대]화랑·작가·미술관까지…위작 책임소재는

- [Gallery Story]갤러리조선 '르 원더'와 협력, 두번째 한불 교류전