[두산그룹 구조조정]두산건설 물적분할에 등장한 '두산큐벡스' 역할은건물·시설 위탁관리 전문, 부실 자산 관리 최적 판단

이명관 기자공개 2020-06-18 09:13:11

이 기사는 2020년 06월 16일 08시15분 thebell에 표출된 기사입니다

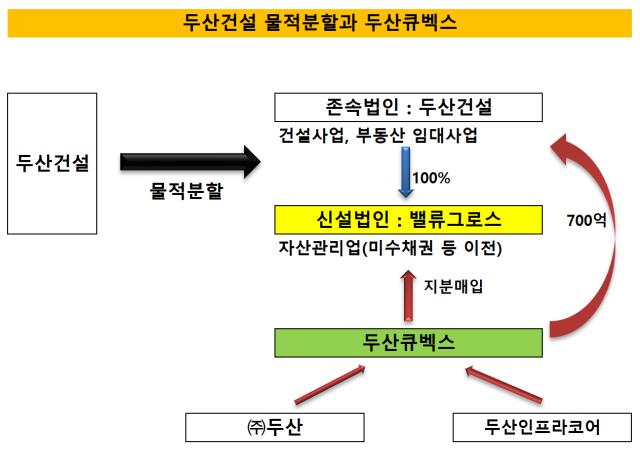

두산그룹이 두산건설의 분리 매각을 위해 물적분할 카드를 꺼냈다. 두산건설을 클린컴퍼니로 만들기 위해 잠재 부실과 관련된 채무를 신설법인인 '밸류그로스'에 넘기는 안이 골자다. 밸류그로스는 계열 두산큐벡스와 함께 부실 자산 관리에 나선다는 방침이다.두산큐벡스는 그 일환으로 밸류그로스의 지분을 매입할 예정이다. 두산큐벡스는 시설관리 전문 업체다. 관리 업무에 최적화된 만큼 부실 자산에 대한 관리의 적임자로 판단한 것으로 해석된다.

이와 함께 매출의 가장 큰 비중을 차지하는 춘천시 소재의 라데나CC가 잠재 매물로 거론되고 있는 만큼 매각 이후를 고려한 조치라는 해석도 있다. 그룹 보유 골프장이 총 2개인데, 이중 클럽모우CC는 현재 매각 프로세스가 진행 중이다. 클럽모우CC 매각이 마무리된 이후 라데나CC 매각도 본격화될 것으로 점쳐진다.

두산그룹은 기존의 두산건설을 물적분할해 분할설립회사인 '밸류그로스'를 신설한다고 지난 15일 공시했다. 존속회사인 두산건설은 건설사업과 부동산 임대사업을 맡고, 신설법인인인 밸류그로스에 이전되는 자산은 미수채권을 포함한 담보부 채권 등이다. 미분양으로 공사대금 회수가 제대로 이뤄지지 않고 있는 프로젝트들이 포함됐다.

두산건설의 부실을 털어내 매각에 숨통을 트이겠다는 두산그룹의 의지가 담긴 의사결정으로 해석된다. 두산건설은 클린해진 덕분에 매각 작업에 순풍이 이어질 가능성이 높다는 게 시장의 시각이다.

또 다른 관심은 부실 자산의 관리를 맡는 밸류그로스다. 두산그룹은 부실 자산 관리를 어떻게 할까.

두산그룹은 두산큐벡스를 파트너로 붙여줬다. 두산큐벡스는 골프장 운영을 메인으로 하고 있지만 건물과 시설물을 관리하는 FM사업부문도 매출의 한 축을 담당하고 있다. 밸류그로스로 이전된 자산들 대부분이 이미 준공된 자산들이기 때문에 충분히 시너지를 낼 수 있다고 판단한 것으로 보인다.

그 일환으로 두산큐벡스는 700억원 가량을 투입해 존속법인인 두산건설이 보유하고 있는 밸류그로스 지분 일부를 매입한다. 이 과정에서 두산건설에 현금이 안기는 것은 덤이다. 그만큼 재무 건전성이 한층 나아지는 셈이다.

해당 자금은 두산큐벡스가 주주배정 증자로 조달한다. 두산큐벡스는 지주사인 ㈜두산을 비롯해 두산중공업, 두산인프라코어, 두산밥캣코리아, 오리콤 등이 지분을 나눠서 보유하고 있다. 이번에 증자에 참여하는 주주는 ㈜두산과 두산인프라코어 등 2곳이다. 각각 366억원, 310억원 씩 출자한다.

여기에 잠재 매물로 꼽히고 있는 라데나CC 매각 이후를 염두에 둔 행보로 보는 시각도 있다. 두산그룹이 채권단에 제시한 자구안에는 팔 수 있는 모든 자산이 담겼는데, 보유 중인 골프장 2곳도 전부 포함된 것으로 전해진다.

라데나CC는 두산큐벡스의 핵심 사업이다. 만약 매각하게 되면 두산큐벡스의 몸집이 축소될 수밖에 없다. 그렇다고 그룹 시설관리를 전부 도맡고 있는 만큼 정리할 수 있는 상황도 아니다. 이에 두산큐벡스에 부실 자산관리를 맡길 경우 어느 정도 몸집 유지가 가능할 것이란 판단이 깔린 것으로 보인다.

라데나CC 매각은 현재 진행 중인 또다른 그룹 골프장인 클럽모우CC 매각이 마무리된 이후 진행될 것으로 점쳐진다.

IB업계 관계자는 "골프장은 순차적으로 매각을 진행할 예정인 것으로 안다"며 "우선적으로 클럽모우CC 매각을 진행하고, 이후 라데나CC 매각 작업이 본격화될 것"이라고 말했다. 현재 클럽모우CC 매각은 인수의향서(LOI) 접수까지 마친 상태다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]DS단석, 영남 지역 산불 피해 지원 성금 5000만원 기부

- [Company Watch]율곡, 지정감사 통과 '코스닥 상장 탄력'

- [i-point]엔켐 "美 대중 관세로 반사이익 기대"

- [윤석열 대통령 탄핵]새정부 출범 대응 고심, '무게 실리는' 재계 대관조직

- [석유화학 숨은 강자들]유니드, 오너 3세 이우일 체제 안착…'지분승계'만 남아

- [한화그룹 승계 로드맵 점검]오션 지분매입·에어로 유증, 이사회 투명성 지켜졌나

- [한화그룹 승계 로드맵 점검]김승연 회장의 '과감한' 결단, 승계 속도 높였다

- [Red & Blue]유상증자부터 승계까지 '요동친' 한화에어로스페이스

- [중견 철강사 생존전략]'무관세' 종료 美시장…KG스틸USA, 실적유지 가능할까

- [대명소노 시대 티웨이항공]새 이사회 키워드 '대한항공 출신'

이명관 기자의 다른 기사 보기

-

- 디앤오운용, 첫 딜 '상암 드림타워' 끝내 무산

- '이지스운용' 1대주주 지분 매각, 경영권 딜로 진화?

- 더제이운용, 채널 다양화 기조…아이엠증권 '눈길'

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- 키움투자운용, 삼성운용 출신 '마케터' 영입한다

- 수수료 전쟁 ETF, 결국 당국 '중재'나서나

- [회생절차 밟는 홈플러스]단기채 '100% 변제'의 진실, 핵심은 기간

- 유안타증권, 해외상품 전문가 '100명' 육성한다

- 미래에셋운용, '고위험 ETF' 수수료 인하 검토 배경은

- 글로벌 최초 패시브형 상품…'노후' 솔루션 대안되나