IMM PE, 대한전선 지분 대규모 처분 배경은 첫 장내매도와 세번째 블록딜, 5400만주 처분…매각 전 '딜 사이즈' 줄이기

최필우 기자공개 2020-08-04 08:11:58

이 기사는 2020년 08월 03일 11시27분 thebell에 표출된 기사입니다

대한전선 최대주주 IMM프라이빗에쿼티가 엑시트 작업에 속도를 내고 있다. 첫 장내매도에 나선 데 이어 지분 취득 후 세번째 블록딜을 단행했다. 딜 사이즈를 줄여 매각 가능성을 높이기 위한 조치라는 해석이 나온다.3일 금융투자협회 공시에 따르면 IMM PE는 지난달 31일 시간외매매 방식으로 대한전선 주식 5000만주를 처분했다.

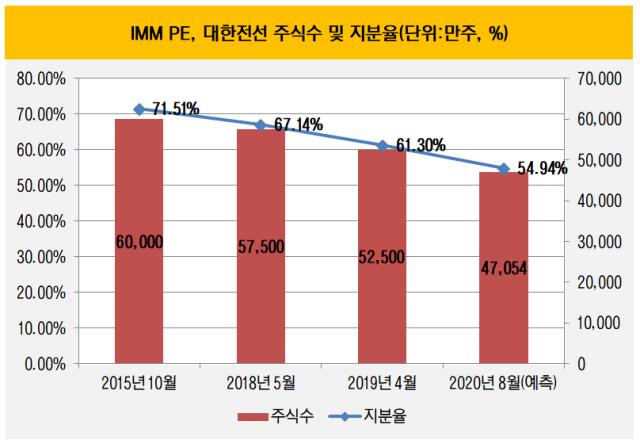

5000만주 매각으로 IMM PE가 설립한 특수목적회사(SPC) 주식회사 니케의 대한전선 주식수는 4억7054만주가 됐다. 지분율은 54.94%로 6.36%포인트 하락했다. 처음 대한전선 지분을 취득했을 때와 비교하면 16.57%포인트 낮아졌다.

IMM PE는 대한전선 지분을 지속 정리하고 있다. IMM PE는 2015년 10월 대한전선 주식 6억주를 주당 500원 가격에 취득하고 32개월 만인 2018년 5월 첫 블록딜에 나섰다. 처분 수량과 단가는 각각 2500만주, 1840억원으로 460억원을 회수했다. 2019년 4월에는 블록딜 수량을 5000만주로 늘려 주당 950원에 처분, 475억원 추가 회수에 성공했다.

이번 블록딜에 앞서 장내매도도 이뤄졌다. IMM PE는 29일 179만990주(처분단가 1003원), 30일 69만9864주(927원), 78만1408주(930원), 31일 80만4742주(888원), 29만5000주(887원), 8만3117주(905원)를 처분해 총 42억원을 회수했다. IMM PE가 대한전선 주식을 장내매도로 처분한 건 이번이 처음이다.

이번 블록딜 과정에서 매각주간사를 맡은 한국투자증권은 원매자를 물색하면서 8000만주 매각을 타진한 것으로 알려졌다. IMM PE가 2018년 2500만주, 2019년 5000만주를 매각한 여세를 몰아 처분 물량을 늘리려 한 것으로 보인다. 다만 수요를 감안해 처분 물량을 5000만주로 줄였다. 처분 단가는 750원, 회수 금액은 375억원이다. 누적 회수 금액은 1352억원까지 늘어났다.

IB 업계에서는 IMM PE가 대한전선 매각에 앞서 딜 사이즈를 줄이고 있다는 관측이 나온다. IMM PE의 대한전선 지분 가치는 시가로 지난달 30일 종가 기준 3769억원이다. 세차례 블록딜을 통해 규모가 줄긴 했지만 매각 가능성을 높이기 위해선 더 작아져야 한다는 시각이 많다.

직전보다 3000만주 많은 8000만주 블록딜을 추진했던 것과 처음으로 장내 매도에 나선 것을 두고 IMM PE의 엑시트 행보가 빨라졌다고 보는 해석도 있다. 지난 5월에는 매각 회계 자문사로 삼정KPMG를 선정하면서 매각설에 다시 불이 붙기도 했다.

IB 업계 관계자는 "매각에 앞서 딜 규모를 줄여야 하는 IMM PE가 최근 대한전선 주가 회복을 감안해 블록딜에 나선 것으로 보인다"며 "본격적인 매각 추진에 앞서 대규모 블록딜이 한차례 더 있을 가능성도 배제할 수 없다"고 말했다.

다만 딜 사이즈를 줄인다 해도 대한전선 매각은 넘어야 할 산이 많다. 500kV급 초고압 전력케이블이 국가핵심기술로 지정되면서 해외 매각시 정부 승인 등의 절차를 밟아야 한다. 국내 동종업계 기업에 매각할 땐 독과점 논란이 불거질 수 있다는 지적도 나온다.

대한전선 관계자는 "블록딜과 매각 모두 최대주주인 IMM PE 소관"이라며 "당사가 확인해줄 수 있는 내용은 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

최필우 기자의 다른 기사 보기

-

- [금융지주 해외은행 실적 점검]우리은행, 동남아 3대 법인 '엇갈린 희비' 출자 전략 영향은

- [금융지주 해외은행 실적 점검]우리은행, 해외 법인장 인사 '성과주의 도입' 효과는

- [금융지주 해외은행 실적 점검]신한카자흐, 2년 연속 '퀀텀점프' 성장 지속가능성 입증

- [thebell note]김기홍 JB금융 회장 '연봉킹 등극' 함의

- [하나금융 함영주 체제 2기]명확해진 M&A 원칙, 힘실릴 계열사는 어디

- [금융지주 해외은행 실적 점검]신한베트남은행, 한국계 해외법인 '압도적 1위' 지켰다

- [하나금융 함영주 체제 2기]밸류업 재시동 트리거 '비은행 경쟁력'

- [금융지주 이사회 시스템 점검]NH농협, '보험 전문가' 후보군 꾸렸지만 선임은 아직

- [하나금융 함영주 체제 2기]'40년 커리어' 마지막 과업, 금융시장 '부채→자본 중심' 재편

- [금융지주 이사회 시스템 점검]JB금융, 사외이사 후보군 '자문기관 위주' 전면 개편