[특례 만료 바이오텍 점검]팬젠, 바이오시밀러 판매 성과로 자본금 쌓을까③상반기 세전 손실 작년 대비 절반 수준, 추가 조달 가능성 적어

심아란 기자공개 2020-11-06 07:30:43

[편집자주]

기술특례제도는 벤처기업의 코스닥 입성 문턱을 낮춰준 제도다. 기술력은 있지만 매출은 더디게 나오는 바이오 기업들이 주로 활용했다. 거래소는 상장 후 3년간 사후 관리도 면제해준다. 특례 기간이 끝난 바이오 기업들의 현 주소는 어떨까. 특례를 받는 기간 동안 제대로 실적을 내지 못한 기업이 대다수다. 적자가 지속되는 탓에 자본을 제대로 확충하지 못하면 관리종목 진입도 불가피하다. 더벨은 특례 기간이 경과한 바이오테크의 현주소와 미래를 점검해본다.

이 기사는 2020년 11월 03일 07시10분 thebell에 표출된 기사입니다

기술특례제도로 상장한 바이오텍 가운데 세전 손실 유예기간이 종료된 이후 자금 조달 부담에서 벗어나 있는 곳도 있다. 바이오시밀러 개발사인 팬젠의 이야기다.올해 팬젠은 국내에서 바이오시밀러 제품인 팬포틴의 판매를 개시하며 실적을 올리고 있다. 아직 영업이익을 남기는 수준은 아니지만 세전 손실 규모가 작년 대비 절반 가까이 줄었다.

지난해 법인세비용차감전계속사업손실(이하 법차손)이 자본금의 48%를 채우며 관리종목 지정 위기에 가까워졌던 점을 감안하면 회복 속도는 빠른 편이다. 팬젠은 당분간 자본시장을 활용한 조달보단 영업 실적으로 자본금 쌓기를 기대 중이다.

2010년 출범한 팬젠은 CHO 세포에 특화된 단백질 발현 기술과 바이오시밀러 의약품 제품화 역량을 강점으로 내세운다. 팬젠은 바이오시밀러 상업화를 위한 GMP 공장도 갖춰 제품의 생산·판매·개발을 주력 사업으로 삼고 있다.

제품화에 성공한 바이오시밀러는 EPO 의약품인 빈혈 치료제 팬포틴이다. 2017년 9월에 임상 3상을 성공적으로 마쳤다. 작년 3월 말레이시아에서 판매를 시작했고 같은 해 11월에 국내에서 품목 허가를 받았다.

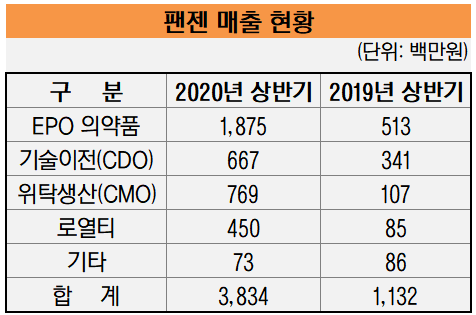

올해 상반기 팬포틴 판매로 국내에서 4억원, 말레이시아에서 15억원의 매출을 올렸다. 수출 규모는 전년 대비 80% 이상 증가했다.

수익 창출을 위해 생산용 세포주 기술이전(CDO), 생산 공정 개발 서비스, 위탁생산(CMO) 사업도 병행하고 있다. 상반기 전체 매출 규모는 38억원을 기록했다. 팬포틴 판매 효과로 반기 만에 지난해 온기 매출액(29억원)을 넘어섰다.

팬젠 관계자는 "팬포틴은 국내에서 2월에 판매를 시작해 빠르게 확장되고 있다"라며 "현재 필리핀, 베트남, 태국, 사우디아라비아에 품목허가를 신청했고 내년에는 수출량이 증가할 것으로 예상된다"라고 설명했다.

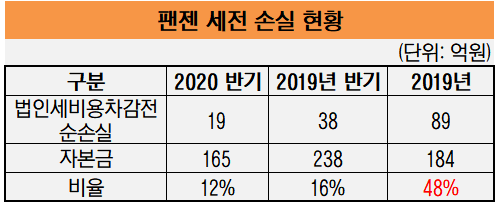

올해 팬포틴 판매에 힘입어 법차손 규모도 크게 줄었다. 6월 말까지 19억원의 법차손을 기록했는데 전년 동기 대비 49% 가량 감소한 수치다.

같은 기간 자본금 대비 법차손 비율은 19% 수준이다. 작년 말에는 자본금의 48%에 달하는 89억원어치 법차손을 기록한 바 있다.

자기자본 대비 법차손 비율이 50%를 넘으면 관리종목 지정 요건에 근접해진다. 팬젠은 2016년 기술특례제도로 코스닥에 상장해 작년부터 법차손 관련 유예 기간이 만료됐다.

팬젠은 일반적인 바이오텍 대비 경영권은 안정적이다. 최대주주인 김영부 대표의 지분율은 13.11%다. 특수관계인을 포함하면 32.49%로 높아진다. 발행가능한 주식 수 안에서는 투자 유치 등도 검토해볼 수 있다.

다만 팬젠은 당분간 유상증자나 메자닌 발행 등 재무활동을 통한 자금 마련을 염두에 두지 않는다는 입장이다. 내년에 팬포틴의 본격적인 수출이 이뤄지고 매출 실적을 기반으로 자본금 쌓기를 기대하고 있다. 이전까지는 현재 보유 중인 200억원의 현금성자산을 활용할 계획이다.

바이오시밀러 개발은 파트너사와 협력해 임상 비용 부담을 분산하는 전략을 택했다. 팬젠이 공개한 바이오시밀러 파이프라인은 혈우병A 치료제(Factor VIII), 항암치료 보조제(G-CSF), 황반변성·황반부종 치료제(Aflibercept) 등 총 네 가지다. 상반기에는 연구개발비로 24억원을 지출했는데 작년 동기 대비 60% 증가했다.

팬젠은 2018년 2월에 발행했던 180억원의 전환사채(CB)에 대한 기대감도 갖고 있다. CB 투자자인 에이티넘인베스트먼트와 농협은행이 장기 투자를 약속해준 덕분이다. 추후 CB의 보통주 전환에 따른 자본금 증가를 기대하고 있다. 아직까지는 팬젠의 주가가 1만원대로 전환가(1만2107원)보다 낮아 단기간에 전환될 가능성은 높지 않다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [WM 풍향계]리테일 경쟁 격화, 성장 전략 색깔차 'PB vs 센터'

- [출격 나선 롱숏 운용사]밸류시스템, 수익률 선방…'내러티브 숏' 집중

- [출격 나선 롱숏 운용사]'펀더멘털 롱숏' 구도운용, 라인업 확충 박차

- [Product Tracker]쿼드운용 프로젝트펀드, 루닛 하락에도 웃음짓는 이유

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'