타다 빠진 쏘카, 기업가치 30% 뛴 비결은 IPO 앞두고 2년만에 기업가치 재평가, 신사업·데이터 가치·흑자전환 관건

서하나 기자공개 2020-11-11 08:11:43

이 기사는 2020년 11월 10일 16:25 thebell 에 표출된 기사입니다.

쏘카의 기업공개(IPO) 소식으로 업계 관심이 뜨겁다. 모빌리티 분야 1호 상장인 만큼 향후 기업 평가의 척도가 될 수 있기 때문이다.쏘카는 자회사 VCNC의 주력 서비스였던 타다 베이직의 종료에도 발 빠르게 조직을 재정비하는 저력을 발휘해 오히려 1조원 넘는 기업가치를 인정받았다. 신사업 성장세와 데이터 잠재력, 흑자 전환 시점 등이 밸류를 좌우할 요인으로 꼽힌다.

10일 업계에 따르면 쏘카는 최근 주요 증권사를 대상으로 상장주관사 RFP를 전달했다. 증권업계 전반을 상대로 폭넓게 제안서를 받은 뒤 최종 프레젠테이션(PT)을 벌인다는 계획이다.

쏘카 측은 "국내 첫 모빌리티 유니콘 기업으로 IPO에 대한 고민을 늘 해왔다"라며 "회사의 성장 전략과 증시 상황 등을 고려해 적절한 시점에 상장을 추진할 예정"이라고 전했다.

최근 포스트 밸류(투자 후 기업가치)로 1조원 이상을 인정받은 데다 막 신사업에 드라이브를 걸고 있어 IPO를 추진할 적기라고 판단한 것으로 보인다.

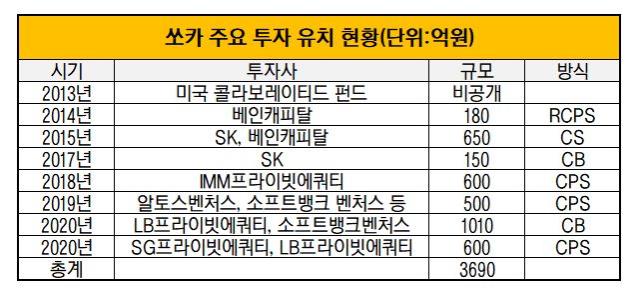

쏘카는 최근 SG 프라이빗에쿼티(PE)로부터 500억원 규모 투자를 유치하며 대략 지분 가치만 9740억원을 인정받았다. SG PE는 전환우선주(CPS) 약 2만7096주를 1주당 약 184만5000원에 발행했다. 비슷한 시기 투자에 참여한 LB 인베스트먼트 역시 100억원 규모 CPS 5420주를 1주당 184만5000원에 발행했다. 이를 10월 20일 기준 쏘카의 총 주식 수 52만7971주로 환산하면 약 9740억원이 산출된다.

투자사 관계자는 "일반적으로 CPS 발행이 구주 인수보다 비싸게 형성되긴 하지만 투자 유치 라운드마다 다른 밸류 평가가 진행된다"라며 "소프트뱅크 등 주요 투자사가 바라보는 쏘카의 포스트 밸류는 약 1조원 초반대로 통한다"라고 전했다.

불과 1~2년 전인 2018년에서 2019년 사이 알토스벤처스, 소프트뱅크벤처스, IMM프라이빗에쿼티 등으로부터 투자받을 당시보다 30%가량 높은 밸류다. 이들은 총 1100억원 규모의 CPS 약 7만5977주를 발행해 1주당 평균 단가 145만원에 투자를 결정했다.

쏘카는 올해 초 법정 다툼 끝에 결국 타다 베이직을 종료했는데, 그럼에도 한단계 높은 밸류를 인정받았다. 주력 서비스 종료에도 빠르게 신사업 출시와 조직 재정비에 나선 저력이 주효했다는 평가다. 쏘카는 최근 중고차 중개업, 대리운전 등 여러 신규 서비스를 내놓으며 종합 모빌리티 기업을 표방하고 있다.

특히 중고차 중개 서비스는 일반적인 카셰어링 요금만 지불하면 매물로 나온 차량을 원하는 대로 시승할 수 있어 호응을 얻고 있다. 대리운전 중개업도 기대를 모은다. 대리운전 시장은 앞서 2016년 시장에 진출한 카카오모빌리티의 양대 수익원으로 자리 잡았을 만큼 잠재력이 높다. 국내 대리운전 시장의 규모는 약 3조원으로 추정된다. 국토교통부로부터 사업면허를 획득한 가맹택시 사업인 타다 라이트도 출격을 대기 중이다.

쏘카가 보유한 주행 데이터도 변수다. 2011년 제주도 카셰어링 서비스로 사업을 시작한 쏘카는 지금까지 막대한 주행 데이터를 확보했다. 최근 현대자동차 그룹과 모빌리티 사업 협력을 위한 업무협약(MOU)을 체결했는데 여기서도 쏘카가 보유한 주행 데이터가 협력의 핵심이 됐다.

다만 쏘카가 여전히 적자를 보고 있다는 점은 불안 요인으로 평가된다. 쏘카는 국내 카셰어링 서비스 점유율이 1위임에도 지난해 매출 2567억원, 영업손실 716억원 등을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사