[thebell League Table]4조 딜 제공 맥쿼리, 인수금융 최우수 고객 등극KB·삼성증권과 끈끈한 인연…한앤코도 여전한 VIP

한희연 기자공개 2021-01-11 13:08:46

이 기사는 2021년 01월 08일 10시56분 thebell에 표출된 기사입니다

국내 인수금융 시장에서 PE하우스는 금융회사의 주요 고객으로 자리한 지 오래다. 이들은 인수합병(M&A) 시장의 조 단위 빅딜을 주도하며 딜과 파생된 인수금융 기회를 제공하고 있다. 한앤컴퍼니와 MBK파트너스는 지난 몇년간 인수금융 시장의 VIP 고객으로 자리매김해 왔다. 하지만 2020년에는 맥쿼리자산운용(맥쿼리PE)이 대형 신규투자에 적극적으로 뛰어들며 인수금융 시장의 큰손으로 급부상했다.8일 더벨 인수금융 리그테이블에 다르면 2020년 국내 금융기관의 인수금융 주선 규모는 21조235억원(RCF 제외)으로 2019년(22조3000억원)에 비해 소폭 감소했다. 연간 실적 대부분이 전략적투자자(SI)보다는 PE의 신규 투자와 포트폴리오기업 리파이낸싱 등에서 파생됐다. 이 가운데 맥쿼리PE는 4조원의 딜 기회를 제공하며 금융회사들에 가장 많은 딜을 안겨준 PE로 꼽혔다.

맥쿼리PE는 이전에도 꾸준히 인수금융을 이용하긴 했으나 규모면에서 최고의 VIP 고객은 아니었다. 2018년엔 SK텔레콤과 공동인수했던 ADT캡스를 통해 1조9000억원의 인수금융 딜을 제공했지만 같은해 MBK파트너스가 2조9300억원, 한앤컴퍼니는 2조6600억원의 딜 기회를 제공해 규모면에선 두 운용사에 밀렸다. 2019년에는 1100억원 규모의 코엔텍 인수금융만 진행했다.

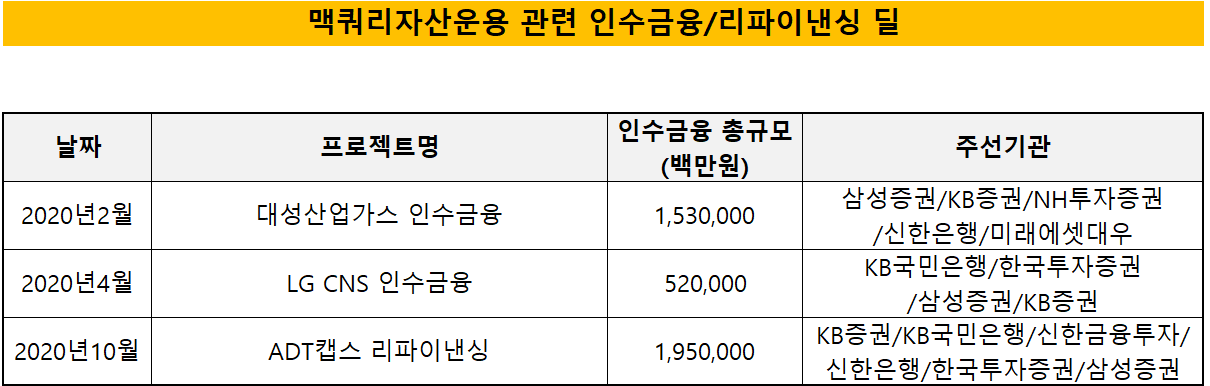

하지만 2020년에는 여러 건의 신규딜을 적극 성사시키며 인수금융 시장의 큰 손으로 부각됐다. 포문은 대성산업가스 건이 열었다. 맥쿼리PE는 2월 MBK파트너스로부터 대성산업가스를 2조5000억원에 인수했는데 이중 1조5300억원를 인수금융으로 차입했다. 삼성증권과 KB증권 등 5개 금융회사가 공동주선사로 활약하며 딜을 진행했다. 안정적인 현금창출력과 성장성에 대한 기대로 신디케이션 당시 투자자 수요는 상당히 높았다.

4월에는 LG CNS 지분투자 딜을 위한 인수금융도 조달했다. 소수지분 투자였으나 거래규모가 1조원을 넘어서는 빅딜이이었기 때문에 인수금융 규모도 5200억원에 달했다. 딜 초반 LG CNS의 신용도를 감안할 때 낮은 금리로 조달이 가능해 인수금융 비중이 70% 육박할 것으로 예상되기도 했으나 결과적으로 50% 정도 수준의 차입이 이뤄졌다. LG CNS 딜 역시 삼섬증권과 KB증권이 주선사로 활약했다. 이밖에 KB국민은행과 한국투자증권도 공동주선사로 함께했다.

2년전 차입했던 ADT캡스 리파이낸싱 거래는 올해 있었던 가장 큰 규모의 딜이었다. 2년전에 비해 500억원 가량을 증액해 1조9500억원 규모로 이뤄진 이번 거래는 차주의 조달비용 절감 수요에 의해 이뤄졌다. KB증권, KB국민은행, 신한은행, 신한금융투자, 삼성증권, 한국투자증권 등 6개 주선사가 참여했다. 2018년 신규 인수금융에 참여한 대주단 5곳 중 미래에셋대우가 빠지고 삼성증권과 KB국민은행이 대주단에 새로 합류한 점이 눈길을 끈다.

세 건의 인수금융 딜은 모두 연간 빅딜(5000억원 이상)에 이름을 올리게 됐다. 2020년엔 코로나19 등의 여파로 M&A 시장이 위축되며 대형 인수금융 딜도 다소 줄었다. 연간 10건의 인수금융 빅딜이 이뤄졌는데 이는 2019년 13건에 비해 줄어든 수준이다. 이중 규모면에서 1, 2위를 ADT캡스 리파이낸싱과 대성산업가스 인수금융이 차지했다. 맥쿼리PE는 위축된 인수금융 시장에 활력을 불어넣는 대표적 고객 중 하나였던 셈이다.

KB증권, 삼성증권과의 끈끈한 인연은 올해도 발휘됐다. KB증권은 그동안 린데코리아 등 여러 M&A 건에 맥쿼리PE가 참전할 때마다 인수금융 주선사로 나서며 자금조달의 조력자로 함께해 왔다. 이번 대성산업가스와 LG CNS 등 신규딜이 성사되면서 그간의 파트너십이 빛을 발하게 됐다. 삼성증권의 경우 2019년 코엔텍 인수금융을 단독주선했는데 올해도 모든 딜을 함께하며 인연을 유지하고 있다.

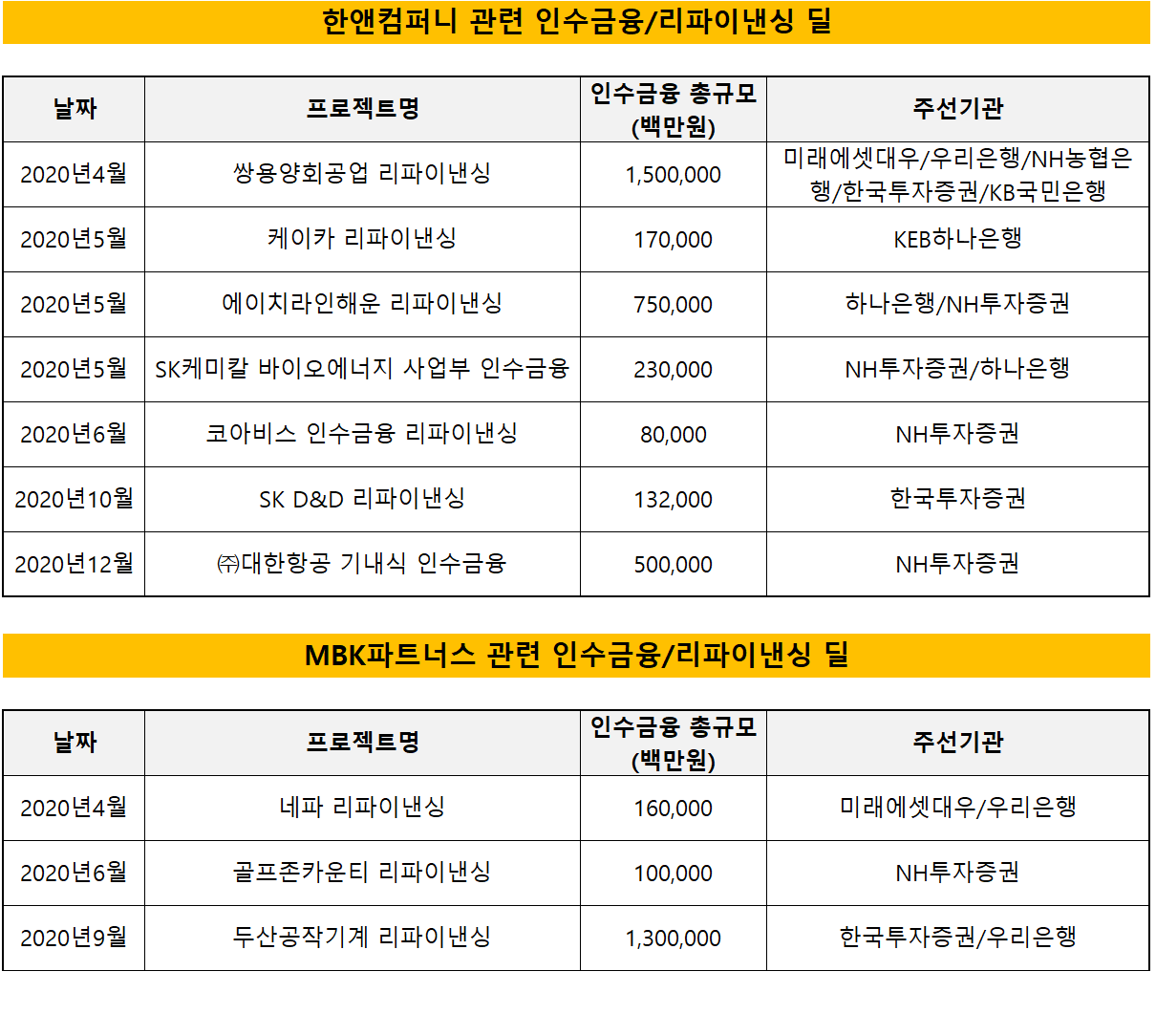

한편 2019년 가장 많은 딜 기회를 제공했던 한앤컴퍼니는 2020년에도 3조3620억원의 인수금융 기회를 제공하며 여전한 영향력을 과시했다. 한앤컴퍼니가 2020년 중 제공한 인수금융 딜은 7건으로 다수 금융사에 다양한 기회를 제공했다. 규모면에선 4월 있었던 쌍용양회공업 리파이낸싱(1조5000억원)이 가장 컸다. 에이치라인 리파이낸싱(7500억원), 대한항공 기내식기판사업부(5000억원) 등도 대표적인 대형 거래다.

NH투자증권은 한앤컴퍼니의 딜로 가장 많은 실적을 쌓았던 하우스다. 에이치라인해운 리파이낸싱 공동주선, SK케미칼 바이오에너지사업부 인수금융 공동주선, 코아비스 리파이낸싱 단독주선, 대한항공 기내식기판사업부 인수금융 단독주선 등으로 1조원이 넘는 실적을 쌓았다.

MBK파트너스의 경우 1조5600억원의 딜 기회를 2020년 중 제공했다. 모두 리파이낸싱 거래로 네파와 골프존카운티, 두산공작기계 딜이었다. 이중 우리은행은 네파와 두산공작기계 리파이낸싱을 공동주선하며 7000억원 이상의 실적을 가져갔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조