[우리금융 운용사 인수 그후]'한풀꺾인' 우리은행 펀드판매, 기대했던 시너지 ‘글쎄’①판매창구 우리은행, 라임·DLF 사태 해결 '급선무'…계열사 지원 여력 '역부족' 한계

김진현 기자공개 2021-05-31 13:07:29

[편집자주]

2019년 지주회사로 전환한 우리금융은 인수합병(M&A)을 통해 비은행 부문 강화에 나섰다. 종합금융그룹 도약을 위해 안방보험그룹과 계약을 맺고 동양자산운용, ABL자산운용을 인수했다. 이후 우리자산운용, 우리글로벌자산운용으로 간판을 바꿔 달고 은행 판매채널과 연계해 그룹 자산관리 역량 강화를 꾀했다. 더벨이 우리금융의 자산운용사 인수 이후 운용업 비즈니스의 현 상황을 살펴보고 과제를 짚어본다.

이 기사는 2021년 05월 27일 15시31분 thebell에 표출된 기사입니다

우리금융은 2019년 자산운용사 두 곳을 인수하며 비은행 부문 강화에 나섰다. 계열 판매사인 우리은행의 자산관리(WM) 사업 강화를 꾀하기 위한 조치다.다만 자산운용사 인수로 기대했던 시너지는 기대치에 못 미치는 것으로 분석됐다. 자산운용사 2곳을 보유했음에도 불구하고 우리은행의 펀드 판매 잔고가 줄어들었기 때문이다.

◇ 펀드 외면한 투자자…운용사 인수 후 판매잔고 8조 이탈

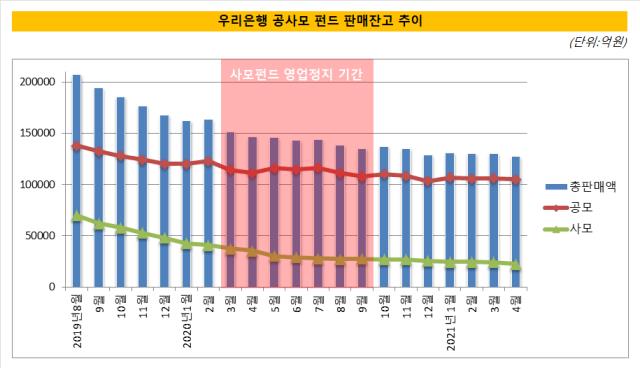

우리금융그룹의 핵심 판매 채널인 우리은행의 판매 잔고는 2019년 8월 이후 우하향 곡선을 그리고 있다. 운용사 인수를 통해 기대했던 펀드 판매고 증가 효과는 충분히 누리지 못한 셈이다.

우리금융지주가 동양자산운용, ABL자산운용 2곳의 자산운용사를 인수한 2019년 8월 이후 지난달까지 펀드 판매 잔고는 8조원 가량 감소했다. 금융투자협회에 따르면 2019년 8월 기준 우리은행의 펀드 판매 잔고는 20조 7679억원이었다. 가장 최근인 지난달 우리은행 펀드 판매 잔고는 12조 7624억원으로 나타났다. 1년 9개월 사이 펀드 판매 잔고가 38.5% 줄어든 셈이다.

파생결합펀드(DLF) 사고로 인해 지난해 3월부터 9월까지 사모펀드 영업을 하지 못했던 게 펀드 잔고 감소에 영향을 줬다. 사모펀드 잔고는 해당 기간동안 4조 7247억원 줄어들었다. 비중으로만 따지면 67.7%나 감소했다.

사모펀드 사고 이후 우리은행은 기존에 판매했던 펀드 관리에 집중했다. 영업점 평가 지표(KPI)를 고치고 고객 관리에 집중하는 사이 공모펀드 부문도 역성장했다. 공모펀드 판매 잔고도 해당 기간 3조 2800억원 감소했다. 13조 7890억원에서 10조 5082억원으로 23.8% 줄었다.

신종 코로나 바이러스 감염증 이후 불고 있는 주식 열풍도 신규 펀드 판매가 감소한 원인 중 하나였다. 주가가 크게 하락했다 반등하면서 개인투자자들이 직접 투자로 돌아섰다.

집합투자업을 영위하는 자산운용사들의 어려움이 커진 시기였다. 개인투자자들이 가입했던 펀드를 해지해 직접 투자에 나서면서 실제로 공모펀드 판매 총액은 해당 기간동안 60% 가까이 줄어들었다.

우리금융그룹이 자산운용사를 인수했을 당시 국내 판매사들의 공모펀드 판매 잔고는 585조 9407억원이었다. 지난달 국내 판매사들의 공모펀드 판매 잔고는 235조 8569억원으로 나타났다. 350조 838억원(-59.7%)이 줄었다.

우리은행 관계자는 "DLF 사고 이후 펀드 신규 판매보다 사후관리에 집중하면서 WM 사업을 재정비해왔다"며 "사모펀드 판매 기간 등이 겹치면서 펀드 판매고가 감소한 부분이 있다"고 말했다.

◇ 계열사 활용 판매고 반등 '한계'…'강점' 적립식 판매 활용할까

펀드 판매고 감소로 인해 운용사 활용을 놓고 고민이 커질 수밖에 없는 대목이다. 계열사 펀드 판매를 꾸준히 늘리곤 있지만 신규 판매 자체가 줄어들고 있어 무작정 판매를 확대하기도 어렵기 때문이다.

금융당국은 계열사 펀드 밀어주기 관행에 제동을 걸기 위해 지난 2017년 '자산운용시장 발전방안'을 발표했다. 판매사들은 한해 펀드 판매 잔고 중 25% 한도 내에서만 계열사 펀드를 판매할 수 있다.

우리은행은 아직 10% 내외 수준에서 계열사 펀드를 판매하고 있어 추가적인 판매 여력은 남아있다. 다만 계열사 펀드 판매 비중을 늘리더라도 전체 판매 잔고를 극적으로 늘리긴 어려운 상황이다.

2019년 운용사 인수 당시엔 계열사 펀드 판매에 집중했다. 2019년 하반기동안 우리자산운용과 우리글로벌자산운용 펀드를 각각 3조 1515억원, 4633억원씩 판매했었다. 당시 전체 신규 펀드 판매분 중 12%를 계열사 펀드로 채웠다.

그러나 지난해에는 각각 7133억원, 4228억원 판매하는 데 그쳤다. 계열사 펀드 판매 비중은 10% 안팎이었다. 펀드 판매 비중은 2% 정도 줄었지만 판매 금액은 크게 감소했다. 특히 우리자산운용의 신규 펀드 판매 잔고가 크게 줄었다.

업계에서는 우리은행이 적립식 펀드 판매에 강점이 있는 만큼 이를 활용해 펀드 판매고 증가를 꾀할 것으로 보고 있다. 우리은행은 국내 은행, 증권사를 통틀어 적립식판매 비중이 가장 높은 회사 중 한 곳이다.

지난달 말 기준 우리은행의 적립식 펀드 판매 잔고는 5조 2237억원이다. 전체 판매잔고의 49.7%로 절반 수준이다. 당장 계열사 펀드 판매 잔고가 급격하게 늘어나진 않겠지만 적립식 판매 방식을 통해 꾸준히 계열사를 밀어주는 형태로 시너지를 물색할 것이라는 시각이 우세하다.

우리은행 관계자는 "운용사 인수 후 지주 주도로 상품 구성 등을 논의하며 시너지를 내기 위한 방안을 물색 중이다"며 "다만 과거처럼 계열사 상품이라고 해서 무작정 밀어주는 건 소비자 보호 취지와 맞지 않기 때문에 차근차근 양질의 상품을 선보이려고 한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사