[저축은행 코로나19 명암]상상인플러스저축은행, 수익성 약화 배경 '코로나 충당금'④여수신 영업 위축, 연체채권 확대 여파

이장준 기자공개 2021-07-01 13:00:00

[편집자주]

저축은행에게 있어 코로나19는 위기인 동시에 기회이기도 했다. 소비 부진과 경기 침체 늪에 빠진 곳이 있는가 하면 늘어난 유동성과 대출수요 흐름에 올라탄 곳도 있다. 디지털 전환의 가속화를 불러 일으켜 저축은행 업계를 양극으로 나누는 분수령이 되기도 했다. 코로나19를 기점으로 완연히 달라진 저축은행의 상황을 각 하우스별로 진단해본다.

이 기사는 2021년 06월 24일 07:44 thebell 에 표출된 기사입니다.

상상인플러스저축은행은 지난해 여수신 영업이 위축되며 수익성 지표가 다소 약화했다. 상상인 계열사에 편입된 초창기 적극적인 성장 정책을 펼친 것과는 달라진 양상이다.충당금을 대거 적립한 영향이다. 코로나19 변수와 충당금 적립 기준 강화 등 이유로 그 규모가 상당히 늘었다. 리스크 관리에 경고등이 켜지자 이를 피하기 위한 수단으로 몸집을 줄이는 방안을 택한 것으로 풀이된다.

◇사명 변경 후 가장 저조한 실적, ROA 0%대

상상인플러스저축은행은 지난해 67억원의 영업이익을 올렸다. 1년 전 639억원과 비교하면 10분의 1 수준에 불과하다. 같은 기간 순이익도 463억원에서 31억원으로 급감했다. 현재 사명으로 변경한 2018년 이래로 가장 저조한 성적을 거둔 것이다.

우선 영업수익이 감소했다. 1년 새 영업수익은 19.7% 줄어 지난해 1051억원을 기록했다. 전체 수익의 87.5%를 차지하는 이자수익이 뚝 떨어진 영향이 컸다. 같은 기간 이자수익은 1256억원에서 920억원으로 떨어졌다.

부 수익원인 유가증권·대출채권 평가 및 처분이익도 크지 않았다. 지난해 각각 3억원, 29억원 수준에 불과했다. 1년 전보다는 늘었으나 이자수익 감소분을 채우기엔 역부족이었다. 수수료수익 역시 1년 전보다 2억원 가량 늘어난 29억원을 기록했다.

그나마 기타영업수익이 빛을 발했다. 2019년에는 없던 파생상품평가수익 70억원이 발생한 것이다. 이는 같은 상상인 계열인 상상인저축은행과 유사한 행보다. 두 저축은행은 지난해 IB 부문에 힘을 실으며 성과를 냈다.

상상인플러스저축은행은 파생상품을 포함해 다수의 전환사채를 매매 목적으로 보유하고 있다. 전환권이나 조기 상환권을 행사할 수 있는 권리는 파생상품자산으로 인식하고 본계약과 분리해 해당 가치를 평가한다. 물론 35억원 가량 평가손실도 발생해 관련 수익의 절반을 까먹었지만 이자수익 급감을 일부 만회하는 효과를 냈다.

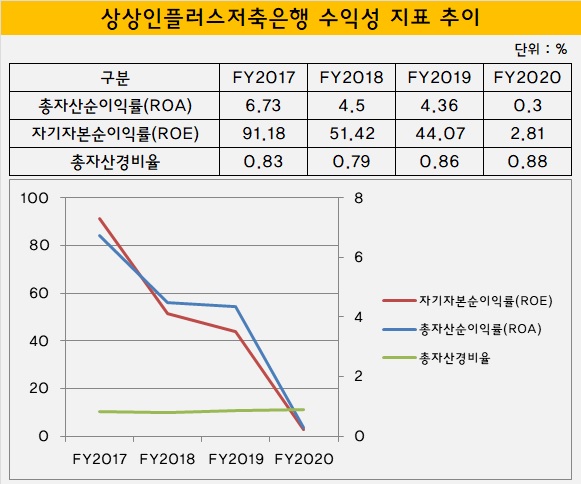

이같은 노력에도 상상인플러스저축은행의 수익성 지표는 저조했다. 우선 지난해 총자산순이익률(ROA)은 0.3%에 그쳤다. 2018년 4.5%, 이듬해 4.36%를 기록한 데 이어 내림세를 이어갔다. 자기자본순이익률(ROE)은 2018년 51.42%에서 2019년 44.07%로 떨어진 데 이어 지난해 한 자릿수인 2.81%를 기록했다.

영업의 효율성 측면도 아쉬웠다. 총자산경비율(CIR)은 상상인그룹에 인수된 이후 계속해서 상승했다. CIR은 총자산에서 총경비가 차지하는 비율로 운용자산 대비 판매관리비가 어느 정도인지 보여주는 지표다. 2018년 0.79%였던 상상인플러스저축은행의 CIR은 이듬해 0.86%, 작년에는 0.88%로 오름세를 보였다.

◇예수부채·대출채권 나란히 감소, 건전성 관리 아쉽다

지난해 저조한 실적의 근본적인 원인은 영업 축소에서 기인했다. 여수신 규모 모두 줄었다. 작년 말 기준 대출채권은 7682억원으로 1년 전 8321억원과 비교해 7.7% 감소했다.

여신 위축이 지난해에만 나타난 현상은 아니다. 2018년에는 1년 만에 대출채권을 1555억원이나 늘리며 공격적인 성장 정책을 펼치나 했으나 이내 줄곧 위축되는 양상을 보였다.

건전성 지표가 약화한 것과 관련이 깊다는 분석이다. 2017년 말 1.93%였던 상상인플러스저축은행의 고정이하여신(NPL)비율은 1년 만에 5.41%로 상승했다. 이듬해에는 9.15%로 오르더니 작년 말에는 14.28%까지 치솟았다.

충당금도 많이 쌓아야 했다. 2018년 480억원이었던 대손충당금은 이듬해 547억원, 지난해 940억원으로 불어났다. 물론 저축은행 업계는 작년까지 충당금 적립 기준을 강화해야 했고 코로나19에 대비해 추가로 충당금을 쌓은 측면도 있다.

충당금 확대는 수익 약화를 불렀다. 지난해 상상인플러스저축은행의 대손상각비는 512억원에 달했다. 1년 전 248억원의 2배가 넘는 규모다. 수신의 경우 코로나19 영향을 받아 줄어든 것으로 보인다. 작년 말 기준 예수부채는 8340억원으로 1년 전 9661억원 대비 13.7% 감소했다.

저원가성 수신인 요구불예금은 늘었지만 저축성예금은 쪼그라들었다. 시장에 유동성이 풀리며 투자 수요가 커지자 저축은행에는 단기로 자금을 맡기는 고객이 많았다는 의미다. 수익성이 떨어져 수신금리를 높여 고객을 확보하는 데도 한계를 맞은 것으로 관측된다.

상상인플러스저축은행 관계자는 "코로나19와 정부의 부동산정책 강화 등 대외적인 요인 또한 여수신 영업 위축에 영향을 미쳤다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 비브스튜디오스, AI 포토부스 '스냅파이' 기술력 선봬

- [렉라자 주역 ‘오스코텍’의 지금]자회사 제노스코가 갖는 의미, 상장은 득일까 실일까

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [Company Watch] 인력재편 끝낸 케이엠더블유, 6G 대비 '선택과 집중'

- [LG그룹 인사 풍향계]위기의 LG화학, 신학철 부회장 역할 남았다

- [LG그룹 인사 풍향계]LG엔솔, 임원 승진 역대 최소…김동명 대표, '유임 성공'

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- 카카오엔터, 투자 손실·법인세에 3분기 실적 '압박'

- 자사주 '줍줍' 나선 김승철 네오위즈 대표, 주가 저점일까

- [2024 이사회 평가]현대위아, 평가개선 프로세스 못미치는 경영성과 지표