[Rating Watch]'하이일드급' 추락 홈플러스, 추가 강등 가능성은한기평, BBB+로 한 노치 강등…EBITDA/총매출액·차입금의존도 하향 트리거 '근접'

남준우 기자공개 2022-09-07 07:59:37

이 기사는 2022년 08월 31일 11시23분 thebell에 표출된 기사입니다

수익 창출력과 재무안정성이 꾸준히 하락하던 홈플러스의 회사채 신용등급이 결국 하이일드(High Yield)급인 'BBB+'로 강등됐다. 단기 신용등급 역시 'A2-'에서 'A3+'로 한 노치 떨어졌다.하이일드급으로 전락했음에도 추가 강등을 걱정해야 한다. 'EBITDA/총매출액'과 차입금의존도' 등이 한국기업평가가 제시한 하향 트리거 근처에 머무르며 개선될 기미가 보이지 않고 있기 때문이다.

◇'EBITDA/총매출액', '차입금의존도' 등급강등에도 하향 트리거 근접

그동안 자산 매각 등을 통해 재무안정성 개선을 꾀해왔지만 부족했다는 평가다. 시화·울산 ·구미점에 대한 S&LB(자산 매입 후 임대 프로그램)을 진행하고, 안산·대전 둔산·대구·대전 탄 방점·부산 가야·동대전점을 매각했다.

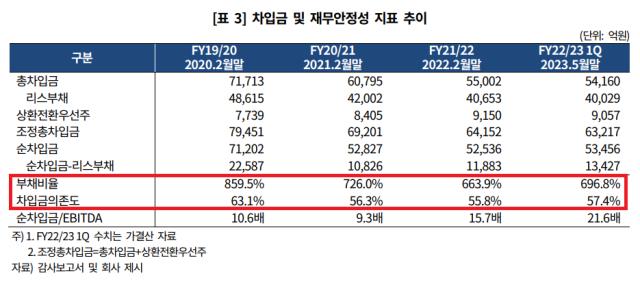

하지만 매각대금의 상당부분을 MBK 인수금융 상환에 활용해 유동성을 충분히 확보하지 못했다. 2020년 2월말 기준으로 7조1000억원에 이르던 순차입금이 지난 5월말 기준으로 5조3000억원으로 감소했다. 그러나 5월말 기준 부채비율과 차입금의존도가 각각 696.8%와 57.4%에 이르는 등 미흡한 재무안정성을 보이고 있다.

수익 창출력 역시 저하되고 있다. FY21/22(2021.03~2022.02) 할인점과 SSM 매출액이 각각 전년 대비 8.9%와 11.6% 감소한 4조4000억원과 1조1000억원에 그쳤다. 영업이익은 전년 같은 기간(933억원)과 비교했을 때 적자 전환해 1335억원 손실을 봤다. FY22/23 1분기(2022.03~2022.05)에도 565억원 손실을 기록했다.

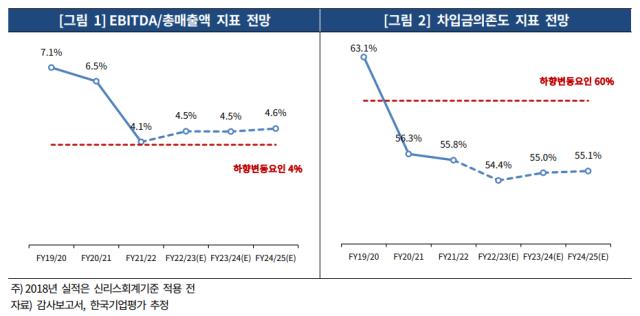

추가 강등 가능성도 고려해야 한다. 한국기업평가는 홈플러스 신용등급 하향 트리거로 'EBITDA/총매출액 4% 미만'과 '차입금의존도 60% 초과' 등을 제시했다. EBITDA/총매출액은 FY21/22 4.1%를 기록한 이후 꾸준히 4%대에 머무를 것으로 전망했다. 차입금의존도도 55%대에서 크게 개선될 여지는 없을 것이라는 판단이다.

◇P-CBO, STB, CP 조달 금리 100bp 이상 상승 전망

앞으로의 회사채 조달을 걱정해야 한다. 조달 비용이 큰 폭으로 증가할 것으로 보인다. 홈플러스는 지난 2020년 10월 신용보증기금에 3년물 P-CBO(채권담보부증권) 700억원을 신청하면서 약 11년 만에 회사채 시장에 복귀했다.

신용보증기금은 코로나19 피해대응 P-CBO를 통해 신용등급 BB- 이상 대기업에 한해 최대 1000억원을 지원한다. 회사채 발행을 위해 A- 등급도 이때 부여 받았다. 삼성물산과 영국 유통업체 테스코의 합작회사였던 삼성테스코 시절인 2009년 3년물을 발행해 2000억원을 조달한 이후 처음이다.

2021년에도 신보2021제5차유동화전문(유) 공모사채를 통해 3년물로 350억원을 조달했다. 2021년도 감사보고서에 따르면 해당 P-CBO의 연이자율은 1.978%로 알려졌다.

통상적으로 P-CBO는 발행사의 개별민평 금리나 해당 등급의 민평금리 수준으로 조달 금리를 확정한다. KIS자산평가에 따르면 최근 BBB+ 등급의 3년물 민평 금리는 5.6~6% 내외 수준이다.

자주 사용하던 CP와 단기사채 조달을 위한 금리 부담도 커질 전망이다. 5월말 기준 전체 단기차입금 859억원 가운데 CP는 500억원, 전자단기사채는 350억원을 차지했다. 'A2-'일 때 3% 미만이었던 연이자율이 A3+'로 하향 조정되면 4~5%대로 높아진다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

남준우 기자의 다른 기사 보기

-

- [PE 포트폴리오 엿보기]'형님 잘 둔' 대한항공씨앤디서비스, 한앤코도 웃는다

- [회생절차 밟는 홈플러스]'지급 보증' 테스코, 임대료 미지급 점포 구세주될까

- [thebell League Table]'난공불락' 삼일PwC, 이번에도 산뜻한 선두 출발

- [PE 포트폴리오 엿보기]'FI·SI 다수 접촉' 티오더, 신규 투자 유치 추진

- 홈플러스에 대한 LP들의 자성

- 웰투시, '화장품 전문 기업' 엔코스 투자 추진

- [회생절차 밟는 홈플러스]'세일앤리스백 점포 부지' HUG 매각, 실현 가능성은

- [회생절차 밟는 홈플러스]점포 담은 'LP·자산운용사', HUG 매각 카드 '만지작'

- [LP Radar]'적대적 M&A 안된다' 국민연금, 정관 추가 내용은

- [MBK 사재출연 임팩트]사태 지켜보는 GP·LP, 마냥 반기지 못하는 이유는