SK㈜, 장기CP 발행 일주일만에 공모채 2900억 추진 이달 말 투자자 수요예측…회사채 시장 투심 악화에도 발행 자신감

강철 기자공개 2022-11-18 07:25:31

이 기사는 2022년 11월 15일 16시04분 thebell에 표출된 기사입니다

SK㈜가 얼어붙은 회사채 시장 상황에도 불구하고 공모채 발행에 나선다. 최대 2900억원을 조달해 금리 급등으로 인한 유동성 경색 리스크에 미리 대비할 방침이다.15일 증권업계에 따르면 SK㈜는 현재 유동성 확보를 위한 공모채 발행을 검토하고 있다. 최근 KB증권을 대표 주관사로 선정해 발행 전략 수립을 본격 시작했다. 조만간 투자자 모집을 위한 사전 마케팅에 돌입할 예정이다.

모집액은 최대 2900억원으로 잠정 결정했다. 만기는 지난 9월처럼 2·3·5년물로 나누는 것이 유력하다. 이달 말로 예정한 기관 투자자 수요예측에서 모집액을 초과하는 주문이 들어와도 증액은 추진하지 않기로 했다.

이번 2·3·5년물은 SK㈜가 올해 들어 네 번째로 발행하는 공모채다. 지난 2월 3900억원, 6월 3500억원, 9월 3700억원을 각각 공모로 조달했다. 금리 급등으로 회사채 수급이 극도로 불안정한 모습을 보이는 와중에도 꾸준하게 완판에 성공하는 등 국내 굴지의 이슈어로서의 공고한 입지를 과시하고 있다.

지난 11월 10일에는 3·5년물 장기 기업어음(CP)을 발행해 2000억원을 마련하기도 했다. 장기 CP를 활용한 자금 조달을 마친 지 불과 일주일만에 다시 공모채 발행에 나선다고 볼 수 있다.

SK㈜ 관계자는 "당사가 장기 CP 발행을 추진하자 일각에서 회사채를 통한 자금 조달이 불가능해진 것이 아니냐는 의혹을 제기했다"며 "장기 CP는 재무실의 자금 운용 전략에 맞춰 탄력적으로 선택한 수단이었다"고 말했다.

이어 "이번 공모채 발행 역시 당초 계획한 운용 계획에 맞춰 진행하는 것"이라며 "지금같은 위기에서 다양한 조달 수단을 활용해 유동성을 보강할 수 있다는 사실 자체는 높게 평가받아야 한다"고 강조했다.

장기 CP에 이어 공모채로 마련하는 최대 2900억원은 대부분 회사채와 기업어음 상환에 투입할 것으로 예상된다. 회사채의 경우 오는 12월 7일 600억원을 필두로 내년 1분기까지 약 4000억원 만기에 대비해야 한다.

금리가 계속해서 오르고 있는 만큼 미리 유동성을 확보해둔다는 의중도 있는 것으로 보인다. 시장은 한국은행이 오는 24일로 예정된 금융통화위원회에서 현재 3.0%인 기준금리를 3.5%까지 올릴 것이라는 관측을 내놓고 있다.

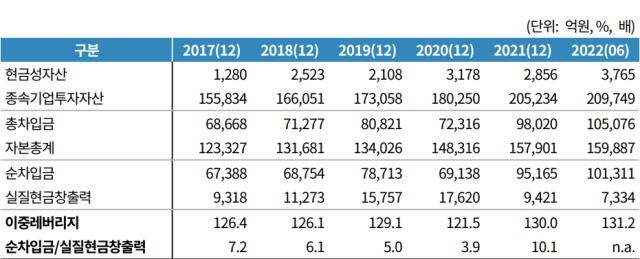

국내 3대 신용평가사는 지난 9월 본 평가에서 SK㈜ 회사채의 신용등급과 전망을 'AA+, 안정적'으로 제시했다. SK그룹 지주회사로서의 위상, 안정적인 배당·상표권 수익, 우수한 재무 융통성 등을 감안해 국내 최고 수준인 AA+ 등급을 매겼다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >