[기업집단 톺아보기]현대홈쇼핑, M&A 때도 지킨 무차입 기조④2010년 IPO 뒤 순현금 상태 지속, 본업 현금창출력 저하 극복은 과제

김형락 기자공개 2023-11-24 10:13:39

[편집자주]

사업부는 기업을, 기업은 기업집단을 이룬다. 기업집단의 규모가 커질수록 영위하는 사업의 영역도 넓어진다. 기업집단 내 계열사들의 관계와 재무적 연관성도 보다 복잡해진다. THE CFO는 기업집단의 지주사를 비롯해 주요 계열사들을 재무적으로 분석하고, 각 기업집단의 재무 키맨들을 조명한다.

이 기사는 2023년 11월 20일 15시46분 THE CFO에 표출된 기사입니다

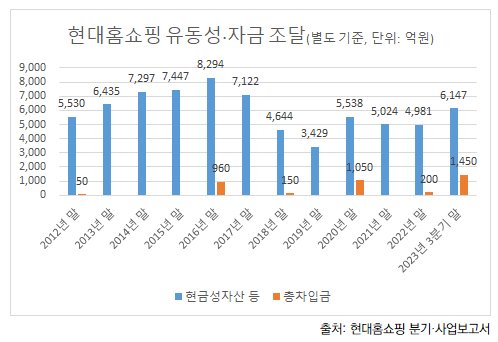

현대홈쇼핑은 현대백화점그룹에서 보수적 재무 정책을 고수하는 계열사 중 한 곳이다. 2010년 기업공개(IPO) 이후 순차입금이 부(-)인 상태를 지속했다. 한섬·현대L&C 인수·합병(M&A), 현대렌탈케어 설립 등 사업 다각화 투자를 집행하고도 재무안정성이 흔들리지 않았다. 현금창출력 기반이었던 홈쇼핑업이 정체한 시기 투자 포트폴리오를 조정하며 대비책을 찾아가고 있다.현대홈쇼핑은 실질적인 무차입 상태를 유지하고 있다. 지난 3분기 말 연결 기준 순차입금은 -2625억원이다. 총차입금(3787억원)을 웃도는 현금성자산(6443억원, 기타금융자산 포함)을 보유하고 있다. 별도 기준으로도 순차입금이 -4697억원이다. 보유 자금 한도 안에서만 투자를 집행하며 유동성을 일정 수준 아래로 떨어뜨리지 않고 있다.

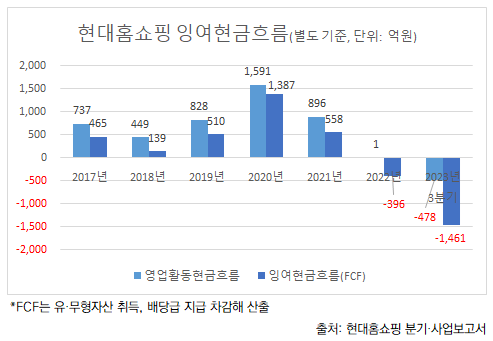

현대홈쇼핑은 2021년까지 그룹에서 현대백화점 못지않은 현금창출원(캐시카우) 역할을 했다. 국내 홈쇼핑 시장에서 상위권 시장점유율(지난해 매출액 기준 18.5%)을 유지하며 별도 기준으로 잉여현금흐름(FCF)을 창출해 현금성자산이 쌓였다. 2021년 별도 기준 영업활동현금흐름은 896억원, FCF는 558억원이었다. 홈쇼핑업에서 나온 현금창출력은 2010년 IPO 이후 순현금 상태를 지속할 수 있는 원동력이었다.

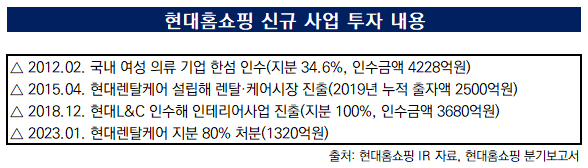

현대홈쇼핑은 현금을 놀리지만은 않았다. 2012년 여성 의류 업체 한섬을 인수하며 사업다각화 투자 포문을 열었다. 그해 한섬 지분 34.6%를 4228억원에 취득하며 패션사업에 진출했다. 홈쇼핑 유통망을 활용한 시너지를 노렸다.

한섬 인수자금은 내부 자금으로 해결했다. 2012년 1월 인수자금을 마련할 목적으로 기업어음(CP)과 금융기관 차입 한도 3000억원을 새로 설정했지만, 그해 말 사용액은 50억원이었다. 2011년 말 현대홈쇼핑이 별도 기준으로 보유한 현금성자산(8400억원)으로 인수대금을 치렀다.

2015년에는 렌탈·케어사업 확장에 돈을 풀었다. 그해 4월 현대렌탈케어를 100% 자회사로 설립(600억원 출자)해 6월부터 정수기 부문을 중심으로 렌탈사업을 시작했다. 현대홈쇼핑은 2019년까지 현대렌탈케어에 추가로 1900억원을 출자해 지난해 말 매출 1202억원, 당기순이익 41억원 규모 렌탈업체로 키워냈다.

현대홈쇼핑은 M&A로 인테리어사업까지 뛰어들었다. 2018년 12월 건축자재 제조업체 한화L&C(현 현대L&C) 지분 100%를 3680억원에 인수했다. 사업 다각화뿐만 아니라 현금 운용 효율성을 제고하기 위한 M&A였다. 현대홈쇼핑은 2014년부터 2017년까지 별도 기준으로 7000억~8000억원대 순현금 상태를 유지하고 있었다.

현대홈쇼핑 재무안정성을 뒷받침하던 본업 현금창출력은 지난해부터 떨어지기 시작했다. 외형 성장이 정체하고, 비용 부담이 상승하면서 홈쇼핑업 수익성이 나빠졌다. 지난해 1억원이었던 별도 기준 영업활동현금흐름은 올 3분기 -478억원으로 적자 전환했다. 올 3분기 별도 기준 FCF는 -1461억원으로 지난해(-396억원)보다 적자 폭이 커졌다.

현대홈쇼핑은 사업 포트폴리오를 조정해 성장 사업에 투자할 재원을 마련했다. 지난 1월 현대렌탈케어 지분 80%를 매각(1320억원)하고, 올해 별도 기준으로 차입 규모를 1250억원 늘려 올 3분기 말 현금성자산(6147억원)이 전년 말(4981억원)보다 증가했다.

현대홈쇼핑은 홈쇼핑업 정체를 극복할 중장기 성장 전략을 가동 중이다. 브랜드 커머스 기업으로 사업 전환을 추진한다. 유망 브랜드를 확보하기 위한 M&A, 쇼핑 라이브 채널 육성 등으로 고객을 확대할 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 청약증거금 2조 몰린 쎄크, 공모청약 흥행 '28일 상장'

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

김형락 기자의 다른 기사 보기

-

- [Board Change]현대백화점그룹, 사추위·보상위서 사내이사 제외

- [그레이존 이사회 점검]세방전지, 기타비상무이사 출석률 높일까

- [주총 안건 리뷰]우양, 오너가 이사 선임 부결 이유는

- [주총 안건 리뷰]크리스에프앤씨, 세무 전문가 셋으로 늘리지 못해

- [밸류업 성과 평가]주주 행동 나선 기업들 '중위권' 포진

- [이슈 & 보드]한화에어로, 이사진이 요구한 공모 유증 규모 축소

- [주총 안건 리뷰]케이프, 2대주주가 정관 개정 요구하는 이유

- [주총 안건 리뷰]율촌화학, 감사위원회 공석 채울 방안은

- [주총 안건 리뷰]태광산업, 사추위 추천 후보 1명 부결된 이유는

- [2025 대한민국 사외이사 인식 조사]많은 보상 바라지 않아…소득은 본업에서 창출