[기술특례 코스닥 재점검]사업모델 특례 1호' 플리토, 5년째 실적 '주춤'①비용 과소계상 탓 실제 실적과 격차…관리종목 지정 여부 '촉각'

성상우 기자공개 2023-12-26 08:11:28

[편집자주]

기술특례 상장제도는 기술력과 성장성을 갖춘 기업의 자본시장 진출을 도왔다. 인공지능(AI)과 반도체, 바이오 등 많은 이익 미실현 기업들의 자금조달 동아줄이 됐다. 하지만 최근 반도체 기업 파두의 어닝 쇼크로 인해 기술특례 상장사의 이익 부풀리기 논란이 다시 도마위에 올랐다. 더벨이 기술특례 상장사가 제출한 투자설명서상 실적 전망과 현재를 비교, 점검해본다.

이 기사는 2023년 12월 22일 06:27 thebell 에 표출된 기사입니다.

플리토는 기술성 특례 상장 제도 중 사업모델 특례로 코스닥에 데뷔한 1호 기업이다. 제도 시행 첫 주자인 만큼 시장 관심이 높았다. 캐리소프트, 엔비티 등 사업모델 특례로 뒤따라간 업체들에겐 새로운 형태로 상장하는 첫 케이스를 선보이는 역할도 했다.사업 모델은 당시엔 혁신적인 것으로 평가됐다. 빅데이터와 집단지성을 활용해 플랫폼 서비스를 제공하고 그 과정에서 데이터 판매를 통해 수익을 올린다는 사업은 기존에 없었던 모델이었다.

다만 아이디어를 실제 이익으로 실현시키는 과정은 녹록지 않았다. 상장 당시 제시한 사업 모델을 고수하고는 있지만 5년째 적자다. 당초 제시했던 실적 전망치도 대부분 달성하지 못했다. 적자 규모가 더 커질 경우 관리종목 지정 우려도 제기된다.

◇언어 빅데이터 기반 사업…기관 청약 경쟁률 '최고 기록'

플리토는 이정수 대표를 중심으로 한 공동 창업자 3명이 2012년 설립했다. 빅데이터화된 언어 데이터 속에서 비즈니스를 찾았다. 번역이 필요한 수요자와 번역 능력 보유자를 이어주는 역할을 표방했다. 언어 데이터 솔루션을 기반으로 저작권 이슈 없는 고품질의 언어 데이터를 구축하고 이를 판매하는 데서도 매출을 발생시켰다.

한국투자증권을 주관사로 선정하고 창업 7년만인 2019년에 상장에 나섰다. 기술성 특례상장 제도 중 하나로 당시 막 도입된 사업모델 특례를 상장 채널로 선택했다. 바이오 및 제조 기업들과 달리 기술력 평가가 어려운 업종의 상장을 활성화시켜주기 위해 생긴 제도였다. 기존보다 많이 완화된 외형 요건이 적용됐다. 자기자본이 10억원 이상이거나 기준시가총액이 90억원 이상이면 자격이 됐다. 경영성과 및 이익규모 요건 등에도 제한이 없었다.

사업모델 특례 1호인 만큼 공모 과정에서부터 관심이 쏠렸다. 2019년 7월 초 진행된 기관투자자 대상 수요예측에서 기록한 1133대 1의 경쟁률은 해당연도 최고 기록이었다. 자연스럽게 공모가도 희망밴드 상단을 초과한 2만6000원에서 결정됐다. 공모가 기준 시가총액은 1344억원이다.

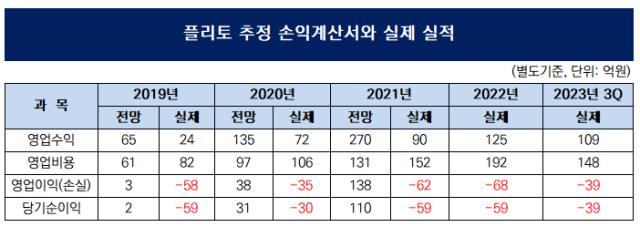

한국투자증권은 투자설명서에 장밋빛 전망을 기재했다. 상장 첫해(2019년)부터 흑자 전환한 뒤 2020년엔 135억원의 매출과 30억원대의 영업이익 및 순이익을 낼 것으로 봤다. 상장 3년차인 2021년엔 매출이 270억원까지 늘어나고 영업이익과 순이익은 100억원대를 넘어설 것으로 예상했다.

◇상장 첫해부터 전망치 미달…'자기자본 50% 적자' 해당 여부 '촉각'

주관사 전망치는 상장 첫해부터 실제 수치와 격차가 크게 벌어졌다. 상장 첫해 매출은 전망치(65억원)의 절반도 달성하지 못했고 흑자 전환에도 실패했다. 해를 거듭할수록 괴리는 더 커졌다. 2021년의 연매출은 전망치의 3분의 1 수준에 그쳤다. 이시기 110억원의 순이익을 낼 것이란 전망치를 제시했지만 실제론 59억원의 순손실을 냈다. 공모 당시 산출된 시가총액(1344억원)은 2021년의 순이익 전망치(110억원)가 반영된 수치다.

공모 당시 제시한 추정 손익계산서를 보면 비용 구조 예측 단계부터 빗나갔다는 점을 알 수 있다. 2020년과 2021년 각각 97억원, 131억원의 영업비용이 발생할 것으로 봤지만 이 시기 실제론 각각 106억원, 152억원의 영업비용이 들었다. 영업비용의 과반을 차지하는 지급수수료 규모를 제대로 예상하지 못한 탓이다. 각 연도의 매출이 매년 전망치보다 작았다는 점을 감암하면 투자설명서에 매출은 과대 계상하고 비용은 과소 계상한 셈이다.

각 사업부문의 매출 성장성 예측도 제대로 이뤄지지 않았다. 핵심 사업부문인 ‘데이터 판매’ 부문 매출이 2020년과 2021년 각각 90억원과 200억원을 넘길 것으로 전망했지만 실제론 그 절반 이하였다. 막상 뚜껑을 열어보니 상장 전 주력 부문으로 기대를 걸었던 사업의 성장성이 그리 폭발적이진 않았던 셈이다.

플리토는 상장 5년차인 올해도 가시밭길을 걷고 있다. 지난해까지 상장 후 4년 연속 연간 적자를 냈고 올해 역시 3분기까지 누적 39억원의 영업손실을 기록 중이다. 올해로 5년 연속 연간 영업손실·순손실이 유력해진 상황이다.

코스닥 상장사의 경우 5년 연속 영업적자를 내면 관리종목으로 지정되지만 기술특레 기업은 면제된다. 다만 또 다른 관리종목 지정 요건인 ‘자기자본 50% 이상 법인세비용 차감 전 계속사업손실’ 요건에는 지난해부터 해당됐다. 올해 역시 4분기의 법인세차감전 순손실이 4억원을 넘어설 경우 이 요건에 해당한다. 상장 6년차로 접어드는 길목에서 관리종목 지정을 걱정해야하는 상황이 됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [ETF 위클리]테슬라 질주에 ACE테슬라밸류체인액티브 수익률 '쑥'

- 첫삽 뜬 서울아레나, 카카오 오프라인 수익창구 기대

- [지배구조 분석/DB그룹]DB월드 지분 매입, 지주사 전환 '묘수'되나

- 삼성의 골든타임

- [SKT·KT·LGU+ 양자통신 전쟁]5년 뒤 열릴 양자컴퓨터 시대, ICT 근간이 흔들린다

- [갤럭시Z6 언팩 프리뷰]'가볍고 똑똑한' 폴더블폰 출격, S24 명맥 잇는다

- 신생 블랙보드, 첫 코벤펀드 론칭…비상장 CB도 '열심'

- PF 차입금 물린 CAC운용, 관계사에 지원 요청할까

- BNB운용, 핵심 인력 이탈·AUM 감소 '이중고'

- [부동산펀드 실태점검]IBK운용, 제주BW호텔 투자 7년…엑시트는 언제쯤

성상우 기자의 다른 기사 보기

-

- [Company Watch]EV 중심 사업개편 나선 에이텀, 국내공장 매각 검토

- 우진엔텍, 상장 7개월째 순항 '시총 6배'

- [i-point]신성이넥스, 유엔아이알과 '디지털 혁신' 협약

- [Company Watch]EV 매출 지연 에이텀, 흑자전환 '언제쯤'

- 카인사이언스, ‘조절 T세포 활성 펩타이드 CIDP 신약’ 임상 승인

- 엔젤로보틱스, 공모자금 활용 '지역거점 연구소' 설립

- [i-point]신성이엔지, 지붕형 태양광 발전 공동개발 ‘박차’

- HVM, '스페이스X' 대상 매출 170억 제시 '눈길'

- [Company Watch]이지트로닉스, 오너 2세 임원 첫 등장 '눈길'

- 하이젠알앤엠, 경영권 승계 우군 '다노코프·다노인터내셔널'