[thebell League Table]2016년 이후 최저치, 인수금융 시장 혹한기[M&A/인수금융]KB국민은행 2년 만에 선두 복귀, KB증권-NH증권 박빙

임효정 기자공개 2024-01-02 08:17:42

이 기사는 2023년 12월 29일 11:22 thebell 에 표출된 기사입니다.

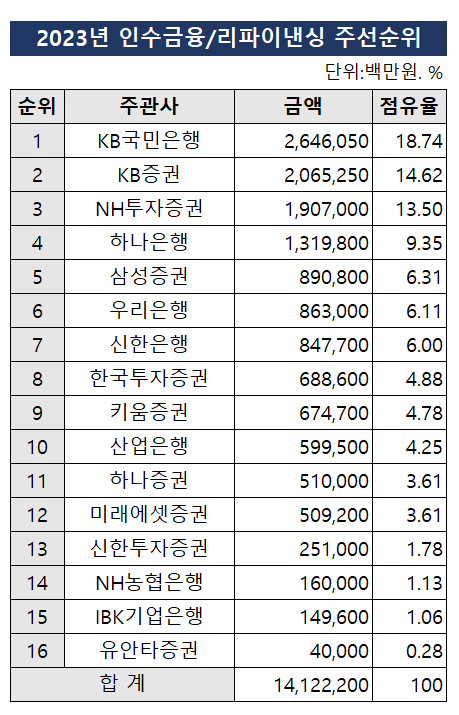

2023년 국내 M&A 인수금융 시장은 그야말로 혹한기였다. 2016년 이후 최저치다. 최근 4년간 20조원대를 유지했던 인수금융 주선 규모는 다시 10조원대로 주저앉았다. 하반기 들어 인수금융 건수가 늘었지만 상반기 저조한 실적을 만회하긴 역부족이었다.29일 더벨이 집계한 2023년 국내 M&A 리그테이블에 따르면 인수금융 주선 규모는 14조1222억원으로 집계됐으며, 89건의 프로젝트가 이뤄졌다. 139건의 프로젝트로 20조4203억원을 주선했던 지난해와 비교하면 건수와 규모 모두 줄어든 모습이다.

이는 2016년 8조원대였던 주선 규모가 이듬해 14조원을 돌파한 이래로 가장 낮은 실적이다. 2019년 20조원을 넘어선 이후 2021년 27조원으로 정점을 찍었지만 줄곧 주선액은 내리막이다.

시장 분위기가 급속도로 얼어붙은 건 지난해부터였다. 지난해의 경우 상반기에 17조원에 달하는 주선액을 쌓아둔 덕에 4년간 20조원대의 실적을 지켜내는 데 성공했다. 하지만 하반기 들어 인수금융 시장을 찾는 발길이 뚝 끊기면서 3조원대 주선실적을 추가하는 데 그쳤다.

이 여파는 올해에도 이어졌다. 상반기엔 5조원대 주선실적에 만족해야했다. 신규 딜이 축소된 데다 금리 인상으로 리파이낸싱 건수도 대폭 쪼그라들었다. 상반기에 진행된 리파이낸싱은 5건에 불과했다.

혹한기 속에 선두 자리를 차지한 하우스는 KB국민은행이다. KB국민은행은 2021년 이후 2년 만에 다시 왕좌에 올라섰다. 하반기 뒷심을 발휘하면서 총 13건 딜을 주선해 2조6461억원의 실적을 쌓았다.

1위를 달성하는 데 큰 공을 세운건 KCC가 인수한 모멘티브의 리파이낸싱 건이다. 1조907억원(RCF 제외) 규모로 이뤄진 리파이낸싱에서 6344억원을 KB국민은행이 책임졌다. KKR의 부산도시가스 인수 과정에서 일으킨 인수금융 신규 딜도 효자 역할을 했다. KB국민은행이 단독 주선사로 참여해 3900억원의 실적을 쌓았다. 쌍용씨앤이 리파이낸싱과 SK에코프라임 신규 딜로도 각각 3000억원대 주선액을 추가했다.

2위는 KB증권이 차지했다. 연간 총 5건의 딜을 주선했지만 굵직한 M&A건에 참여하며 실적을 단숨에 쌓았다. 2조653억원의 실적 가운데 대부분은 SK쉴더스 인수금융이 담당했다. 2조300억원 규모의 총 주선액 가운데 KB증권이 책임진 액수는 1조7300억원이다.

NH투자증권은 지난해와 동일하게 3위 자리를 지켰다. 7건의 딜에 참여해 1조9070억원의 실적을 거뒀다. 이어 삼성증권, 우리은행, 신한은행 순이었다.

더벨 인수금융 리그테이블은 대표주선사, 인출기준이며 한도대출(RCF)은 포함시키지 않는다. 단독 주선을 했더라도 RCF만 주선했을 경우에는 집계에서 제외했다. 해외 인수금융도 배제하며, 동일한 대주단으로 구성된 단순 만기연장도 리파이낸싱 실적에서 제외한다. 브릿지론은 실적에 포함시키지 않았으며 1년 미만의 인수금융도 집계에 반영하지 않았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]테크랩스, 마케팅 효과에 3분기 매출·영업익 성장

- 금양인터내셔날 와인 '1865', 11월 한 달 간 이벤트

- [글로벌 파이낸스 2024]"선진 금융기법 도입, 2030 톱 티어 외국계 은행 도약 목표"

- [동방메디컬 IPO In-depth]안정적 재무·실적에도 상장, '글로벌 메디컬 리더' 비전 묘수

- 글로벌 혁신기술 인증 덱스레보, 국내 허가 '청신호'

- [글로벌 파이낸스 2024]신한은행 뉴욕지점, 선제적 체질 개선…지속성장 기반 마련

- 사업부진·재무부담 이중고 SKC, '내실 경영' 본격화

- [레버리지&커버리지 분석]금호타이어, 부채비율 199% ’매출·수익성·재무’ 다 잡았다

- [SK이노베이션 밸류업 점검]'ROE 10%' 목표…조건은 E&S 시너지-배터리 부활

- [ESG 등급 분석]'SKC 편입효과' ISC, 통합등급 두 계단 상승

임효정 기자의 다른 기사 보기

-

- 페이퍼코리아, 스토킹호스 방식 매각 시동

- 앵커에쿼티, 매각 지연된 '닥터애그' 리파이낸싱 추진

- 서린컴퍼니 매각 예비입찰 흥행, 6~8곳 참여

- 어펄마캐피탈, '테라핀스튜디오' 최대주주 올랐다

- '동남아 김 시장 강자' 에스시디디, 첫 투자유치 나선다

- 포비스 마자르 새빛, 해외 오피스와 손잡고 '에너지·인프라' 드라이브

- [M&A인사이트]'여전히 뜨겁다' PE의 K-뷰티 러브콜, M&A는 '현재 진행형'

- 원익PE, '내츄럴스푸드'에 285억 투자 추진

- [M&A인사이트]M&A로 증명한 K-뷰티 성공 신화, PMI가 성공 '열쇠'

- 조인철 티메프 관리인 "인가전 M&A 속도, 회생의 유일한 수단"