[비상장사 재무분석]아모레퍼시픽 그룹 내에서 '제 몫' 하는 오설록모회사 지원 없이도 안정적 이익 창출…현금 누적·재무건전성 개선

이민호 기자공개 2024-10-31 08:17:31

[편집자주]

비상장사는 공개하는 재무정보가 제한적임에도 필요로 하는 곳은 있다. 고객사나 협력사, 금융기관 등 이해관계자들이 거래를 위한 참고지표로 삼는다. 숨은 원석을 찾아 투자하려는 기관투자가에겐 필수적이다. THE CFO가 주요 비상장사의 재무현황을 조명한다.

이 기사는 2024년 10월 25일 09:04 THE CFO에 표출된 기사입니다.

오설록은 아모레퍼시픽그룹의 제 몫 하는 계열사 중 하나다. 모회사인 아모레퍼시픽그룹의 출자나 대여 등 자금 지원 없이도 이익을 안정적으로 내고 있다. 이 때문에 무차입 기조를 유지한 채 현금을 조금씩 쌓으면서 재무건전성도 개선하고 있다.아모레퍼시픽그룹의 녹차 관련 식료품 판매 계열사 오설록은 애초 아모레퍼시픽의 오설록 사업부로 존재했다. 아모레퍼시픽그룹의 지주사 아모레퍼시픽그룹은 오설록 사업 확장을 위해 2019년 402억원을 출자해 오설록을 완전자회사로 설립했다. 오설록은 이 돈으로 아모레퍼시픽의 오설록 사업부를 양수했다.

오설록은 설립 이후 지난해말까지 무차입 기조를 유지하고 있다. 차입금은 없지만 차입금 성격의 리스부채가 113억원 존재한다. 이중 아모레퍼시픽으로부터의 리스부채가 105억원으로 대부분을 차지하고 있다. 2022년말의 경우에도 차입금은 없지만 리스부채가 111억원 존재했으며 이중 아모레퍼시픽으로부터의 리스부채가 107억원이었다. 리스부채에 대한 이자비용으로는 매년 4억원이 채 발생하지 않는다.

오설록이 차입금을 조달하지 않아도 되는 이유는 현금흐름이 안정권에 진입했기 때문이다. 현금흐름의 근간이 되는 상각전영업이익(EBITDA)이 설립 첫 해인 2019년부터 지난해까지 5년 연속 흑자를 달성했다. EBITDA는 2022년 117억원, 지난해 85억원이었다.

이 때문에 차입금 없이도 지난해말 현금성자산으로 150억원을 쌓을 수 있었다. 아모레퍼시픽그룹이 오설록으로부터 배당금을 끌어오지 않은 덕분이기도 하다. 오설록이 설립 이후 배당을 실시한 적은 한 번도 없다.

여기에 2021년부터는 당기순이익이 흑자를 유지하면서 재무건전성도 개선되고 있다. 2019년과 2020년 이어진 당기순손실로 부채비율이 한때 50%를 웃돌았지만 지난해말 39.8%까지 하락한 상태다. 이 때문에 아모레퍼시픽그룹이 오설록 설립 이후 추가로 출자한 사례는 없으며 대여금이나 지급보증을 제공한 사례도 없다.

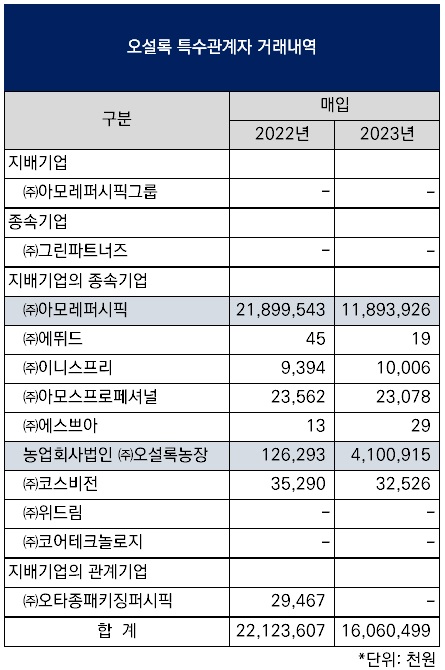

오설록의 아모레퍼시픽그룹 계열사를 포함한 특수관계자로부터의 매입에서 가장 큰 비중을 차지하고 있는 곳은 아모레퍼시픽이다. 지난해 오설록의 전체 특수관계자로부터의 매입액은 161억원이었으며 이중 119억원이 아모레퍼시픽으로부터 발생했다. 2022년의 경우 전체 특수관계자로부터의 매입액 221억원 중 219억원이 아모레퍼시픽 몫이었다.

농업회사법인 오설록농장으로부터의 매입도 주목할 만하다. 오설록의 오설록농장으로부터의 매입액은 지난해 41억원으로 증가했다. 오설록농장이 지난해 8월 56억원을 들여 아모레퍼시픽으로부터 진천공장 사업부문 일부를 양수한 영향으로 보인다.

오설록농장은 아모레퍼시픽그룹의 녹차 재배 계열사다. 오설록농장이 오설록과 사업 연관성이 높지만 오설록농장은 아모레퍼시픽그룹의 자회사(지분율 98.57%)로 있다. 애초 오설록농장이 2007년 아모레퍼시픽그룹으로부터 물적분할로 설립됐기 때문이다.

아모레퍼시픽그룹은 2022년 오설록농장에 200억원을 출자하기도 했다. 아모레퍼시픽그룹이 올해 상반기말 별도 기준으로 평가한 오설록농장 지분 98.57%에 대한 가치(장부금액 기준)는 622억원으로 오설록 지분 100%에 대한 가치(402억원)보다 높을 정도다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [네이버 최수연 3년 성과평가]콘텐츠 사업 애매모호, 숏폼 클립·치지직 살리기 시급

- [i-point]'영업외수익 강화' 광무, 3분기 순이익 1302억 달성

- [JB우리캐피탈은 지금]증권사 DNA 이식, 기업·투자금융 확대…'JB모간' 별칭

- [코리안리 밸류업 점검]꾸준히 커지는 해외사업, 국내 저성장 극복 기반

- [2024 이사회 평가]동원F&B, '사외이사 충원·위원회 신설' 급선무

- [2024 이사회 평가]SK오션플랜트, 평가 개선노력 강점...견제기능은 취약점

- [2024 이사회 평가]미원에스씨, 오너 일가 영향력 아래 놓인 이사회

- [2024 이사회 평가]TKG휴켐스, 구성·견제 취약점...경영성과만 평균 이상

- [2024 이사회 평가]넥센타이어, 높은 참여도에도…평가체계 '미흡'

- [2024 이사회 평가]해성디에스, 오너 일가 존재감 뚜렷…독립성 아쉬움

이민호 기자의 다른 기사 보기

-

- [레버리지&커버리지 분석]나스미디어에 주어진 배당 의무

- 사외이사 추천의 무게

- [2024 이사회 평가]코오롱인더 이사회의 아쉬운 견제기능

- [2024 이사회 평가]현대엘리베이터, 이사회 '견제기능' 모범

- [2024 이사회 평가]두산퓨얼셀, 이사회 '견제기능' 개선 화두로

- [지주사 자본재분배 성적표]SK디스커버리, '흔들림 없는' SK가스가 필요한 이유

- [지주사 자본재분배 성적표]SK디스커버리, 투자사업 중심에 펀드·조합 간접투자

- [지주사 자본재분배 성적표]SK바이오사이언스 상장 덕보는 SK디스커버리

- [지주사 자본재분배 성적표]SK디스커버리 믿을구석 '자회사 지분'

- [지주사 자본재분배 성적표]주주환원 늘리는 SK디스커버리, 재무 부담은