[IPO 모니터]'브이원텍 자회사' 시스콘로보틱스, 예심청구 철회밸류에이션 놓고 이견 가능성, 대표 주관사 한국증권

김슬기 기자공개 2024-07-16 14:04:57

이 기사는 2024년 07월 15일 14:47 thebell 에 표출된 기사입니다.

브이원텍 자회사인 시스콘로보틱스가 한국거래소 상장예비심사를 청구했다가 철회했다. 시스콘로보틱스는 공장 자동화 전문 기업으로 자율주행 로봇 전문기업이다. 로봇 기업공개(IPO)에 대한 관심이 커지는 가운데 철회를 결정해 배경에 관심이 모였다.해당 기업은 브이원텍이 사업 다각화를 위해 2021년 인수한 곳이며 한국산업은행, SBI인베스트먼트 등으로부터 투자 유치를 받기도 했다. 투자 유치 이후 외형 성장세는 가팔랐다. 주관사 측은 "향후 적절한 시기에 다시 예심청구를 진행하겠다"는 계획이다.

◇ 3월말 예심청구 진행, 3개월만에 철회

15일 금융투자업계에 따르면 시스콘로보틱스는 이달 초 한국거래소 예비심사 철회를 결정했다. 해당 기업은 올해 3월말 예심청구를 했지만 3개월여만에 철회 결정을 내렸다. 대표 주관사는 한국투자증권이다.

통상 심사철회는 한국거래소 상장심의위원회로부터 미승인 결정을 통보받을 가능성이 높은 기업들이 선택한다. 회사가 영업, 재무현황, 경영환경 등 거래소의 기준을 통과하지 못했을 때 거래소가 직접 미승인 결정을 내리는 대신 기업이 심사를 철회하는 것이다.

2013년 설립된 시스콘로보틱스는 라이다(LiDAR·Light Detection and Ranging)를 이용한 슬램(SLAM·Simultaneous Localization and Mapping) 기술을 기반으로 자율주행로봇(AMR)을 개발하고 제작한다. 국내 최초로 자율주행 로봇을 선보였고 현대모비스, LS일렉트릭, 현대위아 등으로 판로를 확대하고 있다.

시스콘로보틱스의 지난해 별도 기준 매출액은 286억원, 영업손실 48억원, 순손실 115억원을 기록했다. 매출 성장세는 가팔랐다. 2021년 매출은 90억원, 2022년 150억원이었다. 시장에서는 적자 기업이긴 하지만 향후 자율주행 물류로봇 시장 성장을 고려하면 성장성이 높다고 보고 있다.

한국투자증권 관계자는 "회사 자체로는 이슈가 없다"며 "앞으로 실적이 더 개선될텐데 이를 반영한 후 향후 진행할 IPO가 더 잘 될 수 있을 것"이라고 설명했다. 추후 적절한 시기를 봐서 다시 IPO에 도전하겠다는 설명이었다.

◇ 상장 후 밸류에이션 눈높이 달랐나…프리IPO 1000억대

시스콘로보틱스의 심사 철회는 의외라는 분위기다. 최근 로봇업체에 대한 관심이 높기 때문이다. 올해 상장한 케이엔알시스템, 엔젤로보틱스 모두 공모가 밴드를 초과하는 수준에서 공모가액이 결정된 바 있다. 의료용 재활로봇 기업인 피앤에스미캐닉스는 현재 기관 수요예측을 진행하고 있다.

금융투자업계 관계자는 "올해 상장한 로봇 기업들의 경우 시장의 인기를 끌었고 현재도 주가가 나쁘지 않다"면서도 "최근 IPO 시장의 분위기 등을 고려하면 밸류에이션을 보수적으로 가져가는게 안전하지만 시스콘로보틱스의 경우 거래소와 눈높이가 맞지 않아서 철회를 했을 가능성이 있다"고 설명했다.

시스콘로보틱스는 2021년 코스닥 상장사인 브이원텍에 경영권이 인수됐고 이후 기업가치를 높이기 위해 한성웰텍과도 합병을 진행한만큼 상장 후 밸류에이션이 중요할 수 밖에 없다. 합병 후 FI 투자도 적극적으로 진행했다. FI가 투자한 에퀴티 밸류 이상으로 공모가 진행되어야 하는 것이다.

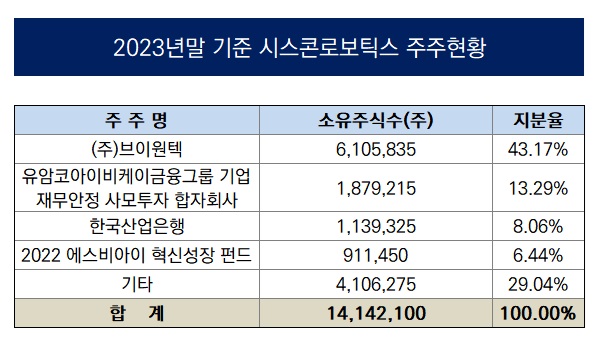

브이원텍은 2021년 4월 총 200억원을 들여 시스콘로보틱스의 구주 및 신주 인수를 통해 지분 60.55%를 취득했다. 이후 불균등 증자를 진행해 그해 말 지분율은 53.61%였다. 2023년말 기준으로는 43.17%의 지분을 가지고 있다. 최초 취득 당시 시스콘로보틱스의 주식 100% 가치는 373억원 가량이었다.

2022년에는 무인운반차, 무인운반기계 제조사인 한성웰텍을 흡수합병하면서 몸집을 키웠다. 브이원텍은 2022년 유암코(연합자산관리)와 함께 한성웰텍의 구주 82%를 인수했고 그 뒤 시스콘로보틱스와 합병시켰다. 이 때문에 현재 '유암코아이비케이금융그룹 기업재무안정 사모투자합자회사'가 2대 주주(13.29%)로 있다.

이후 2023년초 한국산업은행(100억원)과 SBI인베스트먼트(2022 SBI 혁신성장 펀드 및 SBI-KIS 2021 비아이씨(Best-In-Class) 2호 투자조합)를 대상으로 약 200억원 규모의 전환상환우선주(RCPS)를 발행했고 같은 해 3월에도 RCPS를 발행했다. 에퀴티 밸류를 1000억원 가량으로 책정한 것으로 파악된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

김슬기 기자의 다른 기사 보기

-

- [Board change]주성엔지, '지주사' 출범에 더 화려해진 라인업

- [베테랑 사외이사 열전]신미남 이사, CEO에서 에너지기업 사외이사로 '각광'

- [이슈 & 보드]'주주사로 북적' 케이뱅크 이사회, IPO 포기 후 변화는

- [베테랑 사외이사 열전]하영구 블랙스톤 회장, '톱티어' 기업 종횡무진

- [Board change]씨케이솔루션에 'NH증권 부장' 들어간 이유는

- [베테랑 사외이사 열전]'국제금융통' 오종남 이사, 제조·금융 넘나드는 마당발

- [피플 & 보드]한만희 해외건설협회장, 상장사 사외이사 줄사임

- [Board Change]LS EV코리아, 케이스톤 주주 합류에 이사회 재편

- [보수위 톺아보기]카카오, 전환점 맞은 대표이사 성과급 제도

- [2024 이사회 평가]카카오 '이익 역성장·지지부진한 주가'에 이중고