[퍼포먼스&스톡]롯데하이마트, 주가에 나타난 '체질 개선' 기대감영업손실 '180억→133억', 고마진 상품·인력 배치로 돌파구 마련

홍다원 기자공개 2024-07-30 07:46:50

이 기사는 2024년 07월 26일 14:07 thebell 에 표출된 기사입니다.

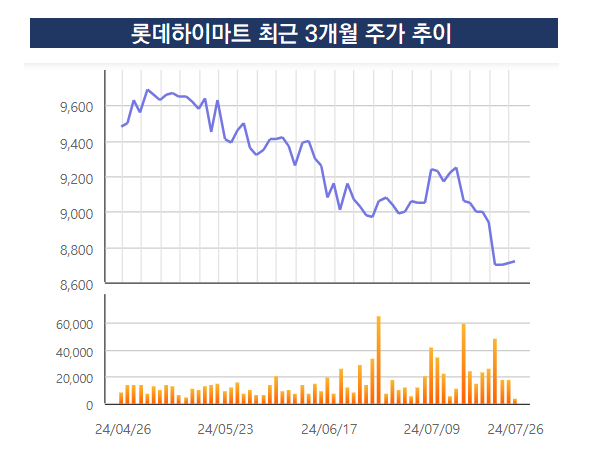

롯데하이마트가 상반기 적자 폭을 줄이면서 주가에도 기대감이 반영되고 있다. 지난해부터 이어진 점포 폐업 등 고강도 비용 통제 작업으로 매출이 꺾였지만 하반기부터는 본격적인 실적 개선이 나타날 것이라는 전망에서다. 증권가에서도 효율화를 마치고 신규 출점과 PB 브랜드 확대에 나서는 점을 긍정적으로 평가하고 있다.26일 오후 2시 기준 롯데하이마트는 전 거래일 대비 1.26%(100원) 오른 8820원에 거래되고 있다. 이날 개장 직후 상승하면서 매수세가 유입되고 있다. 올해 초까지만 해도 1만원대에 거래되던 주가가 내리막길을 걷다가 실적 발표 이후 소폭 반등하고 있는 모습이다.

◇적자 폭 줄고 매출이익률 늘어, '직접 고용' 판매 경쟁력 강화

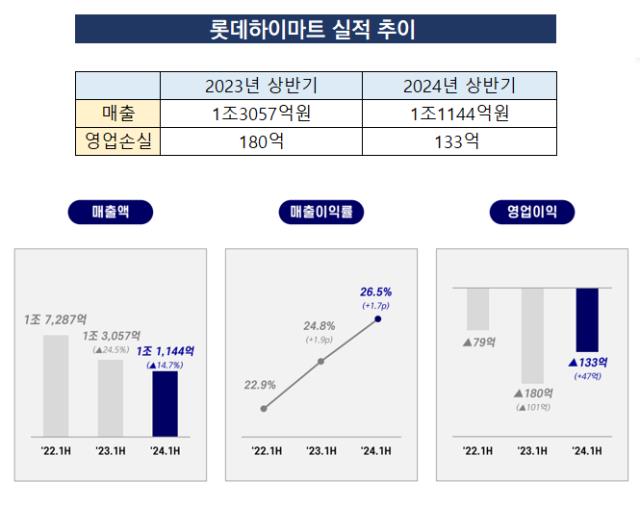

롯데하이마트는 올해 2분기 매출 5893억원, 영업이익 27억8000만원을 기록했다고 25일 공시했다. 이는 전년 동기 대비 각각 13.3%, 64.4% 감소한 수치다.

상반기 기준으로 보면 매출 1조1144억원, 영업손실 133억원을 기록했다. 고물가·고금리 장기화가 이어지면서 매출은 14.7% 감소했다. 건설 경기가 위축되면서 입주 물량이 감소했고 가전 신규 교체 수요가 줄어들었다는 설명이다. 특히 온라인 부문 매출이 1793억원에서 1090억원으로 39% 줄어든 영향이 컸다.

그럼에도 적자 폭을 줄였다는 점은 긍정적이다. 2023년 상반기 영업손실은 180억원에서 올해 상반기 133억원으로 47억원 감소했다. 롯데하이마트는 지난해부터 돌입한 점포 효율화 작업이 손실을 줄이는데 기여한 것으로 분석했다. 실제 점포 운영 현황을 살펴보면 2021년 427개였던 점포 수는 2022년 391개, 2023년 336개로 지속 감소하고 있다.

매출이익률도 증가하는 추세다. 2022년 1분기 22.9%였던 매출이익률은 2023년 1분기 24.8%, 2024년 1분기 26.5%까지 상승하고 있다. 원가 구조를 개선하고 고마진 신상품을 비중을 늘리는데 주력한 결과로 보인다.

앞으로도 점포 효율화보다는 기존 매장의 매출을 끌어올리는데 집중할 전망이다. 2023년 상반기 56점이었던 폐점 점포 수는 2024년 상반기 8점으로 줄어들었다. 롯데하이마트는 올해 기존점 리뉴얼과 함께 신규점을 5곳 내외로 출점할 예정이다.

인력도 새롭게 배치해 이익 창출에 주력하고 있다. 롯데하이마트는 직영점 영업직원 1400명을 직접 고용해 지난 1일부터 전국 매장에 배치했다.

실적 개선을 위한 노력에도 성과가 더딘 이유로 판촉 사원에 의존해 왔던 점을 꼽았기 때문이다. 롯데하이마트는 단순 판매 인력이 아닌 전문 지식을 보유한 경력 5년차 이상 직원으로 판매 경쟁력을 높이겠다는 방침이다. 기존 삼성전자와 LG전자 소속 판촉사원은 자사 제품만 설명할 수 있어 모든 제품을 판매할 수 있는 직원으로 인력을 개편했다.

◇"고마진 상품 늘려 하반기 '턴어라운드' 전망"

증권가에서도 영업실적 개선은 하반기부터 이루어질 가능성이 높다고 분석하고 있다. 꺾인 건설 경기 영향 등 외부적 환경이 어려운 상황은 맞지만 나아가고 있는 방향성이 합리적이라서다. 고강도 구조 조정 효과와 함께 자체 브랜드(PB)와 고마진 상품 비중을 늘리면서 돌파구를 마련할 것이라고 진단했다.

남성현 IBK투자증권 연구원은 "롯데하이마트는 점포망 리뉴얼로 서비스 매출을 확대시키고, PB브랜드 비중 증가를 통해 안정적인 성장을 모색하고 있다"며 "현재 사업부 리뉴얼이 1차적으로 마무리되고 본격적인 사업 확대를 진행하기에 실적 개선은 더딜 수 있지만 펀더멘탈 개선 가능성은 높다"고 전망했다. IBK투자증권은 투자 의견 '매수'와 목표 주가 1만2000원을 유지했다.

박종렬 흥국증권 연구원은 "지난 3년 간의 강도 높은 구조조정 효과와 함께 중장기 핵심 전략이 맞물리면서 하반기에는 본격적인 실적 턴어라운드가 가능할 것"이라며 "비용 통제 노력으로 고정비 부담이 축소되면서 매출총이익률 개선이 이뤄질 것"이라고 설명했다. 흥국증권은 투자 의견 '매수'와 목표 주가 1만3000원을 유지했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [2024 Frieze Seoul & Kiaf]프리즈서울, 갤러리 부스 창고에는 어떤 작품이 있나

- [해외법인 인사 톺아보기]'미국에서 성공한 외국차' DNA 집약한 HMNA

- [코스닥 CB 만기도래]러셀, 52주 최저가 기록에 조기상환 청구 '줄줄이'

- [엠에프씨 IPO In-depth]상장염두 영입한 이사회 임원, 해외전략 총대 '박장하' 예외

- [동방메디컬 IPO In-depth]종속기업 6곳 '다각화·글로벌' 전략 구심점, 일부 조정 예고

- [i-point]큐브엔터, 7개국 13개 도시 첫 글로벌 오디션 개최

- 글로벌 뛰어든 숲, '커뮤니티 빌딩' 전략 선택

- SUN&L, 미국 '젭'과 트리거 스프레이 공급 계약 체결

- [롯데정밀화학은 지금]업황둔화·계열사 직격탄 맞은 주가

- [KCC글라스는 지금]'현금 곳간' 다시 채운다…회사채로 '유동성 확보'

홍다원 기자의 다른 기사 보기

-

- [롯데하이마트는 지금]감소한 온라인 매출, '이커머스 혁신' 과제

- '와인 강화' 한화갤러리아, '비노갤러리아' 지원사격

- [롯데하이마트는 지금]'통큰 선택' 판촉사원→직고용으로 돌파구 마련

- [Red & Blue]손바뀐 제주맥주, 100억 유증 밀리며 '투심 위축'

- [롯데하이마트는 지금]흑자 비결 '재고관리', 비축한 재고로 '성수기' 대응

- [롯데하이마트는 지금]'체질 개선' 남창희호, 가전양판점 위기 돌파

- [에이피알 밸류업 점검]'항노화 소재 사업'까지, 10조 시장 공략 '박차'

- 인적분할 'GS P&L', 코스피 재상장 기대 가치는

- [에이피알 밸류업 점검]'직진출·B2B'로 해외 시장 공략, K-뷰티 선봉

- [에이피알 밸류업 점검]설비 투자 승부수, '뷰티기기 내재화' 힘 싣는다