[코스닥 오버행 리스크 체크]유라클 지분 10% 쥔 DS운용·KS운용, 엑시트 '고심'상장 한달새 지분 30% 하락, 유통물량 변수

이종현 기자공개 2024-09-23 08:58:33

[편집자주]

코스닥에서 오버행 리스크는 주가 발목을 잡는 아킬레스건이다. 관측과 예상을 뒤엎고 잠재물량이 쏟아지면 시장은 크게 요동친다. 한번의 악재로 끝날지, 재기불능의 주식으로 전락할지 누구도 장담하기 힘들다. 더벨이 오버행 이슈에 놓인 기업의 현황과 대처 방식에 대해 짚어봤다.

이 기사는 2024년 09월 19일 13:47 thebell 에 표출된 기사입니다.

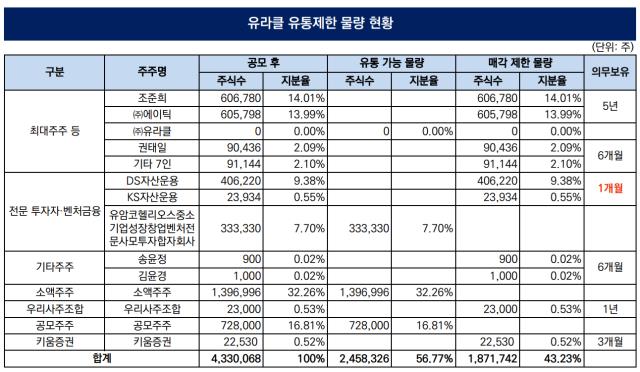

유라클이 코스닥 상장 한달째를 맞이하면서 전체 지분의 10%에 달하는 보호예수 물량이 해제됐다. 재무적투자자인 DS자산운용과 KS자산운용이 쥐고 있던 지분인데 상장 직후 주가가 떨어진 탓에 엑시트 행보가 주목된다.이번에 보호예수가 풀린 물량은 DS자산운용 40만6220주(9.38%), KS자산운용 2만3934주(0.55%)로 10%에 달한다. 다른 재무적 투자자에 비해 보호예수기간이 짧은 편이지만 한달새 주가가 30% 이상 하락한 터라 당장 엑시트가 여의치 않은 분위기다.

지난 8월 16일 코스닥에 상장한 유라클의 주가는 장 초반 3만3000원까지 치솟았다가 이후 상승분을 반납, 공모가(2만원) 수준인 2만1000원으로 장을 마감했다. 이후 7거래일 연속 하락한 탓에 1만3000원대로 주가가 내려앉았다. 이달 초 일시적으로 반등했지만 오래가지 못했다.

상장 첫날 기관 매도량은 85만7162주를 기록했다. 당시 유통가능한 기관 물량은 구주와 공모주를 포함해 87만3580주였다. 주가가 상승하자 기관 대부분이 수익 실현에 나선 셈이다. 주요 FI 중 하나였던 유암코헬리오스PEF는 한국산업은행이 보유했던 유라클의 초기 투자 물량 33만3330주를 2020년 매입했다. 상장 첫날 2만8937원에 들고 있던 주식을 전량 매도했다. 공모가 기준으로 수익률은 40%를 넘었다.

시장에선 유라클 지분을 9% 이상 쥐고 있는 DS자산운용의 행보에 집중되고 있다. 김희석 유라클 전략기획실장은 "DS자산운용의 경우 여타 투자자와 달리 직접적으로 소통하며 자사에 투자한 곳"이라며 "보호예수가 풀린 시점에 지분을 매도하지는 않을 것"이라고 밝혔다.

DS자산운용이 유라클에 투자한 것은 2022년이다. 설립 초창기부터 유라클에 투자했던 SK증권의 구주 36만5900주를 매입한 데 더해 제3자 배정 유상증자로 4만320주를 취득하며 40만6220주를 확보했다.

구주의 경우 정확한 가격이 알려지진 않았지만 신주의 가격은 1만9850원으로 공개돼 있다. 현시점에서 신주의 수익률은 –30% 수준이다. 당장 주가가 부진한 상황이라 매도에 나설 가능성은 적은 편이다.

다만 DS자산운용의 투자 지분이 수익 구간에 접어든다면 지분을 정리할 수도 있는 만큼 잠재적인 리스크로 남아있다. DS자산운용은 지난 8월 16일 공모로 확보한 10만7619주를 곧바로 매도해 약 9억원의 수익을 거뒀다.

주가 반등을 위한 회사의 대응책이 요구되는 가운데 유라클은 실적 달성으로 정면돌파에 나선다는 계획을 세웠다. 유라클은 올해 상반기 매출액 183억원, 영업이익 13억원을 기록했다. 전년 반기 대비 각각 3.2%, 19.4% 상승한 수치다.

유라클의 사업 특성상 수주부터 매출 발생까지의 텀이 있는 만큼 수주잔고를 통해 향후 실적을 가늠할 수 있다. 올해 상반기 기준 유라클의 수주총액은 319억원으로, 이 중 수주잔고는 약 94억원이다. 하반기 추가 사업 수주를 더한다면 전년도 이상의 실적 달성도 가능할 전망이다.

김 실장은 "사업의 부정적인 이슈로 주가가 하락한 것이 아니다. 장이 너무 안 좋다 보니 영향을 받은 것으로 보인다"며 “새로운 모멘텀이 될 수 있는 사업을 검토 중이다. IR 등 기업을 알리기 위한 활동을 본격화하면 조금은 개선될 것으로 기대한다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Market Watch]선제적 금리인하…IPO 시장 '기대감' 커진다

- [한양증권 매각]KCGI 딜 클로징 '내년 5월' 목표…LP 구조협상 한창

- [IPO 모니터]'삼성·SK 협력사' 엠오티, 연내 상장 플랜 순항

- 뒷심 보인 대신증권, 하반기 IPO 몰아친다

- [IB 풍향계]'볕 드는' 바이오 IPO 혹한기, 증권사 경쟁도 '점화'

- [IPO 모니터]온코크로스, 9개월만에 예심 통과…연내 상장 기대

- CJ ENM 초단기물 집중…BNK증권 'CP'로 물꼬틀까

- [Market Watch]연준 '빅컷'에 한국물 '이종통화' 발행 늘까

- [Market Watch]'예상외 빅컷' 한국물 투심 안갯속…첫 주자 성적표 '관건'

- 카카오엔터, 신한은행 보증받고 CP 발행한 배경은

이종현 기자의 다른 기사 보기

-

- [Company Watch]'전자문서' 포시에스, 클라우드 사업 궤도 안착

- [코스닥 오버행 리스크 체크]유라클 지분 10% 쥔 DS운용·KS운용, 엑시트 '고심'

- [i-point]투비소프트재팬, 'DX & AI 포럼 2024 서머 도쿄' 참가

- [Red & Blue]'도메인 1위' 가비아, 사업 호황에도 외인 '이탈'

- '메시 네트워크' 메를로랩, 코스닥 출사표

- 시큐레터 제재, 2년 전 에스에스알 '데자뷔'

- [i-point]라온시큐어, 일본 지자체에 한국 모바일 신분증 사례 선봬

- [[i-point]크라우드웍스, 90개국 대표단에 국방 AI 기술 선봬

- [SW 키맨 열전]"클라우드·제로 트러스트로 도약“

- [SW 키맨 열전]"보안 산업 활성화, M&A 필수조건"